20/07/09

保険選びで絶対にやってはいけない3つのこと

私たちにはすっかりおなじみの生命保険。生命保険文化センターの令和元年度「生活保障に関する調査」によると、生命保険に加入している人は、男性では81.1%、女性では82.9%となっています。しかし、これほどまでに高い加入率であるにもかかわらず、加入目的をたずねるとあいまいな方も…。そんな方は、無駄な保険に入っているかもしれません。

そこで今回は、保険加入時にやってしまいがちな行動をみていきましょう。

保険選びで絶対にやってはいけないこと①:何となく入る

保険加入者にその目的をたずねてみると、「社会人になったから必要と思って入った」「何となく長年入っている」などという方が多いようです。「では、社会人になったら保険に入らなければいけない理由は何でしょうか?」と聞いてみると、大抵の方は口ごもってしまい、明確な回答は返ってきません。

本来生命保険とは、被保険者(その保険の対象となる人)が亡くなったり、ケガや病気がもとで働けない状態になったりした時に、被保険者に扶養されていた家族が経済的に困窮し、路頭に迷ってしまうのを防ぐためのものです。よって、社会人になりたてで扶養家族がいない独身者が高額な死亡保障を準備しておく必要性はかなり低いのです。

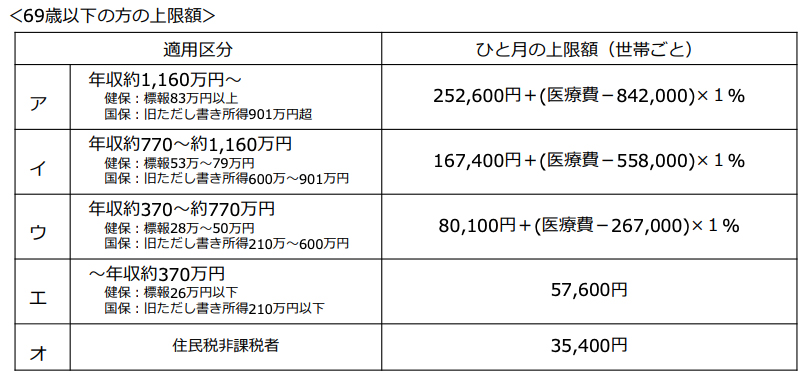

結婚など人生の大きなイベントを機に医療保険への加入を検討する場合にも、まずは公的な保険制度があることをふまえておきましょう。医療機関で健康保険対象の治療を受けた場合には、医療費の負担率は3割で済みます。仮に長期入院や通院で治療費がかさんだ場合でも、「高額療養費制度」を利用することで負担額を抑えることができます。この場合、上限額は年齢や所得によって異なります。

●高額療養費制度(69歳以下の方のひと月の上限額】

(厚生労働省「高額療養費制度を利用される皆さまへ」平成30年8月診療分より)

例えば、年収380万円の方の医療費が100万円だった場合の窓口負担額は30万円です。

高額療養費制度を利用した場合、実際の自己負担額は、

80,100円+(100万円―267,000円)×1%=87,430円

となり、差額の212,570円が高額療養費として支給されます。

なお、入院中の食事代、差額ベッド代、先進医療にかかる費用などは高額療養費の支給対象ではありません。

(厚生労働省「高額療養費制度を利用される皆さまへ」平成30年8月診療分より)

生涯、自分がどのくらいの期間に渡って何度入院をするのか、誰にも分かりませんよね。それでも過度に不安を感じる必要はありません。まずは公的な保険制度があることを前提に、民間保険会社の医療保険が本当に自分に必要なのか、加入前によく検討してみましょう。

保険選びで絶対にやってはいけないこと②:比較せずにすすめられるがままに入る

保険加入にあたり、販売ショップなどを利用される方も多いと思います。保険の用語はやや複雑で難解なところがありますので、不明点があってもスタッフに何回も質問するのをためらい、すすめられるがままに入ってしまった、という経験はないでしょうか。

これを防ぐには、以下の3つに気を付けましょう。

・きちんと目的を持ってショップを訪問すること

・分からないことは徹底的に質問すること

・その場で即決しないこと

提案されたプランは一旦、自宅に持ち帰って家族とよく話し合いをし、保障内容の確認と加入の必要性の有無を真剣に考えてみましょう。

そして手間はかかりますが、ひとつの保険商品につき少なくとも保険会社3社くらいの見積もりの比較は行うようにしましょう。なぜならば、どの保険会社の商品にも得意分野と不得意分野があるためです。

保険ショップだけでなく、保険会社の営業パーソンが商品をすすめてくる場合も同様です。

始めにすすめてくれたショップのスタッフや営業パーソンに悪いから、と気にすることはありません。じっくり厳選し、納得してから保険に入りましょう。

保険選びで絶対にやってはいけないこと③:必要保障額を計算せずに入る

保険契約で最も大切なのが世帯主の死亡保障です。家計の担い手である世帯主が死亡すると、家族は経済的な不安を抱えてしまうことになりかねません。だからといって全員に高額な死亡保障が必要なわけではなく、各家庭のライフプランによって異なります。

結婚して家族が増えた場合には、今後の自分たちの働き方、子供の教育費、マイホーム購入などについて話し合い、ざっくりでもいいので計画をたてておくことが大切です。

家族のライフプランが固まると、それにともなう未来の支出がある程度は見通せるようになります。つまり、ライフプランを作成することにより、世帯主の死亡保障額を計算することができるようになるのです。

【世帯主が死亡した時のための必要保障額の計算方法】

世帯主が死亡すると、その後の支出にばかり気を取られがちですが、公的遺族年金、勤務先からの退職金、遺族がこれから稼ぐであろう収入も忘れないようにしましょう。

「これから必要になるお金」-「もらえるお金と今あるお金」=不足額

になりますので、この不足額(必要保障額)を生命保険などで備えておけば良いのです。必要保障額を計算することで、過不足のない保険金額を知ることが可能です。

まとめ

一般的に保険に加入している期間は長く、トータルで見ると大きな出費となります。加入時には数社の商品比較と必要保障額の計算を忘れないようにしましょう。また、加入後も定期的に見直しを行い、その時の家庭状況にあっているかどうかのチェックを怠らないようにしましょう。

【関連記事もチェック】

・失業手当だけではない、知られざる「雇用保険」の手厚い補償

・介護保険料を滞納した人の末路

・国民健康保険料を払わない人の末路

・国民健康保険料3万円引き上げ! 実際どれくらい負担増える?

・2020年の国民年金保険料はいくら? 払わないとどんな末路が待っているか

小河由紀子 「発達障害がある子」を育てる親御さんを元気にするFP

神奈川県出身。結婚・出産後に産婦人科で医療事務に従事。一念発起してCFP®と日商簿記2級の資格を取得。お金の勉強と数字の楽しさに目覚める。その後保険代理店勤務などを経て、2018年に独立系FPのためのプラットフォーム会社に所属。翌2019年に「FPオフィスOgawa」を開業。顧客がお金に振り回されず、自らコントロールする力を身に着けてもらえるよう、分かりやすい言葉で現実的なアドバイスを行っている。FP Cafe登録パートナー

この記事が気に入ったら

いいね!しよう