20/11/28

退職金、一時金と分割で手取りは145万円の差に!どちらで受け取るのが正解か

長年、企業に継続勤務をした人がもらえる高額な退職金。定年を控え、いくらもらえるだろうと胸を弾ませている人も多いのではないでしょうか。しかし、実は受け取り方の違いで手取りの総額が変わってしまうとしたら、驚きですね。どう受け取ると手取りがもっとも多くなるか、見ていきましょう。

退職金の受け取り方法はどんなものがあるの?

退職金の受け取り方法には、一括で受け取る「一時金で受け取り」、分割で受け取る「年金で受け取り」、そして両方を組みあわせた「一時金+年金で受け取り」の3種類があります。とくに大手企業の場合、どう受け取るかを選べることがあります。

一時金で受け取る場合は、文字どおりまとめてお金を受け取ることができます。

それに対して、年金受け取りの場合は、10年間など一定の年数をかけて少しずつ受け取ります。その間会社が運用をしてくれます。せっかくもらった多額の退職金を金融機関に預けてもほとんど増えない状況が続いているため「少しでも利益が出るのならば年金受け取りにしよう」と、年金を選択する人が増えているのです。

また、一時金+年金で受け取りの場合は、一時金でいくら、年金でいくらという具合に、金額を自分で決められることもあります。

退職金の受け取り方で税金や社会保険料の金額が変わる

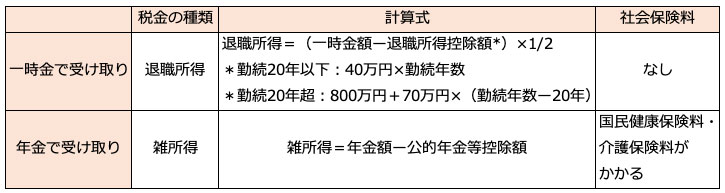

退職金を一時金で受け取る場合と年金で受け取る場合では、税金や社会保険料の金額が変わります。

●受け取り方法による税金・社会保険料の違い

一時金で受け取ると、退職所得という所得になります。退職所得には、退職所得控除という、税金を減らす仕組みがあります。

例えば大卒で就職して勤続38年、60歳時の退職金が2,000万円だったとしましょう。このときの退職所得控除額は以下のようになります。

800万円+70万円×(38年−18年)=2,060万円

つまり、2,000万円の退職金には税金は一切かかりませんし、社会保険料もゼロです。退職所得は他の所得とは合算されないので、2,060万円を超えなければ丸々懐に入れることができます。

一方、年金でも公的年金等控除を利用することで税金を減らせますが、これを超えた場合は雑所得という所得になります。雑所得では、他の所得があれば合算して課税され、さらに社会保険料も発生します。

いちばんおトクな受け取り方は?

「一時金で受け取り」「年金で受け取り」「一時金+年金で受け取り」。いったい、どの方法で受け取ると良いのでしょうか。試算してみることにしましょう。

【条件】

・東京都渋谷区に住む夫婦。

・夫は38年間勤続で退職金は2,000万円。

・60~64歳時は再雇用制度で勤務、協会けんぽに加入。年収300万円。

・退職年金は10年間、1.5%で運用。

・所得から控除したもの:社会保険料・基礎控除・配偶者控除・所得金額調整控除。

・妻は無職で夫より10歳年下。

●試算の結果

額面合計額で見ると、10年間かけて全額を年金でもらうケースが4,650万円と最も高額になりました。しかし、年金受け取りにすることで発生する税金や社会保険料を考慮すると、「一時金で受け取り」の場合が4,120万円と最も手取り額が多くなりました。

「一時金で受け取り」と「年金で受け取り」の手取り額の差は、145万円にもなります。

ただし、この結果は勤務先の企業年金の運用利率、退職金額(退職年金額)、給与の額、居住地の自治体の国民健康保険料・介護保険料などによって異なってきます。ご自身の試算額を知りたい時には、専門家に依頼するようにしましょう。

つい先日、ある保険会社が年金の運用利率を現行の年1.25%から0.25%まで引き下げるという発表がありました。今後も世界的な金利低下の影響は免れず、他の保険会社も同様の動きをすることが見込まれます。このまま運用利率が下がる一方ならば、年金受け取りで運用を続けていくという選択肢は、魅力が薄れてくるかもしれません。

また、年金で受け取ることで年収が370万円を超えてしまうと、1カ月の医療費の自己負担上限額にも影響が出てきます。

●1カ月の医療費の自己負担上限額(69歳以下)

(厚生労働省保険局「高額療養費制度を利用される皆さまへ 平成30年8月診療分から」 より抜粋)

年収が370万円を超えなければひと月の医療費の上限額は57,600円で済みますが、370万円を超えると上限額は8万円台にまで上がってしまいます。

ベストな受け取り方法は人それぞれ異なる

ここまで見てくると、退職金を年金で受け取ることは避けた方が無難に思えてくるかもしれません。しかし、必ずしもそうともいいきれません。

それぞれのメリット・デメリットを見てみましょう。

●一時金と年金のメリット・デメリット

定年時に住宅ローンの残額がある人は、一時金で受け取ってその一部を返済に充てるのも良いでしょう。定年後は収入が減少する人がほとんどですので、老後不安を和らげるためには少しでもローンの残額を減らしておくことが安心につながります。

しかし、中にはまとまったお金を手にしたことで気が大きくなり、無駄遣いに走ってしまう人もいます。さらに、お金を少しでも増やしたいという思いが強まり、金融機関からすすめられた商品に投資したところ、望む結果にならずに元本割れしてしまった、などという話もよくあります。

その点、年金で受け取ると税金や社会保険料はかかりますが、定額受け取りのため管理がしやすくなります。さらに、運用利率によっては多少の運用益が期待できるうえに、毎年定額支給なので一時金で高額なお金を受け取る場合と異なり、無駄使いが防げます。

退職金の受け取り方と使い方は、しっかりとライフプランを作成した上で選択し、またお金の預け入れ先や商品選びは慎重に検討するよう心がけましょう。

まとめ

退職金は、長い老後を安心して過ごすための大切な軍資金です。目先の損得だけにとらわれず、定年後のライフプランをしっかり立てて、イベントの時期とそれらにかかる費用を把握しておきましょう。自分や家族に合った、最善な受け取り方法を選びたいですね。

【関連記事もチェック】

・公務員は退職金をどれくらいもらえるのか。減少傾向は本当?

・「退職金は税金がかからない」という勘違いはヤバイ! 実際いくらかかるのか

・2020年の退職金はいくら? 大企業と中小企業で退職金は1500万円近く違う

・会社員と公務員で退職金はどれくらい違うのか 退職金の平均は?

・退職金貧乏に陥る7つの罠

小河由紀子 「発達障害がある子」を育てる親御さんを元気にするFP

神奈川県出身。結婚・出産後に産婦人科で医療事務に従事。一念発起してCFP®と日商簿記2級の資格を取得。お金の勉強と数字の楽しさに目覚める。その後保険代理店勤務などを経て、2018年に独立系FPのためのプラットフォーム会社に所属。翌2019年に「FPオフィスOgawa」を開業。顧客がお金に振り回されず、自らコントロールする力を身に着けてもらえるよう、分かりやすい言葉で現実的なアドバイスを行っている。FP Cafe登録パートナー

この記事が気に入ったら

いいね!しよう