20/10/13

「退職金は税金がかからない」という勘違いはヤバイ! 実際いくらかかるのか

税金の話は難しいからよくわからない、と思っている人も多いかもしれませんが、私たちの生活には税金との付き合いが欠かせません。税金のことなんてよくわからない、と言ってそのままにしておくと損をすることもあります。自分に関係がありそうな税金のことだけでも、しっかり押さえておきたいですよね。そこで今回は、退職金にかかる退職金の話をご紹介します。「退職金には税金ってかからないんじゃないの?」と思っている人は要注意。退職金にかかる税金のルールと、どのくらいの税金がかかるのかを解説いたします。

「退職金」にかかる税金とは?

まずは簡単に退職金のおさらいからしておきましょう。退職金とは、役職員が企業を退職する際に企業から支払われるお金のことです。退職金は法律で定められているものではなく、あくまで企業側が自由に決めていいことになっていますが、支払うことを決めた場合は支払金額の計算方法や支給要件などを就業規則に明記するルールになっています。

そして、税金の計算上お給料は「給与所得」ですが、退職金は「退職所得」に分類されます。そして、「所得税(復興特別所得税を含む)」と「住民税」がかかります。ただし、退職金というものは長年の勤労に対して報いる意味があることから、ほかの税金よりも負担が軽くなるように配慮されています。

また、退職金についてはきちんと手続きをしておけば基本的には勤務先のほうで手続きをしてくれるので、自分自身で確定申告を行う必要はありません。具体的には、「退職所得の受給に関する申告書」という申告書を退職金の支払元である会社に提出しており、会社がきちんと所定の手続きを行っていれば確定申告をする必要はありません。ただし、この手続きを行っていない場合は、退職金から一律20.42%の税金(所得税+復興特別所得税)が源泉徴収されますので、確定申告をして正しい金額に精算しなければなりません。

退職金にかかる税金の計算をしてみよう

退職金にかかる税金は、次の4ステップで計算できます。

1.退職所得控除額を求める

2.課税対象となる金額を求める

3.所定の税率を掛ける

4.最終的な控除額を差し引く

少し複雑に見えるかもしれませんが、実際にやってみるとそこまで難しくはないのでぜひ一度計算してみてくださいね。

1.退職所得控除額を求める

まずは、退職所得控除額を計算してみましょう。所得税にも給与所得控除があるように、退職金にも退職所得控除があります。退職所得控除額は、勤続年数に応じて変わり、下記の計算式によって計算することができます。

勤続年数が20年以下の場合:退職所得控除額=40万円×勤続年数

勤続年数が20年超の場合 :退職所得控除額=800万円+70万円×(勤続年数ー20年)

※勤続年数は切り上げ。勤続年数が3年6か月の人の場合には勤続年数は4年となる。

※障がい状態になったことが原因で退職となった場合、上記計算式で求められる金額に100万円を上乗せして退職所得控除額とする。

たとえば、勤続30年の人の場合、800万円+70万円×(30年-20年)=1,500万円が退職所得控除額となります。

2.課税対象となる金額を求める

続いて、課税の対象となる金額を計算します。課税の対象となる金額は、退職金から上記で求めた退職所得控除額を差し引いて1/2を掛けた金額となります。ですから、勤続30年の人が3,000万円の退職金を受け取った場合、(3,000万円-1,500万円(退職所得控除額))×1/2=750万円が課税対象となる金額となります。

3.所定の税率を掛ける

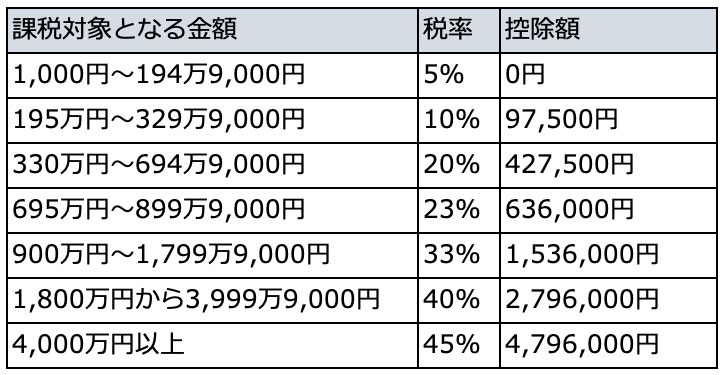

次は簡単で、その年の税額表を見て、該当する金額の税率をかけるだけです。令和2年分の所得税の税額表は下記の通りです。

●令和2年分所得税の税額表

4.最終的な控除額を差し引く

先ほどの勤続30年、3,000万円の退職金を受け取った例であれば、税率は23%、控除額は636,000円となりますので、750万円×23%-63万6,000円=108万9,000円が課税される所得税額となります。ちなみに、復興特別所得税は、所得税×2.1%なので、108万9,000円×2.1%=2万2,869円となりますので、所得税と復興特別所得税の合計金額は111万1,869円となります。

また、このほかに住民税がかかります。住民税は、所得税額×一律10%となっていますので、10万8,900円がかかります。

まとめると、以下の通りになります。

・所得税額 108万9,000円

・復興特別所得税 2万2,869円

・住民税 10万8,900円

合計金額 122万769円

続いて、簡単に勤続年数が20年以下の場合も計算しておきましょう。ここでは、勤続9年4か月で500万円の退職金をもらったとして計算してみます。

1.退職所得控除額を求める

勤続年数が20年以下の場合:退職所得控除額=40万円×勤続年数

上記の式を使って、退職所得控除額を計算してみましょう。

40万円×10年=400万円

※勤続年数は切り上げ。

2.課税対象となる金額を求める

課税の対象となる金額は、退職金から上記で求めた退職所得控除額を差し引いて1/2を掛けた金額となるため、下記の計算で求められます。

(500万円-400万円)×1/2=50万円

3.所定の税率を掛ける

4.最終的な控除額を差し引く

税額表によると、税率は5%、控除額は0円となります。

(50万円×5%)-0円=2万5,000円

復興所得税は、2万5,000円×2.1%=525円、住民税は2万5,000円×10%=2,500円となりますので、まとめると以下の通りになります。

・所得税額 2万5,000円

・復興特別所得税 525円

・住民税 2,500円

合計金額 2万8,025円

なお、退職金の受け取り方は、一括で受け取る一時金としての受け取り方と退職後に分割して受け取る年金としての受け取り方があります。先ほど計算した金額はすべて、一時金として受け取った場合です。受け取り方の違いによって所得の分類が変わってきて、受けられる控除も変わってきます。一時金として受け取ると「退職所得」という分類でしたが、年金方式で受け取ると「雑所得」として分類されるのです。そうなると、退職所得控除が適用されないため、多くの人は確定申告をすることで還付金を受け取れる可能性があります。

ほかの所得の状況がありますし、企業年金として運用した場合の受け取れる金額の状況にもよるため一概にどちらが絶対おトク、ということはできません。税金のことばかり考えるのではなく、自分が退職金をどう使いたいかという観点でよく考えて受け取り方を選んだほうがいいでしょう。

まとめ

いかがでしたか。退職金の計算は意外とそこまで難しくなかったのではないでしょうか。また、ほかの税金よりも配慮されていることもあって、思ったよりも支払う税金額が少ないかも、と思った人もいると思います。退職する前に、少し計算してみてもよいでしょう。

【関連記事もチェック】

・退職金の運用の最適解はコレだ

・2020年の退職金はいくら? 大企業と中小企業で退職金は1500万円近く違う

・60歳貯蓄ゼロ・退職金の残金ゼロの人が取るべき生存戦略はコレだ

・あなたがもらえる退職金はいくら? 大企業と中小企業で1000万円差がある退職金事情

・「退職貧乏夫婦」の4つの罠。退職金持ち夫婦になるには?

大塚 ちえ ファイナンシャルプランナー(AFP)、証券外務員Ⅰ種

新卒から証券会社一筋で働く、現役アラサー金融ウーマン。スポーツと音楽が趣味。金融機関勤めで得た知識と経験で、キャリアやお金、結婚・恋愛のことなどいろんな女性の悩みに向き合う。現代日本に生きる働きすぎな女性にエールを送る。

この記事が気に入ったら

いいね!しよう