21/06/27

年収800万円、1600万円、2400万円の手取り額はどれくらい違うのか

国税庁の民間給与実態統計調査(令和元年)によると、1年以上勤務した給与所得者の平均給与は436万円です。年収800万円、1600万円、2400万円と言うとかなり高収入のイメージですが、実際の手取り額はどのくらいになるのでしょうか?今回は、年収が800万円から2倍、3倍に増えたときの手取り額の増え方について検証します。

年収800万円の手取り額は?

給料から差し引きされるものは、主に所得税、住民税、社会保険料です。税金も保険料も収入が増えると上がるしくみになっているため、高収入になるほど負担を感じるようになります。配偶者や扶養親族のいない人を想定した場合、年収800万円での手取り額は、概ね次のとおりです。

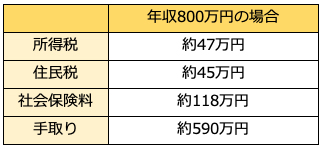

●年収800万円での手取り額

年収800万円の場合、手取りは600万円にも満たないくらいです。年収800万ではそれほど贅沢はできないと感じる人が多いのではないでしょうか?

●年収850万円以上なら遺族年金も加給年金ももらえない

年収800万円を少し上回る850万円は、年金制度においては壁になる年収です。厚生年金の中には、配偶者によって生計を維持されていた人が受け取れるお金がありますが、生計を維持されていたかどうかの判断基準になる年収が850万円になります。

たとえば、自分の年収が850万円以上の場合には、厚生年金に加入していた配偶者が亡くなっても遺族厚生年金は受給できません。厚生年金の扶養手当である加給年金も、年収850万円以上の配偶者については対象外です。

●年収850万円超えで税金も増加

2020年度(令和2年)からは、所得税の基礎控除と給与所得控除の金額が変わり、年収850万円を超える人は所得税が増税にもなっています。年収800万円を超えてきたら、税金面でも注意しておきましょう。

年収1600万円の手取り額は?

続いて、年収800万円のときと同じ条件で、年収1600万円になった場合の手取り額を見てみましょう。

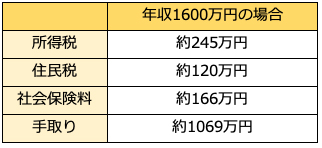

●年収1600万円での手取り額

年収1600万円になると、税金と社会保険料で給料の約3分の1はなくなります。特に、所得税は所得が増えるほど税率が上がるため、年収800万円のときの約5倍に。負担が増大していることがわかります。年収800万円から年収1600万円になると、額面年収は2倍になりますが、手取り額は1.8倍しか増えないのです。

●年収1000万円超えからのデメリット

年収1195万円(所得1000万円)を超えると、仮に配偶者がいたとしても、配偶者控除も配偶者特別控除も受けられなくなります。税金面の負担はますます重くのしかかるでしょう。

2022年からは年収1200万円以上の人が世帯主の家庭に支給されていた児童手当の特例給付が廃止されることになりました。負担が増えるだけでなく、もらえるものももらえなくなってしまいます。

●年収2000万円を超えると確定申告も必要

もし年収2000万円を超えたら、会社で年末調整をしてもらえないので、自分で確定申告する手間も発生することも知っておきましょう。年収が増えると、お金の負担だけでなく、面倒なことも増えてきます。

年収2400万円の手取り額は?

年収2400万円では、次のようになります。

●年収2400万円での手取り額

年収2400万円になると、税金・社会保険料の合計は900万円程度と、給料の約4割を占めるようになります。年収800万円と比べると額面年収は3倍ですが、手取り額は約2.5倍にしかなりません。

●基礎控除が減額する

所得税の基礎控除は年収2595万円(所得2400万円)以下なら48万円ですが、それを超えると段階的に減り、年収2695万円(所得2500万円)を超えると0円となります。このあたりの年収になってくると、税率が上がるだけでなく、所得から控除できるお金も減ってしまうのです。

まとめ

年収が増えるのは嬉しいものですが、税金や社会保険料の負担が増えることも認識しておきましょう。

税金については節税する方法もあります。たとえば、iDeCo(イデコ・個人型確定拠出年金)に加入すれば、払った掛金が全額所得控除できます。

また、ふるさと納税により寄付を行えば、2000円を超えて払った部分について所得控除の対象となります。

そのほか、年末調整や確定申告では、個人の事情に合わせて所得控除を受けることもできます。所得控除によって、所得税や住民税が安くなれば、結果として手元に残るお金が多くなります。

年収が増えてきたら、手取りを増やすのに有効な方法も考えるのがおすすめです。

【関連記事もチェック】

・年収1000万円のサラリーマンと自営業、手取り額はどのくらい違うのか

・昇給・減給で厚生年金保険料はどう変わる? 手取りへの影響は

・手取り25万円、30万円、35万円、40万円の理想の支出割合

・パートは手取りが減っても厚生年金に加入したほうが得なのか

・4月〜6月は働きすぎると手取りが減る? デメリットだけでなく5つのメリットあり

森本 由紀 ファイナンシャルプランナー(AFP)・行政書士・離婚カウンセラー

Yurako Office(行政書士ゆらこ事務所)代表。法律事務所でパラリーガルとして経験を積んだ後、2012年に独立。メイン業務の離婚カウンセリングでは、自らの離婚・シングルマザー経験を活かし、離婚してもお金に困らないマインド作りや生活設計のアドバイスに力を入れている。

この記事が気に入ったら

いいね!しよう