20/10/05

住宅ローンの繰り上げ返済、もっとも効果的な方法・タイミングはコレだ

超低金利で住宅ローンを組んだものの、ローン完済までに支払う総返済額は高額です。そこで、総支払額が少なくなる繰り上げ返済を利用すると、返済利息が減っておトクになります。

今回は繰り上げ返済のしくみと使いこなしを考えていきます。繰り上げ返済のもっとも効果的なタイミングはいつなのでしょうか。

繰り上げ返済ってどんなしくみ?

繰り上げ返済とは、毎月返済している金額以外の資金を使って、住宅ローンの残高を減らすことです。毎月返済している金額は、元金と利息に充てられていますが、繰り上げ返済した資金は、全て元金に充当されます。これによって支払う予定だった利息を支払わなくて済むため、トータルの返済額が減ることになります。

繰り上げ返済には、ローンの残高を全部返済する「一括返済」(全額繰り上げ返済)と、一部だけを返済する「一部繰り上げ返済」があります。

さらに、一部繰り上げ返済には、毎回の返済額はそのままで期間を短縮する「期間短縮型」と、返済期間はそのままで毎回の返済額を減らす「返済額軽減型」の2つがあります。

一般的に同じ金額を繰り上げ返済した場合に利息を減らす効果は、「期間短縮型」の方が利息の軽減効果が大きくなります。そこで、ここでは期間短縮型を選び、固定金利と変動金利の住宅ローンで繰り上げ返済を行った場合、支払い額にどういった損得があるのかシミュレーションしてみます。

繰り上げ返済事例シミュレーション

同じマイホームを購入しても、固定金利を選ぶか変動金利を選ぶかで総返済額に違いが生じます。

2020年10月1日に借入金額3000万円、返済期間35年、元利均等返済で、全期間固定のローンと変動金利のローンで借りた場合で比較してみましょう。金利は、固定金利は1.2%、変動金利は当初10年間金利0.5%ですが、将来の金利が上昇すると仮定して、11年目から1.5%、21年目からは2.5%で計算します。

繰り上げ返済をしなかったときの返済総額は、固定金利の場合は約3675万円、変動金利の場合は約3686万円です。

ここから、

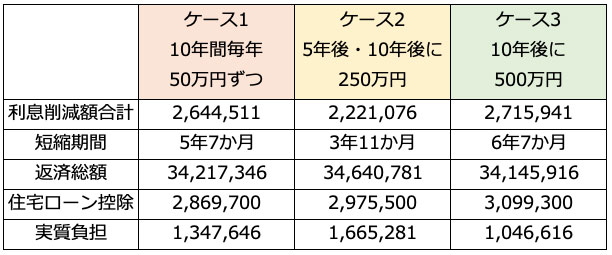

・ケース1:毎年50万円ずつ10年間繰り上げ返済した場合

・ケース2:5年後・10年後に250万円ずつ繰り上げ返済した場合

・ケース3:10年後に500万円繰り上げ返済した場合

の3つのケースで繰り上げ返済した場合の、利息の削減効果、返済が短縮できる期間、実質負担の変化をみていきます。

●固定金利(全期間の利率1.2%)

繰り上げ返済をしない場合の返済総額…3675万4301円

※実質負担…住宅ローン返済総額-借入金額(ここでは3000万円)-住宅ローン控除(13年間として計算)

繰り上げ返済は、実行するタイミングで減らせる利息額が違ってきます。同じ金額を返済しても、タイミングでおトク度が変わります。

この例では、5年後・10年後に250万円ずつ繰り上げ返済するより、10年間毎年50万円ずつ繰り上げ返済する方が約16万2000円多く利息を削減できることになります。また、10年後に500万円まとめて繰り上げ返済する場合とくらべると、約35万円もの違いが生じます。

一般的には、まとめて繰り上げ返済するよりも、早めに返済する方が利息の削減額は大きいのですが、一方で住宅ローン控除との関係に気をつける必要があります。

住宅ローン控除は、最大で年末の住宅ローン残高の1%を所得税や住民税から差し引くことのできる制度です。住宅ローンの金利が1%以上なら繰り上げ返済が有利になりますが、住宅ローンの金利が低い場合には、控除期間が終わってから繰り上げ返済をしたほうが有利になる場合があります。

●変動金利(当初10年間は0.5%、11~20年1.5%、21~35年2.5%)

繰り上げ返済をしない場合

月々の返済額

・1~10年 7万7875円

・11~20年 8万7814円

・21~35年 9万4329円

返済総額 3686万1857円

金利が1%を切るような変動金利型のローンが登場しています。ネット銀行では0.5%前後のものもあります。

この場合でも、5年後・10年後に250万円ずつ繰り上げ返済するより、毎年50万円ずつ繰り上げ返済した方が、約42万3000円利息が削減できます。しかし、11年目に利息が1.5%に上がった関係で、10年後に500万円をまとめて繰り上げ返済したほうがさらに約7万円も利息の削減額が大きくなっています。また、住宅ローン控除を10年利用した時点で行った関係で、住宅ローン控除で控除できた金額の合計も多くなっています

繰り上げ返済で知っておきたいポイント

今回のシミュレーションでは、期間短縮型を選びましたが、期間短縮型を選ぶことで支払いの残りの期間が10年を切ってしまうと、住宅ローン控除での節税ができなくなります。その場合には、返済額軽減型での繰り上げ返済をおすすめします。

また、住宅ローン控除は、年末残高をベースにして計算されますので、繰り上げ返済を行うのであれば、年が明けて1月や2月に行うと住宅ローン控除の金額が多くなります。

さらに、繰り上げ返済の条件として、受け入れ額や手数料などが各金融機関でまちまちです。事前に返済条件をチェックした上でシミュレーションをし、おトクな繰り上げ返済の時期と金額を検討してみましょう。

【関連記事もチェック】

・住宅ローン控除40万円、フル活用できる人の年収はいくらか

・住宅ローンの諸費用には何がある?いくらかかる? 節約する3つの方法とは

・住宅ローン減税vs繰上返済、どちらを優先すべきかの基準はコレだ

・年収500万円・700万円・900万円の共働き夫婦、無理のない住宅ローンの返済額はいくらが妥当か

・住宅ローンの繰り上げ返済「期間短縮型」と「返済額軽減型」、有利なのはどっち?

池田 幸代 株式会社ブリエ 代表取締役 本気の家計プロ®

証券会社に勤務後、結婚。長年の土地問題を解決したいという思いから、宅地建物取引士、ファイナンシャルプランナー(AFP)を取得。不動産賃貸業経営。「お客様の夢と希望とともに」をキャッチフレーズに2016年に会社設立。福岡を中心に活動中。FP Cafe登録パートナー

この記事が気に入ったら

いいね!しよう