23/01/14

源泉徴収票「1行チェック」でOK!重要ポイントをお金のプロが詳しく解説

依然としてコロナ禍の収束が見えないなか、リモートワークにすっかり慣れた会社員の方も多いのではないでしょうか。年末調整も、勤務先との電子的なやりとりで行っているケースが増えています。そして、給与明細とともに源泉徴収票も電子的な発行になり、自分から指定のウェブサイトにアクセスしないと見られない、という人もいます。

仕事が忙しいと、源泉徴収票の確認はつい先延ばしにしがちです。しかし、源泉徴収票は1年間の収入のまとめが記載されている大切なもの。しっかり確認しておきたいところです。

時間が無くても「1行チェック」でOKですので、ポイントを絞って効率的に確認しましょう。

源泉徴収票とはいったい何?何のために発行されるの?

そもそも、源泉徴収票とはいったい何なのでしょうか。これは、いわば「年末調整の結果票」です。勤務先から給与・賞与でいくら受け取り、いくらの所得税を払ったのかが分かるようになっているものです。

もしかすると、年末調整の結果は12月の給与明細で分かる、と思う人もいるかもしれませんね。これも間違いではありません。

年末調整の結果、払い過ぎた税金があれば戻ってきますが、その金額は12月の給与明細に載ります。年末調整は手間がかかりますが、これだけ戻ってきた、と思うと納得もしますし、うれしいものです。

しかし、12月の給与明細で分かるのは、所得税の調整額のみです。

1年分の収入と所得税を把握するには、源泉徴収票をきちんと読むことが大切なのです。

また、源泉徴収票は住民税の計算のもとにもなります。しっかり年末調整をしておくことで、所得税だけではなく、住民税にも影響が出ることも意識しておきましょう。

源泉徴収票からどんなことがわかる? 注目すべきポイント

源泉徴収票にはいろいろなことが書かれていますが、見るべきポイントは1行だけです。

●源泉徴収票の書式

筆者作成

以下、ポイントをまとめて紹介します。

●源泉徴収票の見るべきポイント1:支払金額

まずチェックするのは、支払金額です。

【源泉徴収票の「支払金額」】

筆者作成

支払金額とは、勤務先があなたに支払った金額の、1年間の合計です。左隣の「種別」の欄に「給与・賞与」と記載されていると思います。ですから、ここには昨年1~12月までの給与・賞与を合計した金額、いわゆる額面の年収が記載されています。

ただし、月15万円までの交通費は含まれません。

各種ローンやクレジットカードの申込時、賃貸マンションの入居時など、年収の記入が求められる機会は意外とあるものです。この時、年収を「毎月給与として振り込まれる金額×12」と考えてしまってはいけません。これは、額面の給与から社会保険料などを差し引いた「振込金額」です。

年収を聞かれたら、支払金額にある金額を答えるのが正解となります。なにより、十分な年収があるほうが信用度は高くなり、有利になります。源泉徴収票の支払金額を確認して、間違わないようにしておきましょう。

●源泉徴収票の見るべきポイント2:給与所得控除後の金額

次に、支払金額の右側の欄、給与所得控除後の金額を見ます。

【源泉徴収票の「給与所得控除後の金額」】

筆者作成

給与所得控除とは何か。この説明の前に、収入と所得の違いについておさらいしましょう。

収入は入ってくるお金、所得は収入から経費を差し引いた残りのお金です。そして、所得に対して所得税がかかります。

経費とは、収入を得るために必要な支出のことです。商店であれば仕入れにお金がかかりますし、インターネットビジネスならパソコンが必要です。そのため、税金の計算のもとになる所得は、これらの経費を収入から差し引いて計算します。

会社員でも同様に経費がかかりますが、個人ごとに計算はせず、一定の計算式で差し引く金額を算出します。これを給与所得控除といいます。給与所得控除の金額は収入によって異なり、以下のように計算されます。

●給与所得控除の金額

筆者作成

つまり、給与所得控除後の金額とは、給与収入から経費=給与所得控除を差し引いた、給与所得のことなのです。

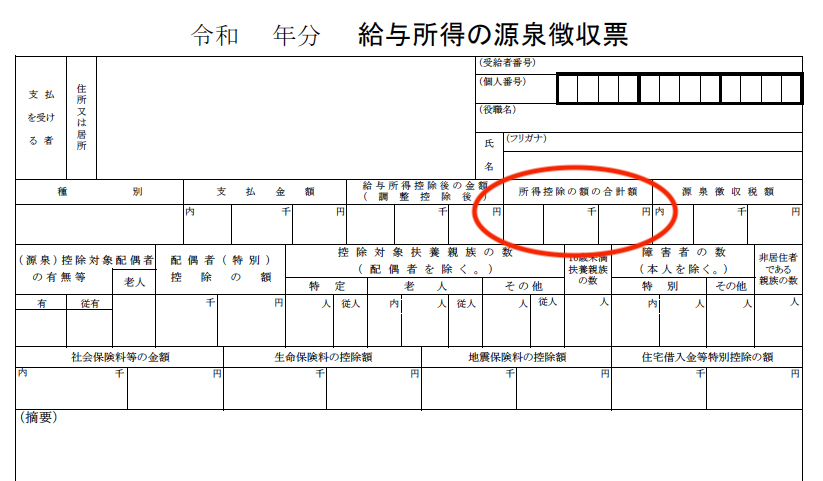

●源泉徴収票の見るべきポイント3:所得控除の額の合計額

では、給与所得に所得税率をかけて税額が計算されるのでしょうか。

実はそうではありません。給与所得からさらに所得控除を差し引いた金額が、所得税の計算のもとになる、課税所得となります。

所得控除はいくらだったのかは、「所得控除の額の合計額」を見ると分かります。

【源泉徴収票の「所得控除の額の合計額」】

筆者作成

所得控除は全部で15種類あります。そのうち、年末調整でできる所得控除には、次のようなものがあります。

・基礎控除

・配偶者控除、配偶者特別控除

・扶養控除

・生命保険料控除

・地震保険料控除

・小規模企業共済等掛金控除

・社会保険料控除

・ひとり親控除

・寡婦(寡夫)控除

給与所得控除後の金額=給与所得から、これら所得控除の額の合計額を差し引いて、課税所得が計算されます。

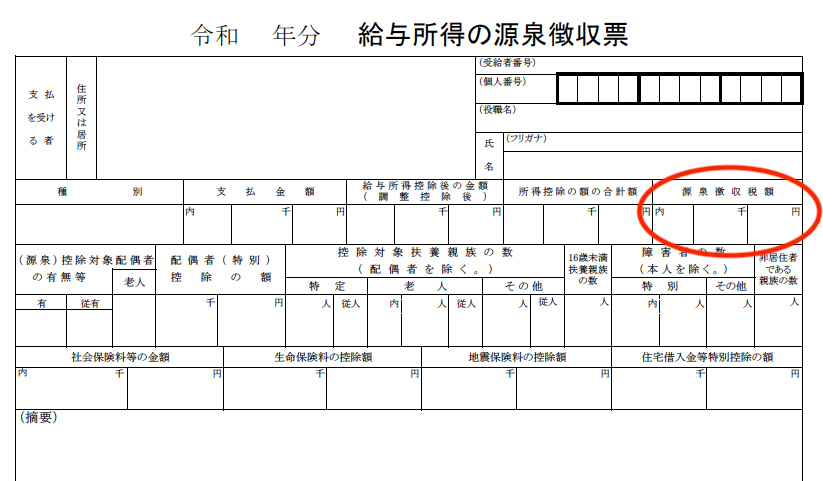

●源泉徴収票の見るべきポイント4:源泉徴収税額

そして、ようやく課税所得に税率をかけて、源泉徴収税額が計算されます。

源泉徴収票の源泉徴収税額を見てみましょう。

【源泉徴収票の「源泉徴収税額」】

筆者作成

所得税の税率は、超過累進税率といって、所得が多くなるにしたがって、段階的に高くなっています。支払い能力に応じて、公平に税金を負担できるしくみだからです。

所得税は、次の計算式で計算できます。

【所得税の速算表】

筆者作成

収入が多くても、差し引ける所得控除が多ければ、課税される所得金額=課税所得が少なくなり、税金が安くなります。税率も小さくなります。

そして、源泉徴収票をもとに住民税も計算されます。

ですから、多少面倒でも、所得控除を申告できる年末調整は、きちんとしたほうが所得税も住民税もオトクだということです。

さらに源泉徴収票をもう1行見るならココ!

源泉徴収票の1行から、多くのことがわかりました。

そのうえで、さらに見るとするなら、主な控除の金額が記載されている行を見てみましょう。

【源泉徴収票の主な控除額】

筆者作成

●社会保険料等の金額

毎月の給与からは健康保険・厚生年金・雇用保険の保険料が差しかれています。40歳以上なら介護保険の保険料も差し引かれます。これらの保険料は、全額所得控除になり、そのぶん所得税と住民税が安くなる仕組みです。この欄に、「内」と書かれた上の段があったら、そこには小規模企業共済等掛金の金額が記載されることになります。

小規模企業共済等掛金とは、個人型年金加入者掛金(=iDeCoの掛金)のほか、企業型年金加入者掛金などがあてはまります。

iDeCoの掛金は全額所得控除ができますが、源泉徴収票にもしっかり反映されているのです。毎月1万円の掛金で続けていたら12万円が所得控除になります。

iDeCoは、節税しながら老後資金準備ができるおトクな制度。まだ利用していないなら2023年には加入を検討してみましょう。

●生命保険料の控除額

社会保険料は全額所得控除ですが、民間の生命保険会社などで加入する保険も所得控除ができます。ただし、控除できる金額には上限があります。

控除の対象になる保険には3種類あります。

1. 生命保険:死亡時に保険金が出るタイプの保険

2. 介護医療保険:入院や手術をした時にお金を受取れる医療保険や、がん保険、介護保障保険など

3. 個人年金保険:10年以上の期間にわたって保険料を支払い、60歳以降に年金を受取れるもので、受取る期間も10年以上の期間であるもの

ただし、「個人年金保険料税制適格特約」をつけた契約であることが必要です。

これらの保険に1年間支払った保険料が所得控除の対象ですが、上限額はそれぞれ4万円、合計で12万円です。

保険の契約者が配偶者の名義であっても、保険料は自分が払っていることを明らかにした場合には所得控除の対象にすることもできます。

保険の必要性があり、控除の枠にも余裕があるなら、保険の加入を積極的に考えてもいいでしょう。

●地震保険料の控除額

地震保険に加入していたら、その保険料も控除の対象です。

地震保険は、地震や噴火、津波によって建物や家財が火災・損壊・埋没・流失したときの損害を補償します。火災による損害は、基本的に火災保険で補償されますが、地震を原因とした火災の場合には、火災保険では補償されないことには注意が必要です。

地震保険の契約は単独ではできず、火災保険とセットで加入します。保険金額は、火災保険の保険金額の30~50%まで、さらに建物は5000万円まで、家財は1000万円までといった制限があります。

実際の修理費用や、家屋の建築費用として考えると不足に感じることもあるかもしれませんが、地震保険は災害からの暮らしの立て直しを主な目的にしています。

持家ならぜひとも加入しておきたい保険ですが、賃貸住宅に住んでいたとしても、新しい住まいの賃料や当面の生活費、身の回り品の購入などが必要になるでしょう。

地震保険料の控除額の欄が空欄なら、持ち家・賃貸どちらであっても加入の検討をお勧めします。

●住宅借入金等特別控除の額

住宅ローンを利用してマイホームの取得やリフォームをしたら、一定の条件をクリアすれば所得税から控除されます。住宅ローン控除、住宅ローン減税とも言われています。

一定の条件とは、自分が住むことや、合計所得金額が3000万円以下であること、住宅ローンが10年以上のものであることなどです。

なお、住宅ローン控除の制度は、2022年から変わりました。これから住宅ローンを組んで住宅取得を考えている人は、しっかり対策をとってから物件選びや資金計画を立てましょう。

確定申告をしたほうがいいのはどんな人?

ここまで読んで、節税対策をしていなかったことや、年末調整をしっかりしていなかったことを後悔している人はいないでしょうか。

「iDeCo(イデコ・個人型確定拠出年金)の加入を検討していたが、なんとなく面倒になって忘れていた」「保険はよくわからなくて、何も加入していなかった」という人は、これから検討して次の年末調整に備えましょう。

あるいは、「生命保険料控除の証明書が見つからなくて年末調整の書類に書かなかった」「iDeCo(イデコ・個人型確定拠出年金)の所得控除をどう書けばいいのかわからず、そのままにした」(小規模企業共済等掛金控除です!)などの年末調整については、やり残した所得控除でもこれから十分間に合います。

それは、確定申告をすることです。

生命保険料控除の証明書は、なくしてしまったら再発行をしてもらいましょう。

実家の両親に仕送りなどをしている人は、扶養控除ができるかもしれません。

シングルマザーやシングルファーザーは、ひとり親控除ができる場合があります。

こうしたことがもしあれば、確定申告をすべきでしょう。

また、確定申告でなければ受けられない所得控除もあります。

●医療費控除:医療費が高額になった場合

医療費控除は、年間10万円を超えたら、とよく言われますが、所得が200万円未満の場合は所得の5%を超えた分が医療費控除の対象になります。

200万円を12カ月でわると、200万円÷12カ月=16万6667円です。このことから、自分は月収20万円以上あるから関係ない、と考えるのは勘違いです。先ほどの、「収入」と「所得」の違いを思い出してください。

給料の額面が月20万円なら、12カ月分で240万円です。

給与所得控除が先ほどの表で計算すると、80万円ですから、給与所得は、160万円です。

給与所得控除=240万円×30%+8万円=80万円

給与所得=240万円-80万円=160万円

そこからさらに、基礎控除や社会保険控除が差し引けるので、所得200万円未満の人は意外と多いのです。医療費が高額になった年は、所得金額の確認をしっかりしておくといいでしょう。

●雑損控除:災害、盗難などで損害を被った場合

災害・盗難・横領によって、生活に通常必要な資産に損害を受けたり、それらに関連してやむを得ない支出をしたりした場合が雑損控除の対象です。

近年、地震や台風などの災害が少なくありません。自宅が被害にあってしまったら、暮らしに及ぼす影響は大きく、費用面でも大きな負担は避けられないでしょう。

そんな場合に利用できるのが雑損控除です。控除できる金額は、次の2つのいずれか多い方の金額です。

・差引損失額 - 総所得金額等 × 10%

・差引損失額のうち災害関連支出の金額 - 5万円

差し引き損失額は、以下の計算で求めます。

差引損失額=(損害金額+災害等に関連したやむを得ない支出の金額)-保険金などで補填される金額

ただし、損失を受けた資産が、納税者かその家族のもので、生活に通常必要な住宅、家具、衣類などであることが条件です。つまり、それがなければ暮らせないようなもの、ということ。

事業用の資産や別荘などは当てはまらないことには注意してください。

●ふるさと納税

寄付する自治体が5つまでなら、ワンストップ特例制度を利用して確定申告をしなくてもいいのですが、自治体が6つ以上の場合や、医療費控除などのために確定申告をする時にはふるさと納税も確定申告が必要です。

ワンストップ特例制度とは、「ふるさと納税のためだけに、確定申告しなくてもいいですよ」という主旨です。確定申告しておトクになるなら、やったほうがいいのですが、面倒なのも確かです。であれば、5つまでの自治体なら確定申告はなし、気軽にふるさと納税してください、ということなのです。

しかし、他の理由で確定申告をするなら話は別。ふるさと納税をした自治体がひとつだけでも、確定申告は必要になります。

ふるさと納税を利用すれば、実質2000円の自己負担で、お肉や海産物などの特産品を受け取ることもできます。

また、支援したい事業をしている自治体を選んでもいいでしょう。日本にも寄付の文化が広まるといいなと思います。

●住宅ローン控除

住宅ローンを組んで居住用の住宅を購入した場合、初年度の住宅ローン控除には確定申告が必要です。

2021年までは、年間所得3000万円までの人を対象に、原則10年間(特例で13年間)、年末のローン残高の1%、上限40万円までの控除が受けられました。これは、借入金額の上限が4000万円だったので、その1%=40万円が上限ということです。

しかし、2022年の税制改正で住宅ローン控除が変わりました。住宅ローン控除の対象となる方の年間所得の上限は3000万円から2000万円に引き下げられ、控除率は1%から0.7%と縮小しました。

もともと住宅ローン控除は、住宅ローンの金利分を補助することが主旨。低金利の昨今、住宅ローンの金利が1%未満で組めることも少なくないため、実情に合わせた改革ではあります。そのため、住宅ローンを組む時は、控除率0.7%を踏まえて各金融機関を比較検討するとよいでしょう。

また、従来、住宅ローン控除が適用になる物件は、床面積が50平方メートル以上であることが条件でしたが、一定期間内の契約・入居であれば「床面積40平方メートル以上」に緩和されていました。この緩和は、2022年以降の4年間、適用になります。

なお、床面積40~50平方メートル未満の物件を購入した場合の所得制限は、1000万円です。コンパクトなマンションの購入を検討していた人にとっては、選択肢が広がるきっかけになるのではないでしょうか。

確定申告は早めがおススメ

確定申告の時期(2月16日~3月15日)は年度末が近く忙しくなりがちですが、早めに準備をして慌てず行いたいものです。

住宅ローン控除など、払いすぎた税金が戻ってくる申告を、「還付申告」と言います。還付申告は1月からできますので、税務署がすいている1月中の申告がおススメです。

初めての確定申告で何かと心配、という人は、税務署に出向いて、不明点を質問しながら申告手続きをすると安心ですね。

忙しい人には、インターネットでの申告(e-Tax)や、書類を税務署に郵送する申告をすることも可能。このような方法は、税務署の窓口が閉まっているときでも提出できて便利です。

源泉徴収票を使うのはどんな時?

源泉徴収票は給与賞与を支払う企業などから従業員に対して、1年間の支払額=給与と賞与の合計金額と、その金額と所得控除から計算された所得税額を一覧にしたものです。

確定申告をする際には、給与所得を証明する大切な書類になりますのでしっかり保管しておく必要があります。

では、源泉徴収票を使う時はどんな時か、見ていきましょう。

●源泉徴収票を使う時1:確定申告をする時

上記で見てきた、医療費控除、雑損控除、ふるさと納税、住宅ローン控除による確定申告をする場合には、給与所得を証明するために源泉徴収票を確定申告時に提出します。

また、2カ所以上から給与を受け取っていたり、20万円を超える所得がある副業をしていたりした場合も、確定申告が必要になるケースが多くあります。

また株取引で20万円以上の利益が出た場合も、確定申告が必要になるケースがあります。

確定申告をするべきかどうかは、利益の金額とともに、どのような口座で運用したのかが判断の基準になります。

一般口座のみ、もしくは特定口座(源泉徴収なし)のみでの取引であれば確定申告が必要です。

逆に、特定口座(源泉徴収あり)のみ、もしくはNISA口座のみでの取引であれば、確定申告は不要です。

特定口座(源泉徴収あり)であれば、利益からすでに所得税が差し引かれていますし、NISA口座なら所得税が非課税です。NISA口座は、おトクな上に手間がかからないこともメリットですね。

●源泉徴収票を使う時2:ローンを申し込む時

さて、源泉徴収票は、年収と、払った所得税の金額がわかる書類ですから、もらった本人が金額を確認して納得すれば、本来の目的は達成されたようなものです。

しかし、源泉徴収票は収入を証明するために使う場合があるので、確定申告をしなくても大切に保管しておく必要があります。

代表的な場合は、ローンの申し込みです。住宅ローンや自動車ローン、教育ローンなど、比較的高額な借り入れで、返済期間が長いローンの場合は、安定した収入の有無が審査のポイントになると言われています。

それを証明できるのが源泉徴収票というわけです。

また、賃貸住宅の契約申し込みの場合にも必要になります。

賃貸住宅に入居すれば、毎月の家賃を支払います。そのため、やはり安定した収入の有無がポイント。源泉徴収票の提出での証明がスムースです。

源泉徴収票がなくても、納税証明書などで代えることもできますが、自治体で納税証明書を発行してもらうには手数料や手間がかかります。手続き関連をスマートにこなすには、必要書類はサッと準備できることも大切です。

●源泉徴収票を使う時3:転職する時

源泉徴収票は、転職する時にも必要になります。例年は12月にもらっていた源泉徴収票でも、1年の途中で退職すると、最終の給与支払い日前後に源泉徴収票を渡される場合が一般的です。

そして、そのまま1年の途中で転職をする際には、転職先に前の勤務先から受け取った源泉徴収票を提出します。転職先で年末を迎えたら、転職先で年末調整をするので、その際に前の職場の収入と源泉徴収税額を合算する必要があるためです。

念のため、コピーをとって自分用の控えにしておくと、何かあって確認したい時に便利です。

源泉徴収票をなくしてしまったら?

このように、大切な源泉徴収票なのですが、なくしてしまったらどうしたらいいのでしょうか。

そんな時は、あわてず、勤務先の経理担当者に問い合わせましょう。

源泉徴収票の再発行は税務署や役所ではなく、会社の経理担当者などです。

企業では、源泉徴収票を作成するだけではなく、保管する義務があるため、基本的には依頼したらすぐに対応してもらえます。しかし、年末や年度末など繁忙期の場合はその限りではなく、数週間程度かかることもありますので、注意してください。

まとめ

源泉徴収票には、1年間の収入、給与所得、所得税などが1枚にまとめられています。忙しい毎日であっても、源泉徴収票・給与明細はダウンロードして保存しておきましょう。慣れれば、それほど大きな手間ではありません。そしてしっかり確認し、必要なら確定申告をしましょう。

【関連記事もチェック】

・【2023年度から改定】残業代の「割増率」が変わる 金額の影響はいくら?

・年金受給者「確定申告不要制度」でも住民税の申告が必要なのは本当か

・親を扶養に入れるといくら節税できる?扶養に入れる条件、注意点、手続きをプロが解説

・宝くじ「高額当せん」に要注意!? 驚くほど税金がかかるケースあり

・「お金持ち夫婦」と「貧乏夫婦」を分ける、決定的な違い5選

タケイ 啓子 ファイナンシャルプランナー(AFP)

36歳で離婚し、シングルマザーに。大手生命保険会社に就職をしたが、その後、保険の総合代理店に転職。保険の電話相談業務に従事。43歳の時に乳がんを告知される。治療を経て、現在は治療とお金の相談パートナーとして、相談、執筆業務を中心に活動中。FP Cafe登録パートナー

この記事が気に入ったら

いいね!しよう