22/09/29

老後破綻の原因は「たった一つの悪習慣」 老後破綻を避けるには

老後の暮らしに不安を感じている人は少なくありません。特に経済的な心配は切実です。不安の主な原因は、支出がいくらになるか予想ができないからではないでしょうか。

たとえば「リタイアしてからの支出は年間250万円、それが10年間」と予想できれば、2,500万円の貯蓄があれば安心、公的年金をあてにしなくても大丈夫です。しかし実際には、リタイアから亡くなるまでの期間はわかりませんし、病気やケガで医療費や介護費がかかるかもしれません。もしかしたらインフレが進んで物価が上がり、年間250万円では足りないかもしれません。

そう考えるといくら貯蓄があっても不安はぬぐえないでしょう。

貯蓄は使えば減ってしまい、底をつけば老後破綻は避けられません。では、どのようにすれば老後破綻を避けられるのでしょうか。

老後破綻の原因は収支のアンバランス

老後破綻の原因は、実はとてもシンプル。老後破綻するたった一つの悪習慣は、「収入よりも支出が多い」、これにつきます。

収入<支出 ・・・ 老後破綻の危険

収入=支出 ・・・ バランスがとれている

収入>支出 ・・・ ゆとりの老後

老後の収支を考える時、まずは収入から見込みを立てていきましょう。

老後の収入源は、公的年金です。

国民年金は、満額で月額6万4816円、厚生年金は夫婦で月額21万9593円が標準額です。

●2022年度(令和4年度)からの年金額

・国民年金(老齢基礎年金(満額)) 64,816円

・厚生年金※(夫婦2人分の老齢基礎年金を含む標準的な年金額) 219,593円

※平均的な収入(平均標準報酬(賞与含む月額換算)43.9万円)で40年間就業した場合に受け取り始める年金(老齢厚生年金と2人分の老齢基礎年金(満額))の給付水準

日本年金機構ホームページより抜粋

自分が実際に受取れる年金額は、50歳以降に届く「ねんきん定期便」をチェック。ねんきん定期便には、今の加入条件が60歳まで続いたときに65歳からもらえると予想される年金額が載っているので確認しましょう。

もし、確実にもらえる公的年金だけで暮らすことができれば安心できます。

しかし、この金額では不足を感じる人もいるでしょう。

老後の収入は増やせる

そこで、貯蓄をはじめとした老後資金の備えが必要になります。貯蓄は元本保証のうえ、すぐに現金として使えることがメリットですが、使えばなくなってしまいます。そのため、貯蓄以外の方法も考えておきましょう。

●投資をする

投資といっても幅広い金融商品があります。老後資金のためであれば、FXや先物取引のようなハイリスク商品ではなく、ローリスクからミドルリスクの投資信託を複数選んで投資すると、リスクをおさえた運用ができます。

その際、iDeCo(イデコ、個人型確定拠出年金)やつみたてNISA(積立ニーサ、少額投資非課税制度)といったおトクな制度の利用がオススメです。

●仕事をする

老後とはいえ、60代、70代はまだまだ元気に働けるような、体力や気力が充実している人も多くいます。働けば給料が定期的な収入になりますし、厚生年金に加入すれば老齢年金の金額を増やすことも可能です。

●有償ボランティアをする

時間を自由に使いたい、仕事にしばられるのは避けたい、というなら有償ボランティアも選択肢のひとつです。収入の金額はさほど高くはなくても、活動時間は自由度が大きくできますし、人脈も広がります。

暮らしを見直して支出を減らす

収入を増やすだけでなく、収入の範囲内で暮らせるよう、支出を見直すことも大切です。

何にいくらの支出をするのかは、それぞれの価値観によりますが、目安として平均的な金額も知っておくといいでしょう。

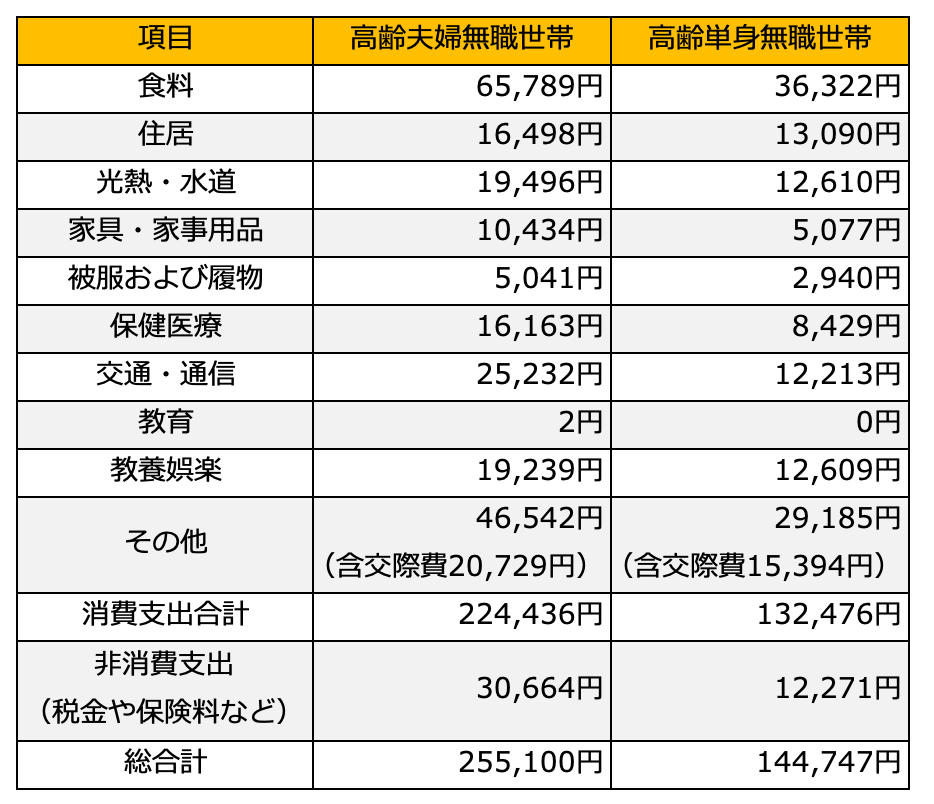

総務省の調べによれば以下の表のとおり、年金だけでは平均的な支出はまかなえない結果となっています。

●2021年度高齢世帯の支出

総務省「家計調査報告(家計収支編)」2021年平均結果の概要より抜粋

なお、住居費が安くなっているのは、家賃を支払っていない人も含めた平均値だからです。また、住宅ローンの返済費も含まれていません。老後も賃貸で暮らすことを考えているなら、家賃の分も見込まなくてはならないでしょう。住宅ローンをはじめとするローンも、もし65歳以降も返済が残るようならその分も加味して考える必要があります。

現役のときに、毎月30万円で暮らしていた人が、急に25万円や15万円にするのはなかなか難しいものです。そこで、50歳を過ぎたら、無理なく老後生活に移行していくためにも、暮らしをコンパクトにしていくことを意識しましょう。

たとえば食費の節約ポイントは、使い切ること。年齢を重ねると多くは食べられなくなりますから、自然と食費は減っていきます。食べきれる分だけ買うようにしていくと、適正体重の維持にもつながります。

光熱費は、今後エネルギー資源の動向によっては単価があがる可能性があります。おトクをうたっていても複雑な料金体系で把握しきれないプランより、省エネ家電に買換えるなどがわかりやすくていいでしょう。

被服費は、毎月の予算分をストックしておき、シーズンごとに長く着られるものを選ぶといいと思います。イベントがあればレンタル利用も一案。クリーニングの手間もなく便利です。

加入したままの生命保険があればぜひ見直しを。契約時の利率が今よりずっと高い「お宝保険」なら継続一択ですが、掛け捨て部分は家族の状況や医療の進歩に合わせて検討してもいいでしょう。

ひとつひとつの節約は小さくても、頑張らない節約なら無理なく続けられます。

老後心配事を解消して、楽しい老後生活をめざしましょう。

【関連記事もチェック】

・退職後にやってくる「3つの支払い」、放置で起こり得る緊急事態

・金持ち夫婦が貧乏夫婦に陥る、払ってはいけない5つのお金

・定年後、給与が減っても働き続けた方がいい5つの理由

・「10月の給与が減った」と驚いた人が確認すべき給与明細の項目

・平均年収436万円の人が受け取れる年金額はいくらなのか

タケイ 啓子 ファイナンシャルプランナー(AFP)

36歳で離婚し、シングルマザーに。大手生命保険会社に就職をしたが、その後、保険の総合代理店に転職。保険の電話相談業務に従事。43歳の時に乳がんを告知される。治療を経て、現在は治療とお金の相談パートナーとして、相談、執筆業務を中心に活動中。FP Cafe登録パートナー

この記事が気に入ったら

いいね!しよう