21/10/24

なぜ年末調整するの? 申告し忘れが多い控除と申告し忘れた場合の対応を解説

「12月の給料は毎年ちょっと多くてうれしい!」という方、いると思います。でも、なんで「ちょっと多い」のか、ご存じですか? 実はここには、会社で行う「年末調整」という手続きが関わっているのです。

今回は、年末調整のしくみ、税額を減らすために申告すべき控除、申告し忘れた場合の対応をまとめて紹介します。

正しい所得税額を計算するための年末調整

年末調整とは、1年間に支払うべき正しい所得税の金額を計算して、過不足する金額を調整することです。

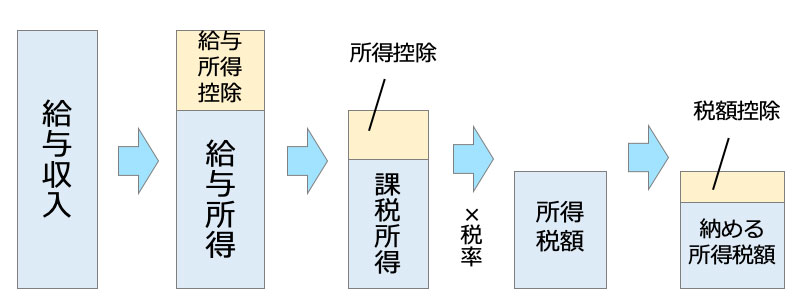

給与からは源泉徴収といって、おおよその所得税の金額が毎月天引きされています。しかし、所得税の正しい金額は、税込み年収からさまざまな控除(差し引くこと)をして計算される所得税額をもとにして決まります。具体的には、次のとおりです。

① 税込み年収から必要経費にあたる「給与所得控除」を引き、給与所得を計算する

② 給与所得から個人の事情にあわせて「所得控除」を引き、課税所得を計算する

③ 課税所得の金額に応じた所得税率(5%〜45%)をかけ、所得税額を計算する

※所得税額から直接税額を差し引く「税額控除」もあります(住宅ローン控除など)

●所得税の計算方法のイメージ

このうち、②の所得控除は、本人や家族の状況、災害や病気といった個人の事情によって、税の負担を軽くする制度です。どの控除が利用でき、いくら税金を引けるかは、人それぞれの事情によって違います。それを勤務先に伝えて、課税所得の金額を直してもらうのが年末調整なのです。

年末調整の結果、これまで納めてきた所得税より本来の所得税額のほうが少ない場合は、差額が戻ってきます。これが、「12月の給料は毎年ちょっと多くてうれしい!」の正体です。ですから、間違いなく申請することが大切なのです。

なお、逆にこれまで納めてきた所得税より本来の所得税額のほうが多ければ、追加で所得税を支払うことになります。

全部で15種類もある所得控除

所得控除は、全部で15種類あります。

まず、所得が少ない人に重い税負担がかからないようにする控除に「基礎控除」「配偶者控除」「配偶者特別控除」「扶養控除」があります。

次に、個人の事情を考慮して税負担を軽くする控除に「障害者控除」「寡婦控除」「ひとり親控除」「勤労学生控除」があります。

それから、社会保障や寄附によって税負担を軽減する控除に「社会保険料控除」「小規模企業共済等掛金控除」「生命保険料控除」「地震保険料控除」「寄附金控除」があります。

そして、病気や災害などによる税負担を減らす控除に「医療費控除」「雑損控除」があります。

年末調整で適用できる控除と適用できない控除がある

上で紹介した15種類の所得控除には、年末調整で手続きができる控除とできない控除があります。

●年末調整で手続きできる控除

【勤務先で把握している控除】

・基礎控除

・社会保険料控除

これらは、勤務先が控除の内容を把握しているので基本的には手続き不要。自動で適用されます。

【「扶養控除等申告書」「配偶者控除等申告書」を提出することでできる控除】

・扶養控除

・障害者控除

・寡婦控除

・ひとり親控除

・勤労学生控除

・配偶者控除

・配偶者特別控除

これらは主に、扶養する家族に関する控除です。年末が近づくと会社から渡される扶養控除等申告書(給与所得者の扶養控除等(異動)申告書)に必要事項を記載して提出します。

また、配偶者控除・配偶者特別控除を受ける場合には、配偶者控除等申告書の提出も必要です。

【「保険料控除申告書」と「各種控除証明書」を提出することでできる控除】

・生命保険料控除

・地震保険料控除

・小規模企業共済等掛金控除 ※iDeCo(イデコ・個人型確定拠出年金)の掛金

これらは、主に支払った保険料に関する控除です。保険料控除申告書に加えて、毎年10月ごろに加入している保険の保険会社などから郵送で届く控除証明書を添えて提出します。

【「住宅借入金等特別控除申告書」と「住宅ローンの年末残高証明書」の提出が必要な控除】

・住宅ローン控除(住宅借入金等特別控除)※2年目以降

住宅ローンを借りてマイホームを購入した場合、住宅ローン控除が受けられます。住宅ローン控除の手続きも年末調整でできます。住宅借入金等特別控除申告書に必要事項を記載し、住宅ローンの年末残高証明書を添えて提出します。

ただし、住宅ローン控除が年末調整で手続きできるのは2年目以降のみ。1年目は確定申告が必要です。

●年末調整では手続きできない控除

・医療費控除

・寄附金控除

・雑損控除

1年間に所定の医療費を払った場合の医療費控除やふるさと納税などの寄附金控除、災害などによる雑損控除は、年末調整では手続きできません。確定申告が必要です。

ただし、ふるさと納税の場合、「寄付先が5自治体以内」「給与所得者などで、ふるさと納税以外に確定申告する必要がない」といった条件を満たす場合、ワンストップ特例制度を利用すると確定申告をしなくても寄付金の控除が受けられます。

申告し忘れの多い3つの控除

所得控除のうち、申告し忘れが多いと思われる控除を3つ紹介します。ぜひチェックしてみましょう。

●①妻が産休・育休を取得した…配偶者控除・配偶者特別控除

配偶者の所得が48万円以下の場合に「配偶者控除」、48万円超133万円以下の場合に「配偶者特別控除」が受けられます。共働き世帯の場合、お互いに収入があるのでこれらの控除が適用されないことも多いのですが、妻が産休・育休を取得した場合は、収入が少なくなるために配偶者控除や配偶者特別控除の対象になる場合があります。今年お子さんが生まれた、産休・育休を取得したという場合には、対象になっていないかチェックしましょう。

●②扶養親族が増えた・両親・祖父母などを養っている…扶養控除

16歳以上の扶養親族がいる場合には「扶養控除」の対象になります。16歳以上ならば「38万円」、19歳以上23歳未満の特定扶養親族ならば「63万円」の控除が受けられます。

また、70歳以上の父母・祖父母などを養っている場合も「48万円」の控除が受けられます。同居せず、仕送りなどをしているケースでも適用になります。

なお、生計を一にしていて普段同居しているなど、条件を満たせば「58万円」の控除が受けられます。日常的に同居していることが基本的な要件ですが、たとえば、長期で入院している場合なども適用になります。

万が一、会社に伝えていないということがあったら、忘れずに申告しましょう。

●③iDeCoに加入した(している)…小規模企業共済等掛金控除

老後資金を自分で運用して作るiDeCo(イデコ・個人型確定拠出年金)に加入している場合は「小規模企業共済等掛金控除」を受けられます。というより、申告をしないと、所得税や翌年の住民税が安くなりませんので、忘れずに必ず行いましょう。手続きは生命保険などと同じ。郵送で届く「保険料控除等申告書」の内容を「給与所得者の保険料控除申告書」に記載して、一緒に提出します。

申告し忘れた場合、5年以内なら「還付申告」しよう

今回紹介した所得控除を知らず「控除を受けていなかった!」という場合も、5年以内であれば「還付申告」をすることにより、払いすぎた税金が返ってきます。還付申告は確定申告とは異なるもので、翌年の1月1日から5年の間ならいつでもすることができます。

還付申告は、確定申告と同じ「確定申告書」を使って行います。

●確定申告書A

会社から受け取った源泉徴収票と、控除を受けていなかったものの控除証明書を用意して、収入・所得・控除などの各金額を記載していきます。

もっとも、自分でいちいち計算するのは難しいですし、大変ですので、国税庁のウェブサイト「確定申告書等作成コーナー」を利用するのがおすすめ。案内にしたがって金額などを入力すれば、ウェブサイト上で還付申告の書類が作成できます。これを税務署に提出すれば、後日還付が行われます。

また、すでに確定申告や還付申告をした人が金額の誤りを訂正する場合には、「所得税の更正の請求書」という書類に必要事項を記入し、該当年の証明書を添付して、所轄の税務署に提出すればOKです。

●所得税の更正の請求書

「申告しまたは処分の通知を受けた額」の欄には、すでに行った確定申告・還付申告の控えを見て、同じ金額を記載します。そして、「請求額」の欄には、修正後の金額を記載します(修正がない場合は左と同じ金額を記載します)。

少々面倒と思われるかもしれませんが、税金が取り戻せる可能性がある以上は、ぜひ取り組むべきでしょう。不明な点は税務署や専門家に相談して、ぜひ税金を取り戻しましょう。

【関連記事もチェック】

・なぜ年末調整するの? 意外と知らない、申告し忘れが多い「控除」とは【Money&You TV】

・年末調整の間違いで損していることも。年末調整のやりがちなミスと対処法

・2020年導入「所得金額調整控除」でいくら税金が安くなるのか。対象と年末調整の手続きを徹底解説

・なぜ年末調整するの? 申告し忘れが多い3つの控除も解説

・退職した翌年は確定申告しなさい! 払いすぎた税金が戻ってくる可能性大

頼藤 太希 経済評論家・マネーコンサルタント

(株)Money&You代表取締役。中央大学商学部客員講師。早稲田大学オープンカレッジ講師。ファイナンシャルプランナー三田会代表。3月から日経CNBCコメンテーター。慶應義塾大学経済学部卒業後、外資系生保のアフラックにて資産運用リスク管理業務に6年間従事。2015年に現会社を創業し現職へ。日本テレビ「カズレーザーと学ぶ。」、フジテレビ「サン!シャイン」、BSテレ東「NIKKEI NEWS NEXT」などテレビ・ラジオ出演多数。ニュースメディア「Mocha」、YouTube「Money&YouTV」、Podcast「マネラジ。」、Voicy「1日5分でお金持ちラジオ」運営。「はじめての新NISA&iDeCo」(成美堂出版)、「定年後ずっと困らないお金の話」(大和書房)など書籍110冊超、累計200万部。日本年金学会会員。ファイナンシャルプランナー(CFP®)。1級FP技能士。日本証券アナリスト協会認定アナリスト(CMA)。宅地建物取引士。日本アクチュアリー会研究会員。X(旧Twitter)→@yorifujitaiki

この記事が気に入ったら

いいね!しよう