22/12/20

月1万円投資、年5%の運用で「月5万円貯蓄」に何年で追いつく?

お金は銀行に預けてもほとんど増えないどころか、物価高の影響で目減りする時代です。お金を目減りさせずに増やすには、お金に働いてもらう「投資」が欠かせません。

今回は毎月5万円ずつ貯蓄した場合と、毎月1万円投資した場合に資産がどのように増えるかをご紹介。いわば「ハンデ戦」なのですが、果たして投資は貯蓄よりも資産が増やせるのでしょうか。試算結果を紹介します。

毎月5万円貯蓄vs毎月1万円投資の結果は?

毎月5万円ずつ貯蓄した場合と、毎月1万円ずつ投資した場合で、資産がどのように増えるかを見てみましょう。なお、投資は年利1%・3%・5%で運用できた場合の元本+運用益(税引前)、投資期間は50年としています。

●毎月5万円貯蓄vs毎月1万円投資

筆者作成

月5万円ずつ貯蓄した場合、50年間の貯蓄総額は3000万円。当たり前ですが、資産は直線的に増えていることがわかります。

それに対して月1万円投資は、残念ながら50年以内に貯蓄に追いつくことができませんでした。年利5%の運用でも、50年後に2669万円。ちなみに、もう少し投資を続けると、53年5ヶ月で貯蓄に追いつきます。

とはいえ、仮に毎月1万円ずつ貯蓄した場合、貯まるお金は600万円ですから、投資でお金が増やせている事実には変わりありません。

では、貯蓄を月3万円にしたら、どうでしょうか。

●毎月3万円貯蓄vs毎月1万円投資

筆者作成

毎月3万円ずつ貯蓄すると、50年で1800万円貯まります。月1万円・年利5%で運用できた場合、38年3ヶ月で貯蓄を年利5%が追い抜きます。そのうえ、50年後の資産の合計は2669万円ですから、800万以上の差が生まれるのです。

さらに、貯蓄は毎月5万円に戻して、投資を月3万円ずつに増やしたらどうなるでしょう。

●毎月5万円貯蓄vs毎月3万円投資

筆者作成

投資の金額が3倍になれば、増える金額も単純計算で3倍になります。その結果、月3万円・年利5%は19年1ヶ月、年利3%も31年9ヶ月で貯蓄を追い抜く結果になりました。

物価が上がると貯蓄は目減りする

人生は何かとお金がかかるもの。住宅・教育・老後のいわゆる「人生の三大資金」にはそれぞれ1000万円単位のお金が必要ですし、その他にも人それぞれ、お金を貯めたい理由があることでしょう。

しかし、大手銀行の普通預金金利は年0.001%(2022年12月12日時点)。お金はせっせと銀行に預けるだけではほとんど増えません。給料もなかなか右肩上がりといきませんし、将来受け取れる年金は減るかもしれません。

また、2022年はあらゆるものの値上がりが相次ぎました。たとえば、帝国データバンクによると2022年に値上がりした食品の品目数は実に2万品目以上。2023年にも4月までに4000品目以上の値上げが予定されているといいます。

●2022年-23年の食品値上げ

帝国データバンク「「食品主要 105 社」価格改定動向調査(12月)」より

食品だけではなく、生活に必要なありとあらゆるものが値上がりしているのは、みなさんも日々感じていることでしょう。その一方で、貯蓄は物価ほど増えてはいません。物価の上昇ほど貯蓄が増えないということは、貯蓄が目減りしていることを意味します。

お金を増やすには投資の力が欠かせない!

冒頭の「ハンデ戦」でもお分かりいただけたように、お金を増やすには投資が欠かせません。

投資というと、「お金が減ってしまいそうで怖い」という方もいるでしょう。確かに投資はお金が増える可能性がある一方で、減ることもあります。しかし、そうしたリスクを抑えて資産を増やす方法があります。それは、「長期」「積立」「分散」投資を行うこと。つまり、長い期間かけて、少しずつコツコツと、さまざまな資産に投資を行うことです。

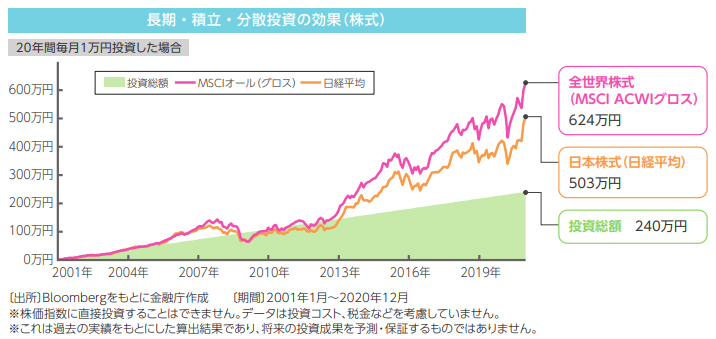

たとえば、2001年から2020年までの20年間、毎月1万円ずつ貯めた場合、資産の総額は240万円になります。しかし、金融庁の資料によると、毎月1万円ずつ全世界の株式に投資していたとしたら、資産総額は624万円、日本株式でも503万円になっています。

●20年間投資した場合の運用成果

金融庁「つみたてNISA早わかりガイドブック」より

長期・積立・分散投資の持つ力がお分かりいただけるでしょう。

複利効果を生かすならつみたてNISA・iDeCoがおすすめ!

貯蓄の資産のグラフは直線になっているのに対し、投資の資産のグラフは曲線になっていますね。しかも、時間が経つほどに大きく増えています。これは複利効果が働くからです。複利効果とは、運用で得た利益や利息を再び投資することで、新たな利益を生み出すこと。時間をかけるほど、再び投資できる金額が多くなり、複利効果も大きくなっていくというわけです。

この複利効果を上手にうけて、お得に運用をするのにおすすめなのが、つみたてNISAとiDeCoです。

つみたてNISAは、毎年40万円までの投資で得られた利益を20年間にわたって非課税にできる制度。金融庁の基準を満たした、およそ200本の投資信託のなかから選んで、コツコツと積立投資を行います。いずれも、手数料が安いうえ、非課税にできる効果も相まって、堅実にお金を増やす期待ができます。

また、iDeCoは自分で出した掛金を運用して、その成果を60歳以降に受け取ることのできる制度。こちらも、お金を増やしたいのであれば投資信託で運用するのがおすすめです。

iDeCoでは、3つのタイミングで税金の負担を減らすことができます。

・積立時:掛金が全額所得控除。所得税・住民税を減らせる

・運用時:つみたてNISA同様、値上がり益や分配金に税金がかからない

・受取時:一時金なら「退職所得控除」、年金なら「公的年金等控除」で税金の負担を減らせる

これらの制度を利用すれば、税金の負担を減らしながら長期・積立・分散投資ができるといわけです。

総務省統計局「消費者物価指数」によると、2022年10月分の総合指数は103.7。2020年の物価を100とした場合、2022年10月分の物価は3.7%上昇したことを示しています。

金融庁によると、積立・分散投資を20年間続けた場合の運用成果は年率2%〜8%の中に収まっており、元本割れを起こす投資信託はほとんど見られなくなっています。

●積立・分散投資の成果

金融庁「つみたてNISA早わかりガイドブック」より

あくまで投資ですので、必ず儲かると断言できるものではありません。しかし、長期・積立・分散投資によって、物価上昇に合わせて資産を増やすことができれば、資産の目減りを防ぐことができるでしょう。

まとめ

貯蓄vs投資の「ハンデ戦」をご紹介してきました。貯蓄は直線的に資産が増えますが、投資は加速度的に資産が増えます。そして、物価上昇による資産の目減りを防ぐには、投資が欠かせません。

投資をするならば、税金がお得になるつみたてNISAやiDeCoを利用するのがおすすめ。長く続けるほど複利の効果も大きくなりますので、ぜひ早くスタートしてくださいね。

【関連記事もチェック】

・【2023年度から改定】残業代の「割増率」が変わる 金額の影響はいくら?

・年金受給者「確定申告不要制度」でも住民税の申告が必要なのは本当か

・親を扶養に入れるといくら節税できる?扶養に入れる条件、注意点、手続きをプロが解説

・宝くじ「高額当せん」に要注意!? 驚くほど税金がかかるケースあり

・「お金持ち夫婦」と「貧乏夫婦」を分ける、決定的な違い5選

畠山 憲一 Mocha編集長

1979年東京生まれ、埼玉育ち。大学卒業後、経済のことをまったく知らないままマネー本を扱う編集プロダクション・出版社に勤務。そこでゼロから学びつつ十余年にわたり書籍・ムック・雑誌記事などの作成に携わる。その経験を生かし、マネー初心者がわからないところ・つまずきやすいところをやさしく解説することを得意にしている。2018年より現職。ファイナンシャルプランナー(AFP)。住宅ローンアドバイザー。教員免許も保有。趣味はランニング。

この記事が気に入ったら

いいね!しよう