21/05/01

誰でも経済的自由を手に入れられる「FIRE」の仕組み おすすめはバリスタFIREとサイドFIRE

※本記事ではアフィリエイト広告を利用しています。

書籍やテレビなど、さまざまなメディアで「FIRE」が取り上げられています。米国で生まれたこのムーブメントは、日本にも上陸して今話題に。誰でも目指すことのできる早期リタイアの手法として注目されています。

今回は、FIREの基本的な仕組みや考え方、FIREで人気の投資先について紹介していきます。

「仕事やお金の悩みからの解放」を目指すFIRE

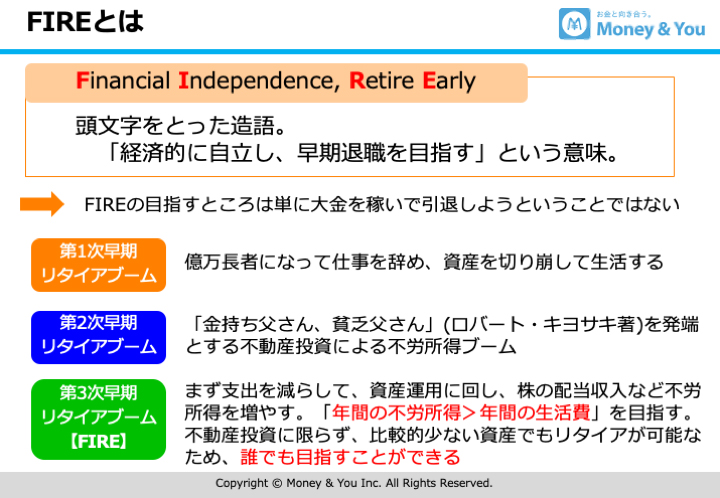

FIREといえば「炎」を連想しそうですが、もちろん違います。FIREとは「Financial Independence, Retire Early」の頭文字をとって作られた言葉です。経済的に自立して、早期リタイアすることを指します。

●FIREの基本的な考え方

早期リタイア・早期退職のブームは、過去にもありました。

第1次早期リタイアブームは、億万長者になって仕事を辞めて、資産を切り崩して生活するというものです。

第2次早期リタイアブームは、『金持ち父さん、貧乏父さん』(ロバート・キヨサキ著)に端を発するものです。不動産投資を行なって不労所得を手に入れます。

そして今回のFIREは、第3次早期リタイアブームとでもいえるもの。支出を減らして株式投資などを行い、配当金による収入(不労所得)を増やしていきます。そうして、「年間の不労所得>年間の生活費」を達成することができれば、資産を減らさずに生活をすることができる、というわけです。

もう働かなくていいほどの億万長者になれるのはほんのひと握りですし、不動産投資も昔はお金持ちの投資法でした(今でも社会的な信用力がないとお金を借りられません)。これまでの早期リタイアは、一部の大金持ちだけのものでした。

しかし、FIREが目指すのはそうした大金持ちではありません。

FIREが従来の早期リタイアと異なるのは、資産を減らさず生活するということです。

資産運用による不労所得を増やし、不労所得で入ってくる金額より生活費が少なくなれば資産は減りません。この考え方ならば、比較的少ない資産でもリタイアが可能です。

誰でも、生活費を稼ぐための仕事やお金の悩みから解放され、自分の時間を好きなことに使いたいはず。FIREならそんな生活を「誰でも目指すことができる」とあって、話題になっているのです。

FIREで大切な「4%ルール」の考え方

FIREを実現する根拠となるルールに、4%ルールがあります。

4%ルールは「年間支出を投資元本の4%以内に抑えられれば、資産が目減りすることなく暮らしていける」というルール。アメリカのトリニティ大学の研究をもとに作られたルールです。

4%の根拠は、米国市場の成長率(7%)からインフレ率(3%)を差し引いたものとされています。

このルールを言い換えると、FIREに必要な資産は「投資元本(100%)÷年間支出(4%)」ですので、年間支出の25倍の資産を運用し、年利4%の利益が得られれば、元本を減らすことなく生活できる計算になります。

たとえば年間支出が300万円の場合、7500万円の資産を年利4%で運用すれば、300万円の利益(不労所得)となるため、計算上は資産が減りません。仮に運用成績がよく、年利5%で運用できるなら、必要な資産は年間支出の20倍に。年利6%ならば16.7倍で済みます。

もっとも、年利が3%・2%…と減ってしまえば、不労所得が減ることになります。その場合は、節約をして支出を切り詰めるか、資産を一部取り崩すということになります。

もっとも、なにも完全に早期リタイアするだけがFIREではありません。FIREにはさまざまな種類があります。

●さまざまなFIREの種類

たとえば、好きなときに好きなところで働くバリスタFIREや、好きなことを副業として楽しむサイドFIREならば、資産運用の収入がたとえ少なくても、勤労収入で補いつつ生活することもできます。Twitterなどの投稿を見ていると、無理のないFIREとして、サイドFIREを目指す人が多いようです。個人的におすすめなのは、このバリスタFIREとサイドFIREです。

また、節約を徹底するリーンFIREならば、より少ない資産でもFIREが実現できます。逆に、不労所得が大きく増えたら、豊かな生活をしながら貯蓄もするファットFIREが実現できるかもしれません。

FIREの根底にあるのは「好きなことをして生きていく」こと。そのための方法を工夫できるのも、今どきといえるでしょう。

FIREの狙い目は米国の「高配当株・連続増配株」

FIREを実現するためには、資産運用をして不労所得を得ることが欠かせません。この不労所得を得るための投資先として注目されているのが、株式を持っていることで株主が受け取れる配当金です。

配当金は、株式を持っているだけで定期的に手に入りますし、長期間保有するほど積み上がっていきます。株式の売買タイミングを計る必要もないので投資も簡単。時間をかけて淡々と積み立てていれば、少しずつお金が増えていきます。

FIREでは、この配当金が高い銘柄(高配当株)や配当金を毎年増額している銘柄(連続増配株)を狙って投資をします。

高配当株のほうが当然、少ない資金でも効率よく配当金が受け取れます。それに、連続して増配できる銘柄は安定して成長している銘柄ですから、投資先としても魅力的。何より、受け取れるお金も年々増えていきます。

日本にも、高配当株や連続増配株はあります。しかし、より注目されているのはアメリカの株式、米国株です。

米国株には、日本を上回る高配当株・連続増配株がたくさんあります。中には60年以上も増配し続けている銘柄も。リーマン・ショックのような大暴落があっても毎年増配している、株主還元の意識の高い銘柄を持っていれば、お金も堅実に増える期待ができます。

また、米国株は四半期配当といって、3か月に1回配当金を支払うところが多くあります。日本株の多くは、年2回、半年ごとが一般的ですから、それよりもたくさん収入を得る機会があるというわけです。複数の銘柄に分散投資すれば、毎月配当金収入を得ることも可能です。

それに、米国は世界経済の中心です。GAFAM (グーグル・アマゾン・フェイスブック・アップル・マイクロソフト)と呼ばれる巨大IT企業をはじめ、世界的な大企業がたくさんあります。最大の先進国でありながら著しいその成長力の恩恵を受けるためにも、米国株は適しているのです。

もっとも、過去の実績が今後も続くとは限りません。配当金にしても、ストップ・減額・廃止などがあるかもしれません。また、どれかひとつの銘柄に集中投資してしまうと、その銘柄が暴落したときに大きく損失を被る可能性があります。

日本でも、東京電力はかつて高配当株として有名でした。電気を使わない人はほとんどいないので不況にも強く、配当も多かったのです。しかし、震災を受けて株価が暴落。配当金もゼロにしています。

暴落時の損失を減らすためには、投資先の業種・地域・銘柄の分散を行うことが大切です。自分の資産を業種・地域の異なる複数の銘柄に分散しておけば、万が一そのうちのどれかが暴落しても、他のどれかの値上がりなどでカバーできる可能性があるからです。

また、個別株での分散投資が面倒ならば、米国の高配当株に投資するETF(上場投資信託)を選ぶのも手です。ETFは投資信託の一種で、1本買うことで数十・数百の銘柄に投資するのと同じような効果を得ることができる商品です。

米国の高配当株に投資するETFには、たとえば、

・バンガード・米国高配当株式ETF(VYM)

・iシェアーズ・コア 米国高配当株 ETF(HDV)

・S&P500高配当株式ETF(SPYD)

などがあります。いずれも手数料(経費率)が0.1%未満と安いため、長期保有に向いています。

米国株・米国ETF投資の証券会社はこの4社から選ぼう

米国株や米国ETFは、証券会社で購入できます。おすすめなのは、次の4社です。

●SBI証券

SBI証券はネット証券最大手の証券会社です。国内の株はもちろん、外国株式、投資信託、債券、FX(外国為替証拠金取引)、先物、金などに至るまで、さまざまな商品を扱っています。また、iDeCo(イデコ・個人型確定拠出年金)やつみたてNISA(ニーサ・少額投資非課税制度)にも対応。税金を節約しながら投資することもできます。

SBI証券では、米国株式・ETF定期買付サービスが使えます。あらかじめ日付・銘柄・購入金額を設定しておけば、あとはその設定にしたがって自動的に商品が買い付けられます。手間なく投資をしたい人に向いています。また、住信SBIネット銀行を利用すれば、為替手数料を片道4銭に節約できます。

●SBI証券の米国株投資

・取扱銘柄数 4000本以上(ETF含む)

・売買通貨 米ドル・日本円

・売買手数料 約定代金の0.495%(最低0ドル・上限22ドル)(税込)

・為替手数料 片道25銭(住信SBIネット銀行利用時は片道4銭)

・備考 米国株・米国ETFの自動積立サービス

>>SBI証券はこちら

●楽天証券

楽天証券もSBI証券と並ぶ、大手のネット証券会社です。SBI証券と競うようにして、サービスを拡充しています。米国株・ETFを積立購入できる「米株積立」にも対応。あらかじめ設定した条件で自動的に米国株・ETFを買い付けることができます。

楽天証券では、取引に応じて楽天ポイントが得られます。外国株式はもちろん、国内株式、投資信託、個人向け国債などの取引も対象です。手に入れた楽天ポイントは、米国株の購入代金や手数料としても利用可能。1ポイント=1円として、ポイント投資ができます。

また、楽天市場で買い物した場合のポイントが増える「SPU(スーパーポイントアッププログラム)」の対象にもなります(楽天ポイントコースとマネーブリッジを設定のうえ、楽天ポイントを1ポイント以上使って当月合計30,000円以上のポイント投資(投資信託)で+0.5倍、当月合計30,000円以上のポイント投資(米国株式 円貨決済)で+0.5倍)。楽天経済圏を活用したい人におすすめです。

●楽天証券の米国株投資

・取扱銘柄数 4000本以上(ETF含む)

・売買通貨 米ドル・日本円

・売買手数料 約定代金の0.495%(最低0ドル・上限22ドル)(税込)

・為替手数料 片道25銭

・備考 米国株・米国ETFの自動積立サービス

>>楽天証券はこちら

●マネックス証券

マネックス証券も、SBI証券・楽天証券と同様、主な投資は一通りできるネット証券です。

マネックス証券は米国株の売買に定評のある証券会社。品揃えも豊富です。投資したい銘柄がはっきりしていて、他の証券会社では取り扱っていないという場合には、マネックス証券を利用するのがいいでしょう。また、買付時の為替手数料が0銭となっています(今後、見直す可能性があるとしていますが、2019年7月以降0銭が続いています)。

2021年6月からは「米国株定期買付サービス」がスタート。マネックス証券で取扱いのある米国株・米国ETFを毎月の指定日に自動で買い付けることができます。また、保有銘柄からの配当金を自動的に同じ銘柄の買い付けにあてる「配当金再投資サービス」を利用すれば、配当金を自動で再投資することもできます。

●マネックス証券の米国株投資

・取扱銘柄数 4000本以上(ETF含む)

・売買通貨 米ドル・日本円

・売買手数料 約定代金の0.495%(最低0ドル・上限22ドル)(税込)

・為替手数料 買付時0銭・売却時25銭

・備考 米国株・米国ETFの自動積立サービス

配当金再投資サービス

●PayPay証券

スマホ証券のひとつ、PayPay証券では有名企業の米国株を株価に関わらず1000円から購入できます。たとえば、1株の株価が1万円の銘柄でも、1000円ずつ購入することができるのです。操作も銘柄選択から購入までわずか3タップととても簡単。定期的に購入できる自動積立サービスも用意されています。

また、投資の基礎知識や米国株式の歴史をマンガで読めるコンテンツもあり、楽しく学ぶことができます。

●PayPay証券の米国株投資

・取扱銘柄数 160本以上(ETF含む)

・売買通貨 日本円

・売買手数料 スプレッド(売買時の単価に対して加減)

約定価格の0.5〜0.7%

・為替手数料 片道35銭

・備考 株価にかかわらず1000円から投資可能

米国株・米国ETFの自動積立サービス

まとめ

経済的自立と早期リタイアを目指すFIREについて紹介してきました。いきなりFIREするのは難しくても、資産運用をスタートして不労所得を積み上げていけば、お金も貯まりますし、FIREも近づくでしょう。かつては少しハードルが高かった米国株・米国ETFも、今やネット証券やスマホ証券を活用すれば簡単に投資できる時代です。ぜひ口座開設をして、資産運用に取り組んでください。

今回の内容は動画でも紹介しています。よろしければご視聴ください。

【関連記事もチェック】

・お金のプロがFIRE(経済的自立・早期リタイア)のステップや問題点を解説! “FI”には賛成、“RE”には反対のワケ|マネラジ。#115

・FIRE(経済的自立早期リタイア)ってなに? 誰もが目指せるFIRE実践術とは【Money&You TV】

・日本でも「FIRE」は可能? どのくらいの資産を用意すればいいのか

・FIREを手にするために高配当株・ETF投資をするなら、この証券会社で買え

・30年以上老後資金が底をつかない、資産の引き出し4%ルールとは

頼藤 太希 経済評論家・マネーコンサルタント

(株)Money&You代表取締役。中央大学商学部客員講師。早稲田大学オープンカレッジ講師。ファイナンシャルプランナー三田会代表。3月から日経CNBCコメンテーター。慶應義塾大学経済学部卒業後、外資系生保のアフラックにて資産運用リスク管理業務に6年間従事。2015年に現会社を創業し現職へ。日本テレビ「カズレーザーと学ぶ。」、フジテレビ「サン!シャイン」、BSテレ東「NIKKEI NEWS NEXT」などテレビ・ラジオ出演多数。ニュースメディア「Mocha」、YouTube「Money&YouTV」、Podcast「マネラジ。」、Voicy「1日5分でお金持ちラジオ」運営。「はじめての新NISA&iDeCo」(成美堂出版)、「定年後ずっと困らないお金の話」(大和書房)など書籍110冊超、累計200万部。日本年金学会会員。ファイナンシャルプランナー(CFP®)。1級FP技能士。日本証券アナリスト協会認定アナリスト(CMA)。宅地建物取引士。日本アクチュアリー会研究会員。X(旧Twitter)→@yorifujitaiki

この記事が気に入ったら

いいね!しよう