21/01/10

源泉徴収票は1行チェックだけでOK! 重要ポイントと確定申告すべき条件を解説

コロナに翻弄された2020年、在宅勤務の会社員は年末調整も、勤務先との電子的なやりとりで行ったのではないでしょうか。そして、給与明細とともに源泉徴収票も電子的な発行になり、自分から指定のウェブサイトにアクセスしないと見られない、という人も増えたと思います。

通常の業務で忙しいと、源泉徴収票の確認はつい先延ばしにしがちですが、1年間の収入のまとめが記載されていますので、しっかり確認しておきたいところです。

時間が無くても見るのは1行だけでOK。ポイントを絞って効率的に確認しましょう。

源泉徴収票とはいったい何?何のために発行されるの?

そもそも、源泉徴収票とはいったい何なのでしょうか。これは、いわば「年末調整の結果票」です。勤務先から給与・賞与でいくら受け取り、いくらの所得税を払ったのかが分かるようになっているものです。

もしかすると、年末調整の結果は12月の給与明細で分かる、と思う人もいるかもしれませんね。これも間違いではありません。

年末調整の結果、払い過ぎた税金があれば戻ってきますが、その金額は12月の給与明細に載ります。年末調整は手間がかかりますが、これだけ戻ってきた、と思うと納得もしますし、うれしいものです。

しかし、12月の給与明細で分かるのは、所得税の調整額のみです。

1年分の収入と所得税を把握するには、源泉徴収票をきちんと読むことが大切なのです。

また、源泉徴収票は住民税の計算のもとにもなります。しっかり年末調整をしておくことで、所得税だけではなく、住民税にも影響が出ることも意識しておきましょう。

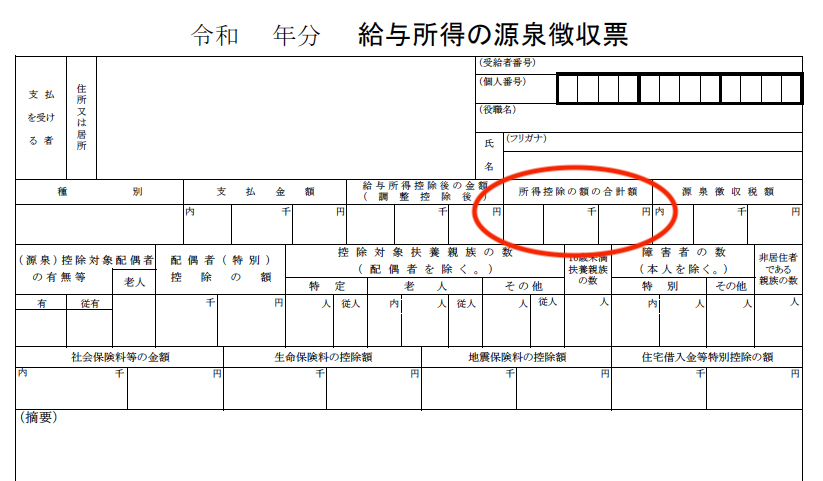

源泉徴収票からどんなことがわかる? 注目すべきポイント

源泉徴収票にはいろいろなことが書かれていますが、見るべきポイントは1行だけです。

以下、ポイントをまとめて紹介します。

●源泉徴収票の見るべきポイント1:支払金額

まずチェックするのは、支払金額です。

支払金額とは、勤務先があなたに支払った金額の、1年間の合計です。左隣の「種別」の欄に「給与・賞与」と記載されていると思います。ですから、ここには昨年1~12月までの給与・賞与を合計した金額、いわゆる額面の年収が記載されています。

ただし、月15万円までの交通費は含まれません。

各種ローンやクレジットカードの申込時、賃貸マンションの入居時など、年収の記入が求められる機会は意外とあるものです。この時、年収を「毎月給与として振り込まれる金額×12」と考えてしまってはいけません。これは、額面の給与から社会保険料などを差し引いた「振込金額」です。

年収を聞かれたら、支払金額にある金額を答えるのが正解となります。なにより、十分な年収があるほうが信用度は高くなり、有利になります。源泉徴収票の支払金額を確認して、間違わないようにしておきましょう。

●源泉徴収票の見るべきポイント2:給与所得控除後の金額

次に、支払金額の右側の欄、給与所得控除後の金額を見ます。

給与所得控除とは何か。この説明の前に、収入と所得の違いについておさらいしましょう。

収入は入ってくるお金、所得は収入から経費を差し引いた残りのお金です。そして、所得に対して所得税がかかります。

経費とは、収入を得るために必要な支出のことです。商店であれば仕入れにお金がかかりますし、インターネットビジネスならパソコンが必要です。そのため、税金の計算のもとになる所得は、これらの経費を収入から差し引いて計算します。

会社員でも同様に経費がかかりますが、個人ごとに計算はせず、一定の計算式で差し引く金額を算出します。これを給与所得控除といいます。給与所得控除の金額は収入によって異なり、以下のように計算されます。

給与所得控除の金額

つまり、給与所得控除後の金額とは、給与収入から経費=給与所得控除を差し引いた、給与所得のことなのです。

●源泉徴収票の見るべきポイント3:所得控除の額の合計額

では、給与所得に所得税率をかけて税額が計算されるのでしょうか。

実はそうではありません。給与所得からさらに所得控除を差し引いた金額が、所得税の計算のもとになる、課税所得となります。

所得控除はいくらだったのかは、「所得控除の額の合計額」を見ると分かります。

所得控除は全部で15種類あります。そのうち、年末調整でできる所得控除には、次のようなものがあります。

・基礎控除

・配偶者控除、配偶者特別控除

・扶養控除

・生命保険料控除

・地震保険料控除

・小規模企業共済等掛金控除

・社会保険料控除

・ひとり親控除

・寡婦(寡夫)控除

給与所得控除後の金額=給与所得から、これら所得控除の額の合計額を差し引いて、課税所得が計算されます。

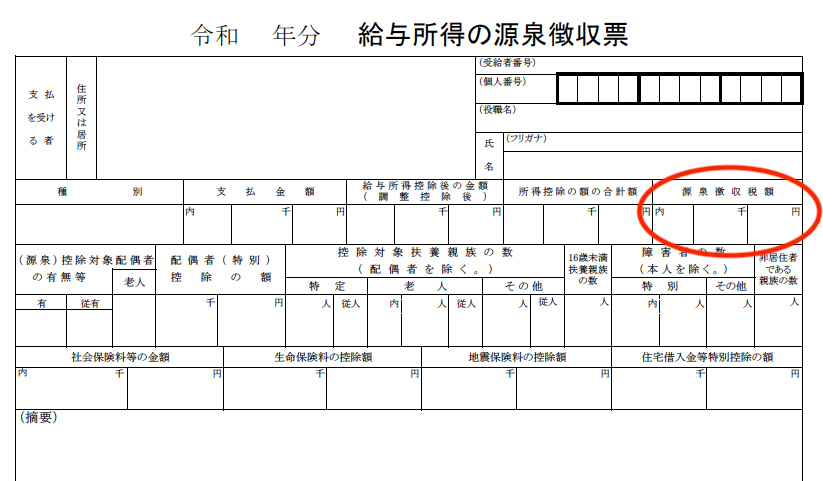

●源泉徴収票の見るべきポイント4:源泉徴収税額

そして、ようやく課税所得に税率をかけて、源泉徴収税額が計算されます。

源泉徴収票の源泉徴収税額を見てみましょう。

所得税の税率は、超過累進税率といって、所得が多くなるにしたがって、段階的に高くなっています。支払い能力に応じて、公平に税金を負担できるしくみだからです。

所得税は、次の計算式で計算できます。

・所得税の速算表

収入が多くても、差し引ける所得控除が多ければ、課税される所得金額=課税所得が少なくなり、税金が安くなります。税率も小さくなります。

そして、源泉徴収票をもとに住民税も計算されます。

ですから、多少面倒でも、所得控除を申告できる年末調整は、きちんとしたほうが所得税も住民税もオトクだということです。

さらに源泉徴収票をもう1行見るならココ!

源泉徴収票の1行から、多くのことがわかりました。

そのうえで、さらに見るとするなら、主な控除の金額が記載されている行を見てみましょう。

★社会保険料等の金額

毎月の給与からは健康保険・厚生年金・雇用保険の保険料が差しかれています。40歳以上なら介護保険の保険料も差し引かれます。これらの保険料は、全額所得控除になり、そのぶん所得税と住民税が安くなる仕組みです。この欄に、「内」と書かれた上の段があったら、そこには小規模企業共済等掛金の金額が記載されることになります。

小規模企業共済等掛金とは、個人型年金加入者掛金(=iDeCoの掛金)のほか、企業型年金加入者掛金などがあてはまります。

iDeCoの掛金は全額所得控除ができますが、源泉徴収票にもしっかり反映されているのです。毎月1万円の掛金で続けていたら12万円が所得控除になります。

iDeCoは、節税しながら老後資金準備ができるおトクな制度。まだ利用していないなら2021年には加入を検討してみましょう。

★生命保険料の控除額

社会保険料は全額所得控除ですが、民間の生命保険会社などで加入する保険も所得控除ができます。ただし、控除できる金額には上限があります。

控除の対象になる保険はには3種類あります。

1. 生命保険:死亡時に保険金が出るタイプの保険

2. 介護医療保険:入院や手術をした時にお金を受取れる医療保険や、がん保険、介護保障保険など

3. 個人年金保険:10年以上の期間にわたって保険料を支払い、60歳以降に年金を受取れるもので、受取る期間も10年以上の期間であるもの

ただし、「個人年金保険料税制適格特約」をつけた契約であることが必要です。

これらの保険に1年間支払った保険料が所得控除の対象ですが、上限額はそれぞれ4万円、合計で12万円です。

保険の契約者が配偶者の名義であっても、保険料は自分が払っていることを明らかにした場合には所得控除の対象にすることもできます。

保険の必要性があり、控除の枠にも余裕があるなら、保険の加入を積極的に考えてもいいでしょう。

★地震保険料の控除額

地震保険に加入していたら、その保険料も控除の対象です。

地震保険は、地震や噴火、津波によって建物や家財が火災・損壊・埋没・流失したときの損害を補償します。火災による損害は、基本的に火災保険で補償されますが、地震を原因とした火災の場合には、火災保険では補償されないことには注意が必要です。

地震保険の契約は単独ではできず、火災保険とセットで加入します。保険金額は、火災保険の保険金額の30~50%まで、さらに建物は5000万円まで、家財は1000万円までといった制限があります。

実際の修理費用や、家屋の建築費用として考えると不足に感じることもあるかもしれませんが、地震保険は災害からの暮らしの立て直しを主な目的にしています。

持家ならぜひとも加入しておきたい保険ですが、賃貸住宅に住んでいたとしても、新しい住まいの賃料や当面の生活費、身の回り品の購入などが必要になるでしょう。

地震保険料の控除額の欄が空欄なら、持ち家・賃貸どちらであっても加入の検討をお勧めします。

★住宅借入金等特別控除の額

住宅ローンを利用してマイホームの取得やリフォームをしたら、一定の条件をクリアすれば所得税から控除されます。住宅ローン控除、住宅ローン減税とも言われています。

一定の条件とは、自分が住むことや、合計所得金額が3000万円以下であること、住宅ローンが10年以上のものであることなどです。

2020年の現在は、対象となる住宅の床面積が50平方メートル以上であることも条件のひとつですが、2021年度の税制改革で40平方メートル以上になる見込みです。

コンパクトなマンションを購入する場合でも、住宅ローン減税を利用できる可能性があるので、今後の動向に注目ですね。

住宅ローン減税では、毎年の住宅ローン残高の1%を10年間、所得税から控除できます。所得税で控除しきれない分は住民税から控除されます。住宅購入を考えている人は、税金のことも考えて計画しましょう。

確定申告をしたほうがいいのはどんな人?

ここまで読んで、節税対策をしていなかったことや、年末調整をしっかりしていなかったことを後悔している人はいないでしょうか。

「iDeCo(イデコ・個人型確定拠出年金)の加入を検討していたが、なんとなく面倒になって忘れていた」「保険はよくわからなくて、何も加入していかなった」という人は、これから検討して次の年末調整に備えましょう。

あるいは、「生命保険料控除の証明書が見つからなくて年末調整の書類に書かなかった」「iDeCo(イデコ・個人型確定拠出年金)の所得控除をどう書けばいいのかわからず、そのままにした」(小規模企業共済等掛金控除です!)などの年末調整については、やり残した所得控除でもこれから十分間に合います。

それは、確定申告をすることです。

生命保険料控除の証明書は、なくしてしまったら再発行をしてもらいましょう。

実家の両親に仕送りなどをしている人は、扶養控除ができるかもしれません。

シングルマザーやシングルファーザーは、ひとり親控除ができる場合があります。

こうしたことがもしあれば、確定申告をすべきでしょう。

また、確定申告でなければ受けられない所得控除もあります。

●医療費控除:医療費が高額になった場合

医療費控除は、年間10万円を超えたら、とよく言われますが、所得が200万円未満の場合は所得の5%を超えた分が医療費控除の対象になります。

●雑損控除:災害、盗難などで損害を被った場合

災害・盗難・横領によって、生活に通常必要な資産に損害を受けたり、それらに関連してやむを得ない支出をしたりした場合が雑損控除の対象です。

●ふるさと納税

寄付する自治体が5つまでなら、ワンストップ特例制度を利用して確定申告をしなくてもいいのですが、自治体が6つ以上の場合や、医療費控除などのために確定申告をする時にはふるさと納税も確定申告が必要です。

●住宅ローン控除

住宅ローンを組んで居住用の住宅を購入した場合、初年度の住宅ローン控除は確定申告が必要です。2年目以降は年末調整で対応できます。

まとめ

源泉徴収票には、1年間の収入、給与所得、所得税などが1枚にまとめられています。

忙しい毎日であっても、源泉徴収票・給与明細はダウンロードして保存しておきましょう。慣れれば、それほど大きな手間ではありません。

そしてしっかり確認し、必要なら確定申告をしましょう。

【関連記事もチェック】

・源泉徴収票は1行だけ見る! 重要ポイントと確定申告すべき条件を解説

・ふるさと納税で住民税が控除されたかを確認するには?控除されてなかったらどうする?

・控除って何!? 知って得する源泉徴収票の見方

・会社員ができる節税3選、今から年末までにできること

・会社員なら知っておくべき「特定支出控除」による節税

タケイ 啓子 ファイナンシャルプランナー(AFP)

36歳で離婚し、シングルマザーに。大手生命保険会社に就職をしたが、その後、保険の総合代理店に転職。保険の電話相談業務に従事。43歳の時に乳がんを告知される。治療を経て、現在は治療とお金の相談パートナーとして、相談、執筆業務を中心に活動中。FP Cafe登録パートナー

この記事が気に入ったら

いいね!しよう