23/03/21

53万円の贈与税がかかることも…子供名義の口座で知らないと損する5つの注意点

子どもが生まれたり、進学・入学したりといったタイミングで、子ども名義の金融機関の口座を作ろうと思う人も多いのではないでしょうか。子ども名義の口座には、子どものためのお金を用意したり、子どもへの金銭教育のために利用したりできるメリットがあります。しかし、子ども名義の口座のお金を、子どものために生かすには、注意しておきたいことがあります。今回は、子ども名義の口座の5つの注意点を紹介します。

子ども名義の口座の注意点1:贈与税の対象になる

親や祖父母が子どもにお金を渡しても、それが日常生活に必要な範囲であれば贈与税の対象になることはありません。教育費やお小遣い、仕送りなどは必要なお金なので、贈与税の対象にはなりません。しかし、そうではないお金が子どもに渡されれば、一定額を超えた分について贈与税の対象になります。

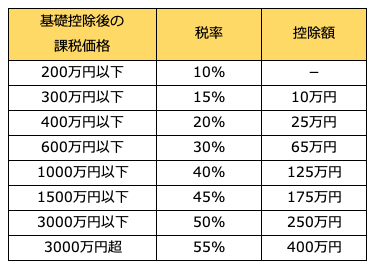

具体的には、その年の1月1日~12月31日までの1年間で110万円(基礎控除)を超えると、超えた分が贈与税の対象となります。子どもが未成年の場合は、以下の税率です。

●贈与税の速算表(一般税率)

筆者作成

たとえば、親から未成年の子へ500万円の贈与があった場合には、贈与税の金額は以下のように計算されます。

500万円-110万円=390万円 ・・・ 課税価格

390万円×20%-25万円=53万円 ・・・ 税額

つまり、500万円もらったとしても53万円は税金が差し引かれることとなり、手元には447万円しか残らないという計算。せっかく子どものためにお金を渡すのですから、目減りしないようにしておきたいですね。

子どもの教育のためにお金を使ってもらいたい、という目的ならば、教育資金の非課税贈与を利用する方法もあります。

これは、子どもの直系尊属から1500万円までの教育資金として贈与を受けた場合に、贈与税がかからない、というものです。

この場合には金融機関で専用の口座を作ってお金を入金、子どもに贈与したら学費や塾代など教育費に使う場合に引き出せます。

祖父母から孫にお金を渡しやすい制度ではありますが、いったんあげたものを返してくれとはいえず、その後生活が苦しくなる祖父母世代も。しわ寄せは親世代にかかってくるので、非課税だからといって贈与のし過ぎには要注意です、

子ども名義の口座の注意点2:相続税の対象になることも

贈与は、贈る人と受け取る人の合意があるものです。つまり、「あげます」という人と「もらいます」という人の関係が必要。つまり、子ども名義の口座を作って、そこにお金を貯めていっても、子どもが口座の存在を知らなければ贈与にはなりません。

この場合、口座の管理も子どもはできないので、実質的に口座を作った親や祖父母の財産との位置づけです。

祖父母が亡くなった後に、子ども名義の預金通帳が出てきて感謝の涙、というのは昔のホームドラマの1場面。現実には相続税がかかったり、相続でもめたりの原因になります。

もし、このお金を子どもに渡す前に亡くなった場合には、口座のお金は子どものものではなく、亡くなった人の財産として扱われ、他の財産とともに相続人たちで相続されることになるからです。

子ども名義の口座を作っておいたとしても、必ずその子どもに口座のお金が渡るとは限らないだけではなく、相続税の対象になるわけです。しかも相続人が複数いれば、他の相続人からねたまれ、嫌な思いをする上にもめてしまうこともあり得ます。

気を付けておきたいポイントですね。

子ども名義の口座の注意点3:成人後は親が引き出しできないことも

子ども名義の口座の名義は子どもなので、未成年のうちは親が管理をします。しかし、本人の成人後はその子の口座として、本人が管理するものとして扱われます。そのため、お金の引き出しや口座の解約などが、元々の開設者であっても親や祖父母ではできない場合があります。

進学や結婚など、高額のお金を引き出す際には本人確認が必要になることもあり、そんな時に限ってスムースに引き出せないことになっては困ります。

子ども名義の口座の管理は、子どもが成人するタイミングで見直すといいでしょう。

たとえば成人式の前後などに、これまで貯めてきたお金が入っている口座があることを本人に伝えて、その後の使いみちや管理の方法を話し合っておく、というのも一案です。

子どもにとっては、まとまったお金の使いみちにイメージがわかないことも珍しくありません。学費や就職準備、引っ越し費用、資格試験のセミナー代など、具体例を出して話し合うのもいいですね。

お金があると思って財布のヒモがいったん緩むと、口座残高はみるみる少なくなっていくもので、気づいたら何に使ったのかハッキリしないまま底をつく、ということにもなりかねません。

お金とともに、計画的に使う知恵も渡してあげましょう。

子ども名義の口座の注意点4:長期間使用しないと休眠口座になる

たとえば、子どもが生まれた時にさまざまな方からいただいたお祝いを、子ども名義の口座に貯蓄しておく、というケースもあると思います。特に子どもが親戚の中で初孫などの場合には、たくさんいただくかもしれませんね。

しかし成長とともに、徐々に少なくなることも珍しくありません。

そんな場合に注意しておきたいのが、子ども名義の口座が休眠口座になるリスクです。休眠口座とは10年間なにも取引がない口座のこと。休眠口座の預金も引き出しができないわけではありませんが、窓口での手続きなどが必要で、ATMで即出金とはいきません。

子どもの成長は早いもの。少しずつでも入金を続けて、休眠口座にならないように気をつけましょう。

10年以上取引がない預貯金は、毎年1200億円程度発生しています。こうしたお金を社会のために役立てられるよう、「民間公益活動を促進するための休眠預金等に係る資金の活用に関する法律」が、2018年1月に施行。10年間取引がない預金を休眠預金として、2019年1月以降に発生する休眠預金を、民間の公益活動を支援するために活用されるようになりました。

休眠預金の対象になるのは、銀行の普通預金や定期預金、ゆうちょ銀行の通常貯金や定期貯金、定額貯金、信用金庫の普通預金や定期積金など。外貨預金や仕組預金、財形貯蓄などは対象外です。

最後の取引から9年たつと、お金を預けている金融機関のウェブサイトで公告されます。さらに残高が1万円以上の場合は、金融機関から通知が郵送、もしくはメールで送られてきます。

通知が届けば休眠預金にはなりませんが、住所やメールアドレスが変わると通知は届かず、知らないうちに休眠預金になる可能性があります。休眠預金になって、絶対に引き出せなくなる、というわけではありませんが、かなりの時間と手間を要することを考えると、避けておきたいことです。

子ども名義の口座の注意点5:将来、子ども自身で口座開設できない

子どもも高校生以上になると、アルバイトをすることもあるでしょう。稼いだお金は金融機関口座に振り込まれることが多いと思いますが、金融機関や支店を指定される場合もあります。

その際、すでに同じ金融機関で子ども名義の口座があると、同じ金融機関や支店で複数の口座を持てないなどの制約があると、少々面倒かもしれません。

子どもが口座を開設しようとしたら、金融機関からすでに口座があるので作れない、と言われた本人としては口座を作ったおぼえはないので、詐欺?悪用?名義貸し?個人情報の流出?などなど悪い想像をして思い悩んでしまうかもしれません。

親がつくった口座だと知っていれば、何ということもないのですが、大騒ぎになったら困ります。

とはいえ、子ども名義の口座は貯蓄用にしていることが多く、アルバイト代の振込みとは別口座にしておきたいでしょう。

貯蓄用口座を別の金融機関に預け替える、もしくはアルバイト代は親が子どもに渡すなどの方法が考えられますが、いずれにしても子どもに口座の存在は知らせておく必要はあるでしょう。口座の存在を知らせる時期は、子どもがアルバイトをする、あるいはそのくらいの年齢になるころが目安です。

まとめ

せっかく子ども名義の口座を作るなら、子どものためになるようにしたいですね。これから子ども名義の口座を作るならば、今回ご紹介した5つの注意点を押さえておきましょう。

そして、子どもが複数人いる場合には公平性を大切に。年齢差があれば金額の残高にも差があって当然ですが、少なくとも説明できるようにしておくことをお勧めします。

子どものために作った口座がトラブルのもとになっては元も子もありません。

【関連記事もチェック】

・【知らないと大損】「子供名義の銀行口座」で注意すべき5つのこと【Money&You TV】

・N分N乗方式ってなに?子育て世帯の税負担を40万円下げるのは本当か。デメリットは?

・「10月の給与が減った」と驚いたら必ず確認すべき給与明細の項目

・年収1200万円の税負担は年収600万円の2.4倍なのに児童手当・高校無償化対象外…高年収層「子育て罰」の実態

・登録者12万超の投資本要約YouTuberが選ぶ、絶対に読んでおくべきマネー本はコレだ!(ゲスト:タザキ)|マネラジ。#138

タケイ 啓子 ファイナンシャルプランナー(AFP)

36歳で離婚し、シングルマザーに。大手生命保険会社に就職をしたが、その後、保険の総合代理店に転職。保険の電話相談業務に従事。43歳の時に乳がんを告知される。治療を経て、現在は治療とお金の相談パートナーとして、相談、執筆業務を中心に活動中。FP Cafe登録パートナー

この記事が気に入ったら

いいね!しよう