21/11/20

年金から引かれる税金・社会保険料は意外と多い? 手取り額はいくらになるのか

50歳以降になるとねんきん定期便には、将来受け取れる年金額が掲載されます。年金受取の準備として事前におおよその受取り金額を把握することができますので、とても便利ですよね。ですが、ねんきん定期便に記載されている金額=受取額ではありません。なぜなら、年金は額面通りの金額を受け取れるわけではなく、受取時には住民税や所得税、介護保険料などの社会保険料が天引きされるからです。

今回は、65歳以上の方の年金から引かれる税金の種類、年金の手取り額のシミュレーション、年金手取りを増やす方法について解説します。

振り込まれている年金は「額面」ではなく「手取り」

年金からは、いろいろなものが天引きされていることをご存知でしょうか?この仕組みは、会社員の給与の「額面」と「手取り」の関係と同じです。

「額面」の金額を聞いて喜んでいると、いろいろと引かれた「手取り」の金額が、思った以上に少なくてがっかりしたという経験がある人は多いでしょう。年金も同様に一般的に「源泉徴収」や「特別徴収」という仕組みによって、税金や社会保険料が差し引かれて手取りとなります。

現在、老齢年金から天引きされるのは、「所得税」「住民税」「介護保険料」「国民健康保険料もしくは後期高齢者医療保険料※」です。

つまり、年金からは4つもの税や保険料が引かれた上で、やっと手元に届いているのです。

※健康保険料は、75歳未満なら「国民健康保険料」、75歳以上なら「後期高齢者医療保険料」が天引きされます。

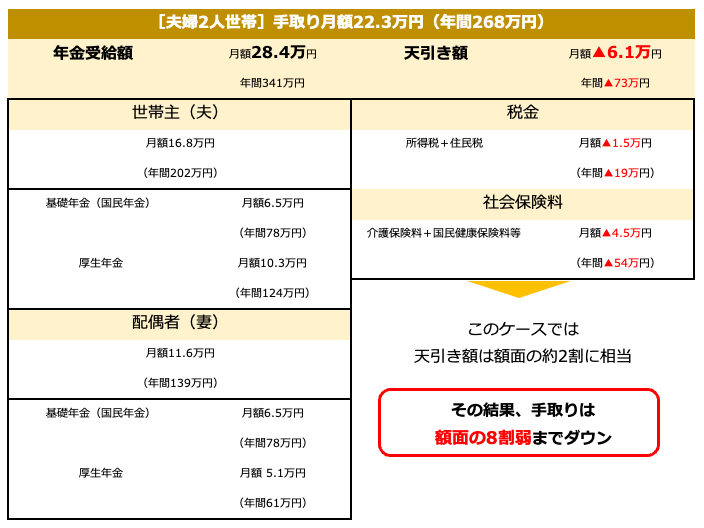

●年金の「額面」と「手取り」の関係

筆者作成

ねんきん定期便に記載される年金額は、これら年金から引かれる税金・社会保険料については考慮されていないため、「実際に年金をもらうときに、思ったよりも手取りが少なくてがっかりした」という話をよく耳にします。

年金の手取り額のシミュレーション

税金や社会保険料の負担額は所得や年齢、家族構成などによっても変わるので一概には言えません。ただ、税金や社会保険料の負担額合計で「年金収入の1~2割」が一応の目安ととされています。65歳から受け取る年金の“手取り”は“額面”の8~9割までダウンする可能性があると考えておくといいかもしれません。

今回は、「東京都世田谷区」に住む65歳の夫婦2人のみの世帯を例にとり、年金受給額に対し、年金手取り額がどのくらいになるかをざっくり計算しましたので、一応の目安として参考にしてみてください。

●年金手取り額シミュレーション前提条件

[住所] 東京都世田谷区在住の夫婦2人のみ世帯

[年齢] 夫婦ともに65歳(同い年)

[年金加入歴]2人とも収入は公的年金のみで、夫婦ともに厚生年金40年加入

※それぞれ平均給与(男性567万円、女性280万円)にて試算

筆者作成

注意事項

・夫婦の年齢は同い年でどちらも65歳を超えた時点の年金を想定しています。

・厚生年金の報酬比例部分の乗率は期間にかかわらず平成15年4月以降の乗率5.481を使用しています。

・介護保険料は全国平均を参考にしています。実際は市区町村、年金年収額によって異なります。

・国民健康保険料は東京都の計算式を参考にしています。また、75歳以上の場合には後期高齢者医療制度の保険料に切り替わります。

・上記シミュレーションは様々な資料をもとに推考したものです。実際の金額と大きく異なることもございます。正確な情報は日本年金機構の年金事務所などでご確認ください。

なお、実際の金額を具体的に把握するには、介護保険料・国民健康保険料・後期高齢者医療保険料・住民税が天引きされている年金受給者へは、市町村から年金から天引きする金額が掲載されたお知らせが郵送されますので、こちらで確認するようにしましょう。

事前に知りたい方は、お住まいの市区町村によって、ウェブサイト上に等の年金の支払金額などを入力するだけで簡単に住民税や社会保険料の試算をすることができる「税額シミュレーション」が活用できる場合がありますので、こちらをご利用いただくといいと思います。

年金の手取り額を増やす方法

年金から天引きされる税金や社会保険料の金額は、毎年、日本年金機構へ提出する「扶養親族等申告書」の情報をもとに計算されています。

例えば、所得税や住民税で控除の対象となる配偶者がいる場合、決められた期限までに

扶養親族等申告書を提出していれば、配偶者控除が適用されますので、天引きされる金額が少なくなります。また、扶養親族等申告書を提出すると、所得税の税率が下がるケースもあります。逆に言えば、扶養親族等申告書を提出していないと、振り込まれる年金の金額は、本来よりも少なくなっています。

扶養親族等申告書の書式は、以前よりも複雑になっていますが、書きやすいよう配慮されたものになっている印象です。たった1枚の書類を提出することで、年金の手取りが増えるのですから、しっかりと記入して提出するようにしましょう。

●扶養親族等申告書の書式

日本年金機構ホームページより画像引用

確定申告で収めすぎた税金を取り戻す方法も

ほとんどの年金受給者は、天引きだけで税や社会保険料の支払いが済むため、改めて確定申告を行なう必要はありません。しかしながら、「マイホームを住宅ローンなどで取得した」「一定額以上の医療費を支払った」「災害や盗難に遭った」などの場合は、それぞれに応じた控除が用意されています。これらの場合は、確定申告を行なうと、その分の税金が戻ってきます。

特に、1年間の間に病気やケガで医療機関に支払った治療費や医薬品代などが一定額以上になると税金が戻ってくる「医療費控除」は、活用できるでしょう。

医療費控除の対象となるのは、一般には「10万円以上」とされていますが、「所得が200万円以下の場合は、所得の5%以上」も対象となります。例えば、年金による所得が100万円の場合、医療費が5万円以上であれば、医療費控除の対象となるのです。

また、医療費が10万円を大きく下回る場合でも「セルフメディケーション税制」が対象となります。セルフメディケーション税制は市販の「スイッチOTC医薬品」の年間購入額が1万2000円を超えれば、超えた金額(上限8万8000円)を課税所得から控除できるものです。

対象の医薬品はパッケージに表示があるほか。レシートに「★」印がつくなどで区別が付きます。ただ、セルフメディケーション税制の利用には予防接種の領収書や健康診断の結果通知表などが必要で、医療費控除との併用はできませんので注意しましょう。

まとめ

年金から引かれる税金や保険料の金額を抑えるコツは、扶養親族等申告書をきちんと提出し、さらに必要な場合は確定申告を行なうことです。

いずれも少し手間はかかりますが、せっかくもらえるようになった年金ですから、できるだけ大きな金額が振り込まれるようにしたいですね。

【関連記事もチェック】

・企業型確定拠出年金の商品ラインナップがイマイチ!どう運用するのが正解か

・郵便で届く年金の書類、最低限のチェックをしないと損することに

・年金格差が生まれる4つの要因

・生活が苦しい高齢者世帯の割合は? 年金額を増やす5つの方法

・50代で年収が減ると、年金はどのくらい減るのか

KIWI ファイナンシャルプランナー・社会保険労務士

長年、金融機関に在籍していた経験を活かし、個人のキャリアプラン、ライフプランありきのお金の相談を得意とする。プライベートでは2児の母。地域の子どもたちに「おかねの役割」や「はたらく意義」を伝える職育アドバイザー活動を行っている。

この記事が気に入ったら

いいね!しよう