21/06/14

お金を減らさず堅実に増やす「攻めと守りのハイブリッド投資術」

最近、20代〜40代を中心に話題になっている「FIRE」。

FIREとは、「Financial Independence, Retire Early」の頭文字をとった造語で、経済的に自立し、早期リタイアを目指す、といった意味です。

経済的自由を手にするまでには、それなりに長い時間、資産運用を行うことが必要になります。資産運用を長く続ける間に、相場がいいときもあれば悪いときもあるでしょう。「その都度、値動きを狙って投資をする」という手法では、相場が予想通りに動いた場合には大きな利益を手にすることができますが、予想とは反対に相場が動いた場合には大きな損失を被ってしまいます。

そこで、私たち一般の人が資産運用をする上で大切なことは、「お金を減らさず、堅実にお金を増やしていく」ことです。実はこの方法は、資産運用のプロでなくても、誰でもできる方法です。

攻めと守りのハイブリッド投資術「コア・サテライト戦略」

お金を少しでも増やしたいからといって、持っているお金をすべて投資に回してしまうのは危険です。

資産全体を「リスク資産」と「無リスク資産」に分けて考え、預貯金や国債などの無リスク資産をしっかり確保し、過度にリスクをとらないように資産管理をすることが大切です。

そこでおすすめしたいのが「コア・サテライト戦略」です。

具体的には、資産を「コア」と「サテライト」に分けて、大半を占める「コア資産」については長期運用で安定的な成長を目指し、一方の「サテライト資産」に関しては積極的に利益をとっていこうという運用戦略です。生命保険会社などの機関投資家は、この戦略をよく活用しています。

資産の内訳は、コア資産が総資産の7~9割、サテライト資産が残りの1~3割で考えます。

個人が行う場合、コア資産は、現金や普通預金、定期預金に加えて、インデックスファンドやバランスファンドといった投資信託、不動産投資、金投資、米国債など、安定した運用が見込める商品です。

サテライト資産は、アクティブファンド、個別の日本株や外国株、FX(外国為替証拠金取引)、仮想通貨、ソ―シャルレンディングなど、コア資産に比べるとリスクの高い商品になります。

こうすることで、大半を占めるコア資産で安定運用をしながら、サテライト資産ではもう少しワクワクする投資、「増やす楽しみ」を狙うことができます。

サッカーにたとえると、コア資産であるゴールキーパーやディフェンダーでしっかりと守りを固めておくことで、サテライト資産であるフォワードが積極的に攻めのプレーができる、ということなのです。

個人でコア・サテライト戦略を考える際に重要なのは、資産全体を対象にすることです。株や投資信託といったリスク資産の中だけで「コア」「サテライト」を考えるのではなく、現預金や個人向け国債といった無リスク資産を含めたすべての資産で考えていきましょう。

コア資産の基本は「長期」「積立」「分散」「低コスト」

投資は、正しく付き合えば、お金を増やしてくれる頼もしい味方になります。もちろん、投資はお金が増える可能性がある一方で、減ることもあります。しかし、お金が減る可能性を少なくして、堅実に増やしていく手法があります。それは、「長期」「積立」「分散」の3点を踏まえた投資を行うことです。

「長期」は、長い時間をかけて投資を行うことです。短期間の投資はどうしてもリスク(利益や損失のブレ幅)が大きくなる傾向があります。しかし、数十年という長い期間で投資すれば、リスクを減らし、世界経済の成長とともに利益を得ることが期待できます。

「積立」は、毎月コツコツ、一定金額ずつ投資することです。たとえ1回ずつのお金は少額でも、毎月続けていくことでやがてまとまったお金になります。また、株価や為替相場の変化に左右されずに運用を続けられる点もメリット。投資は、相場に一喜一憂せず、淡々と続けることが成功の秘訣なのです。

そして「分散」は、投資先を値動きの違うさまざまな金融商品に分けることです。こうすることで、そのどれかが損失を出しても、他のどれかが損失をカバーしたり、利益を出したりして、トータルでお金を増やすことを目指せます。

また、投資でお金を増やそうと考えると、つい、いくら儲かるかに目が行きがちですが、忘れてはいけないのが税金や手数料です。とくに「低コスト」で投資するかは、お金を増やすうえでは重要です。

投資で得られた利益には、通常20.315%の税金がかかります。手数料は、たとえば株ならば売買手数料、投資信託ならば購入時手数料・信託報酬・信託財産留保額などがかかります。購入する商品や金融機関などによっても異なります。

税金や手数料は単純に利益を引き下げる要因になるので、できるだけ少なくてすむ方法、安く抑える方法を考えて投資をするべきです。

iDeCo(イデコ・個人型確定拠出年金)やつみたてNISA(積立NISA)を活用すれば、「長期」「積立」「分散」「低コスト」「節税」を意識した資産形成が可能です。

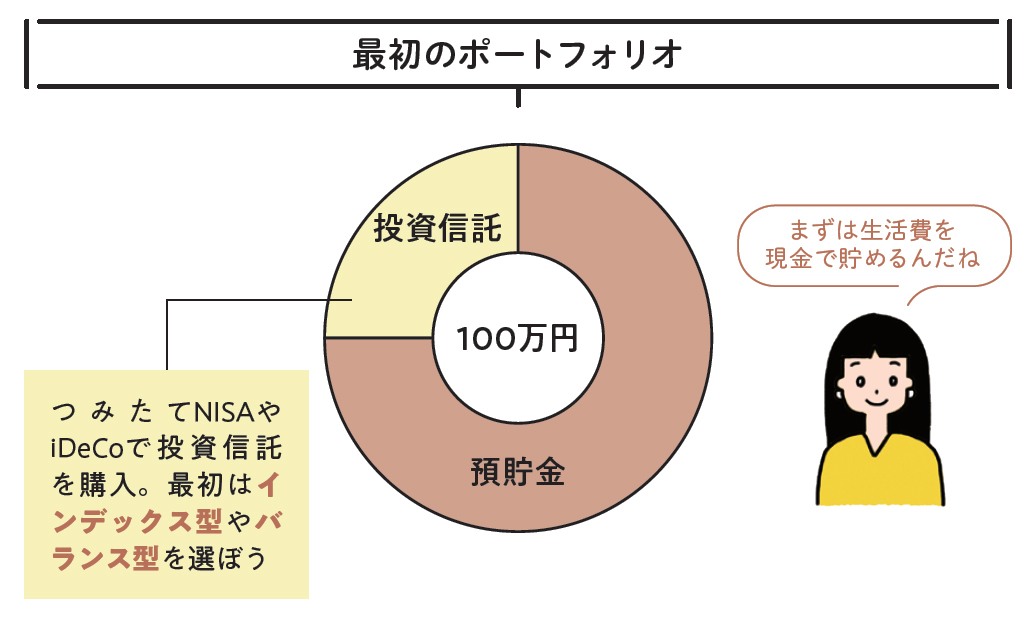

資産運用開始時のポートフォリオ

まずは不測の事態に備えるために、半年分の生活費を預貯金で蓄えます。生活費が3カ月分を越えたあたりから、預貯金中心に加えて、投資経験を積むため1000円や3000円など少額でつみたてNISAを開始してみましょう。

生活費の半年分が貯まったら、つみたてNISAでの投資額を増やしていきます。月の上限額に達したら、次に並行して、iDeCoを開始しましょう。可能な範囲で拠出していき、こちらも上限に達するよう目指します。まずはコア資産をつくる時期ですから、インデックス型やバランス型の投資信託を中心に投資資産を選んでいきます。

著書「はじめての資産運用」より

つまり、最初の100万円を貯めるためのポートフォリオは、預貯金と投資信託で組むことになります。

資産全体が300万円ほどになれば、毎月預貯金に回す割合は減らしていってOKです。つみたてNISAやiDeCoを上限いっぱいまで積み立て、さらに資金に余裕があれば、個別株などサテライト資産を増やしていくのがよいでしょう。

著書「はじめての資産運用」より

40〜50代に適したポートフォリオ

40〜50代でも、つみたてNISAやiDeCoによる長期積立投資を行うことが望ましいでしょう。すでに積立投資を行っている人はそのまま続けること、一切行っていないという人はまず始めることが大切です。

また、すでに積立投資を行っている人は、米国債や金投資などでコア資産の積み上げを行いつつ、株やFXなどでの短期運用の割合を徐々に増やしてもよいでしょう。コア資産が十分につくれていれば、サテライト資産での運用を活発化させます。

著書「はじめての資産運用」より

また、FIREで人気の高配当銘柄への投資もおもしろいでしょう。高配当株・連続増配株の狙い目は、米国株です。米国株の中には、50年以上増配を続ける企業がたくさんあります。例えば、プロクター・アンド・ギャンブル(P&G)、スリーエム、ジョンソン・エンド・ジョンソン、コカ・コーラなどは、60年以上の増配を続けています。

ただし、特定の銘柄に集中投資してしまうと、企業の業績悪化とともに資産が大きく減ってしまいます。分散投資を心がけましょう。

分散投資の一環で、米国高配当株に投資するETFを選ぶという方法もあります。

例えば、「バンガード・米国高配当株式ETF(VYM)」「S&P500高配当株式ETF(SPYD)」などは、手数料(経費率)が0.1%未満と安いので、低コストで手軽に分散投資しつつ、利益を狙えます。

『はじめての資産運用』 頼藤太希/高山一恵 著

お金を減らさずに堅実に増やす資産運用のノウハウを凝縮した1冊!

「長期・積立・分散投資」の極意をマンガと図解でやさしく解説。

税制優遇の恩恵を受けながら堅実に資産を増すことのできるiDeCoや、つみたてNISAをはじめ、金融機関選び、投資資産ごとの特徴、株式投資や投資信託の銘柄選び、FIREで注目されている米国株、ポートフォリオの組み方、リスク管理方法、投資ルールのポイントまで、堅実にお金を増やしていくための超基本を、投資初心者でもわかりやすく教えます!

【関連記事もチェック】

・男女で大きく違う? シングル世帯の年金戦略、3つの視点

・年収500万円でもお金がある人とお金がない人の境界線はココ

・「住民税非課税世帯」ってどんな世帯?メリット・デメリットは?

・公的年金だけで経済的自立はできないのか、お金のプロが真剣に考えてみた

・国民年金と厚生年金、受け取れる金額はどのくらい違うのか

頼藤 太希 経済評論家・マネーコンサルタント

(株)Money&You代表取締役。中央大学商学部客員講師。早稲田大学オープンカレッジ講師。ファイナンシャルプランナー三田会代表。3月から日経CNBCコメンテーター。慶應義塾大学経済学部卒業後、外資系生保のアフラックにて資産運用リスク管理業務に6年間従事。2015年に現会社を創業し現職へ。日本テレビ「カズレーザーと学ぶ。」、フジテレビ「サン!シャイン」、BSテレ東「NIKKEI NEWS NEXT」などテレビ・ラジオ出演多数。ニュースメディア「Mocha」、YouTube「Money&YouTV」、Podcast「マネラジ。」、Voicy「1日5分でお金持ちラジオ」運営。「はじめての新NISA&iDeCo」(成美堂出版)、「定年後ずっと困らないお金の話」(大和書房)など書籍110冊超、累計200万部。日本年金学会会員。ファイナンシャルプランナー(CFP®)。1級FP技能士。日本証券アナリスト協会認定アナリスト(CMA)。宅地建物取引士。日本アクチュアリー会研究会員。X(旧Twitter)→@yorifujitaiki

この記事が気に入ったら

いいね!しよう