25/08/09

人生の幸福度を最大化する「お金の減らし方」

みなさんはお金を何のために貯めていますか?

将来に備えるためにお金を貯めることは大切ですが、お金は使ってこそ価値があるものなので使わないと意味がありません。

実際、いつの間にか「お金を貯めること」自体が目的になってしまって、うまく使えていない人が多いようです。

今回は、「人生の幸福度」を最大化するために、どのような「お金の減らし方」が良いかを一緒に考えていきましょう。

せっかく貯めた老後資金は80歳過ぎても1割しか使っていない

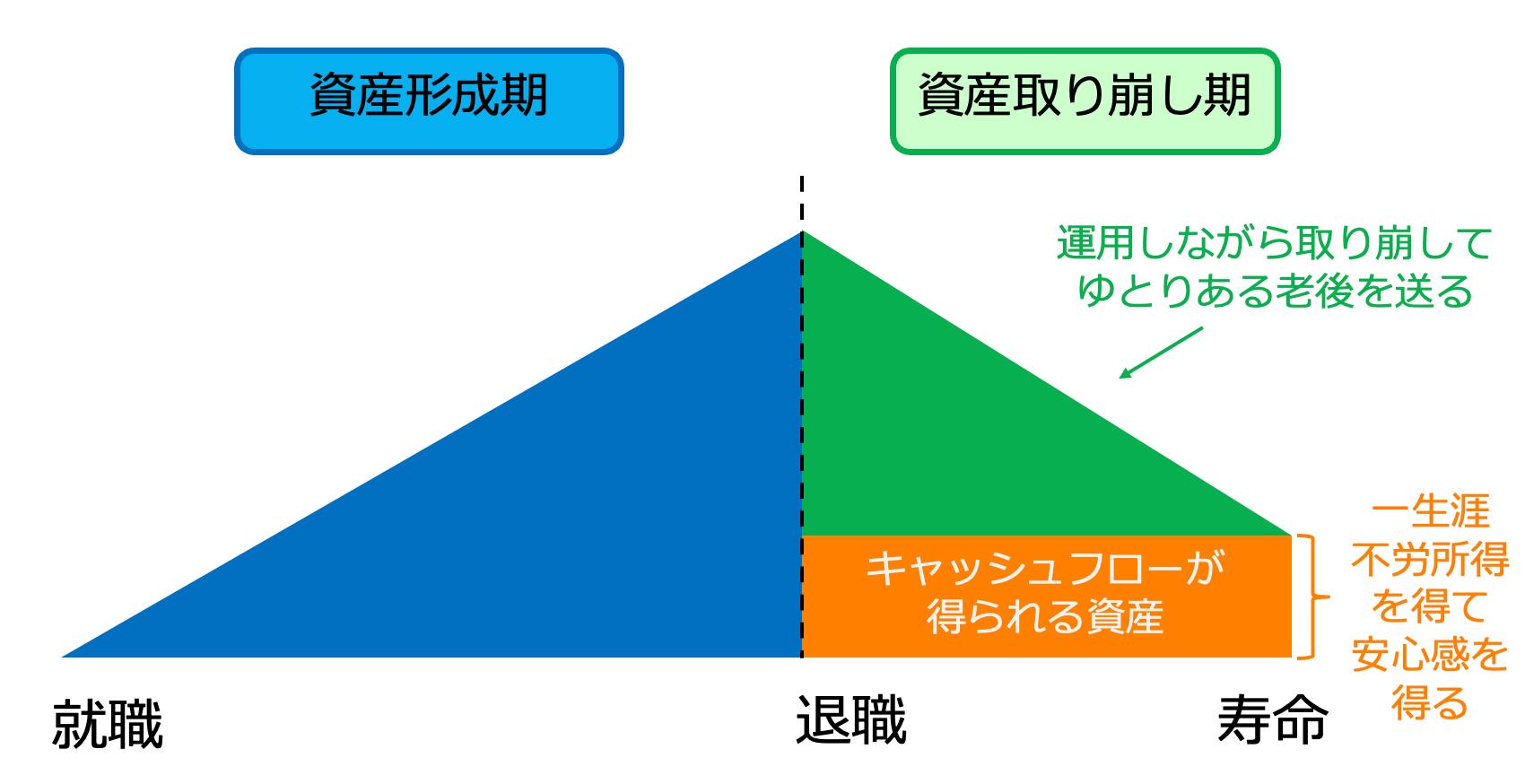

就職から退職までが資産形成期で、退職から寿命を迎えるまでが資産取り崩し期です。しかし、資産取り崩し期にあってもお金を使わずに貯め続け「富の最大化」をいつの間にか目指している人はたくさんいます。老後のためにせっかく貯めたお金をうまく使えていないという実態があります。

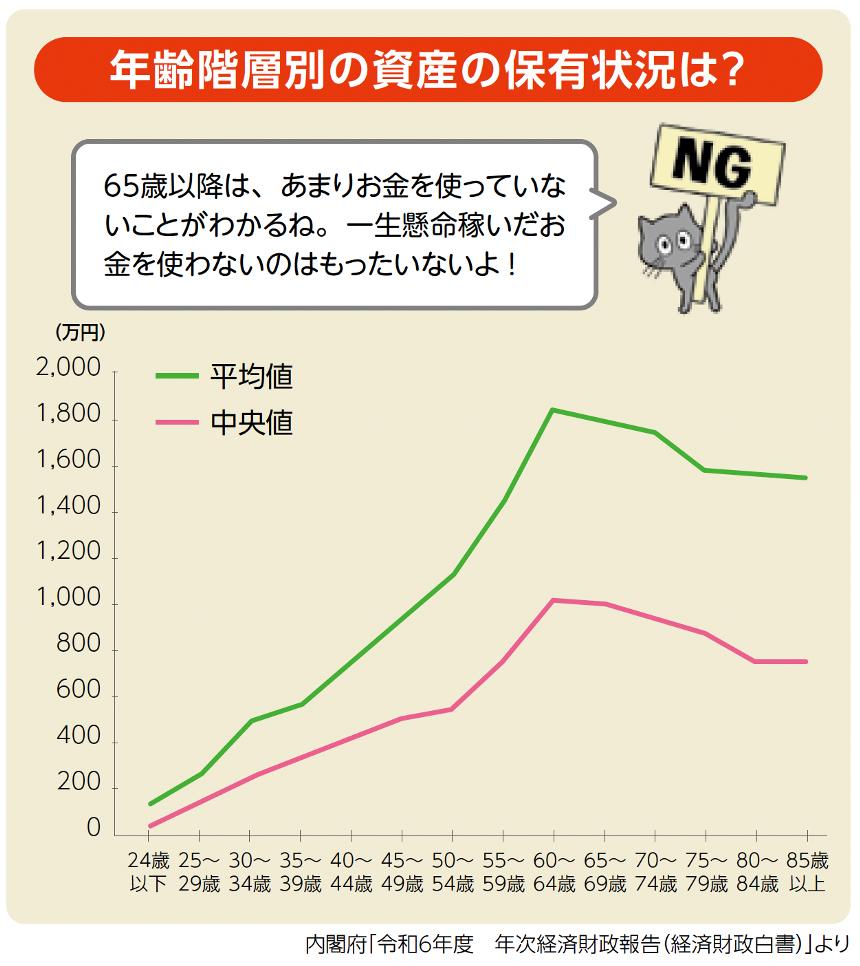

内閣府「令和6年度 年次経済財政報告(経済財政白書)」によれば、20代以降は歳を重ねるほど資産額が増え、60~64歳でピークを迎えます。65歳時点の平均値は1800万円、中央値は1000万円です。しかしその後は資産額があまり減らず、80歳時点で1割しか減っていません。

<年齢階層別の資産の保有状況>

著書「50代から考える お金の減らし方」(成美堂出版)より

平均値は一部のお金持ちが全体を引き上げてしまうため、一般的な感覚とはずれることがあります。中央値は、小さい順に並べたときの真ん中の値で、平均値よりも現実的な数字です。ですから、中央値を見た方がいいでしょう。

ただ、どちらにしても、グラフの形状は似ています。老後のために貯めたお金は、80歳を過ぎても1割しか減っていないのです。

人生の幸福度を上げるために、お金を使う

資産は寿命に向かってゼロにしていくのが理想です。しかし、多くの人は「怖くてできない」と感じています。長生きしたらどうしようという不安が拭えないからです。

「でも、このままでいいのか」と異を唱えて多くの人に支持された本が『DIE WITH ZERO 人生が豊かになりすぎる究極のルール』(ビル・パーキンス著、ダイヤモンド社)です。同書は「お金をどう貯めるか」ではなく、「お金をどう使い切るか」に焦点を当てていて、「貯金ゼロで死ね」をテーマにした書籍になっています。

この本では、特に経験や思い出にお金を使うことを強く推奨しています。

著者は、経験や思い出から得られる記憶や教訓を「記憶の配当」と呼んでいます。記憶の配当は、若いうちに得るほどその後の人生で長く引き出せます。思い出話を家族や友人、仕事仲間や取引先と共有して新たな誘いや出会いが生まれれば、経験が経験を生むポジティブな連鎖が起き、「経験の複利効果」が得られます。

また、思い出が積み重なるほど、人生の幸福度も高まります。思い出すたびに「あのときは楽しかったな」と感じられるからです。筆者はこれを「幸せの配当」と呼んでいます。

経験や思い出に惜しみなくお金を使うなら、若いうちのほうが圧倒的にいいでしょう。経験を楽しむ能力は加齢とともに減少するからです。

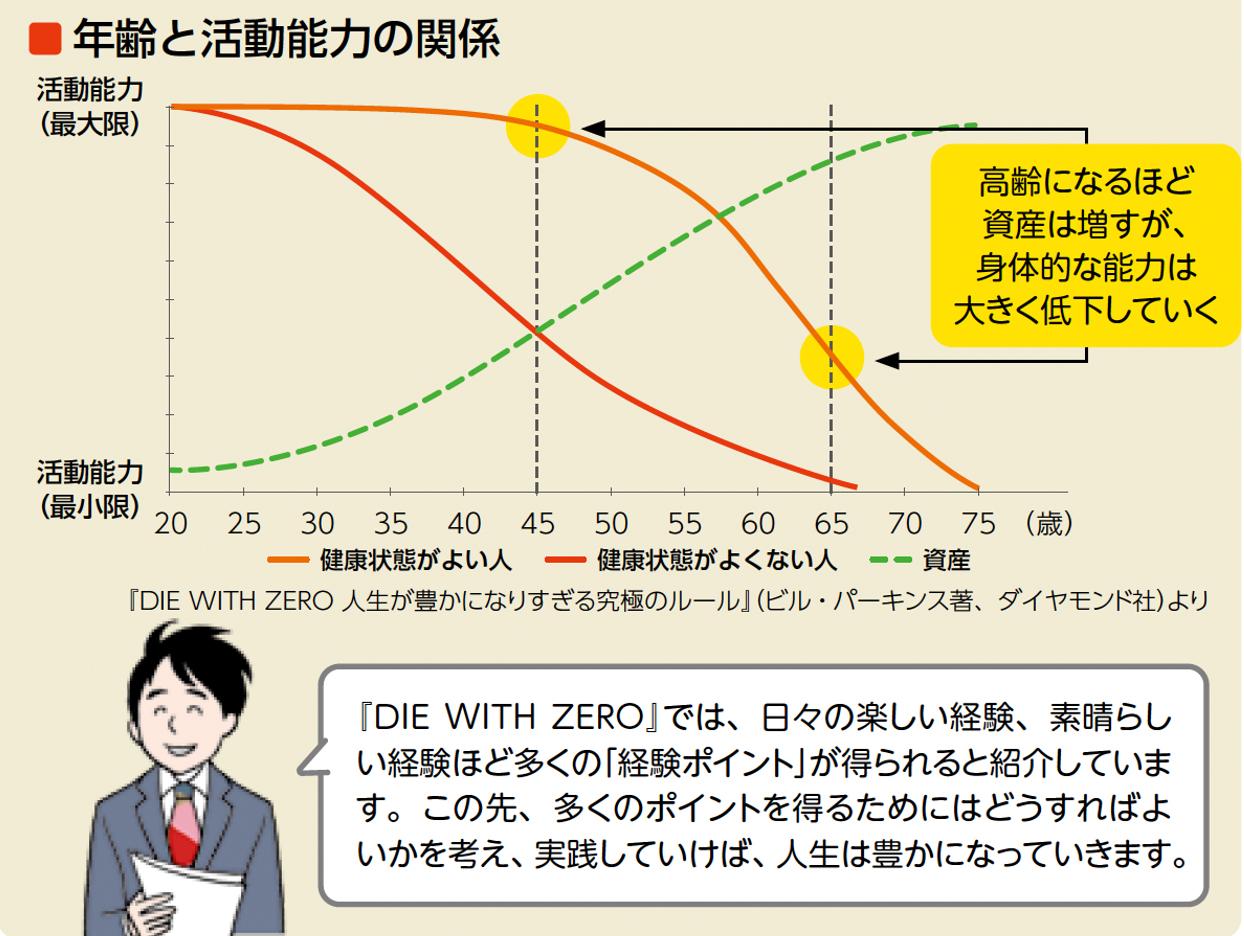

<年齢と活動能力の関係>

著書「50代から考える お金の減らし方」(成美堂出版)より

活動能力とは、身体的能力を指します。身体的能力は、45歳をピークに低下していきます。健康状態が悪い人はもっと早く低下します。

加齢とともに健康が低下するのはわかると思います。ここに、興味創造性も低下することが合わさります。

国立がん研究センターのデータによると、40代からがんの発症リスクは3倍から4倍に上昇します。そして、40代から50代で興味関心に関わる前頭葉が萎縮を開始します。

スタンフォード大学の研究チームは、新しい音楽に興味を示さない年齢を発見しています。35歳以上の場合95%の人が新しい音楽を聴こうとしないそうです。

たとえば海外旅行に行きたいと思っていたとしても、加齢してくると「健康面で旅行できない」ではなく、「海外旅行に対する興味も失っている」のです。ですから、若いうちに経験・思い出にどんどんお金を使っていくことで、人生の幸福度も上がっていくというのが、『DIE WITH ZERO』の主張です。

人生に大きな幸福をもたらすものは?

ただ、人生の幸福度を高めるものは、経験・思い出だけではありません。幸福度には、健康や人間関係・信頼関係も関わります。

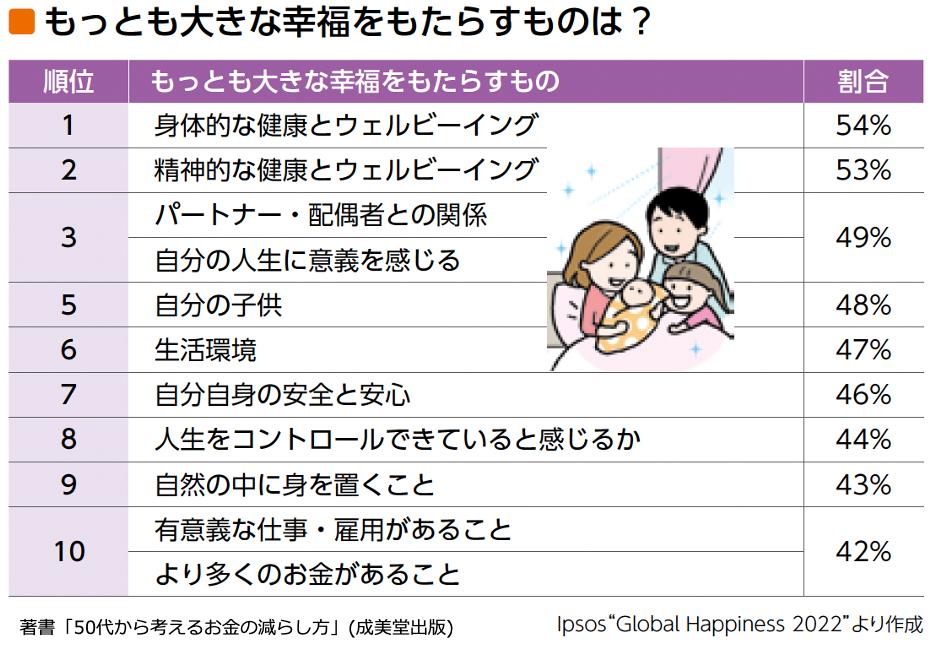

<人生に大きな幸福をもたらすものは?>

著書「50代から考える お金の減らし方」(成美堂出版)より

マーケティング会社のイプソスが30か国を対象にした調査によると、もっとも大きな幸福をもたらすものの1位・2位は健康になっています。また3位以下には、周りの人との関係をよくするということが挙げられています。

健康であることや、他者と信頼関係を築くことが人生の幸福度を高めるといったアンケート結果や研究結果はたくさんあります。

幸せが長続きする「非地位財」

人生の幸福度をより長く高め続けるものは何なのかでしょうか。それを知るための切り口に「地位財」と「非地位財」があります。

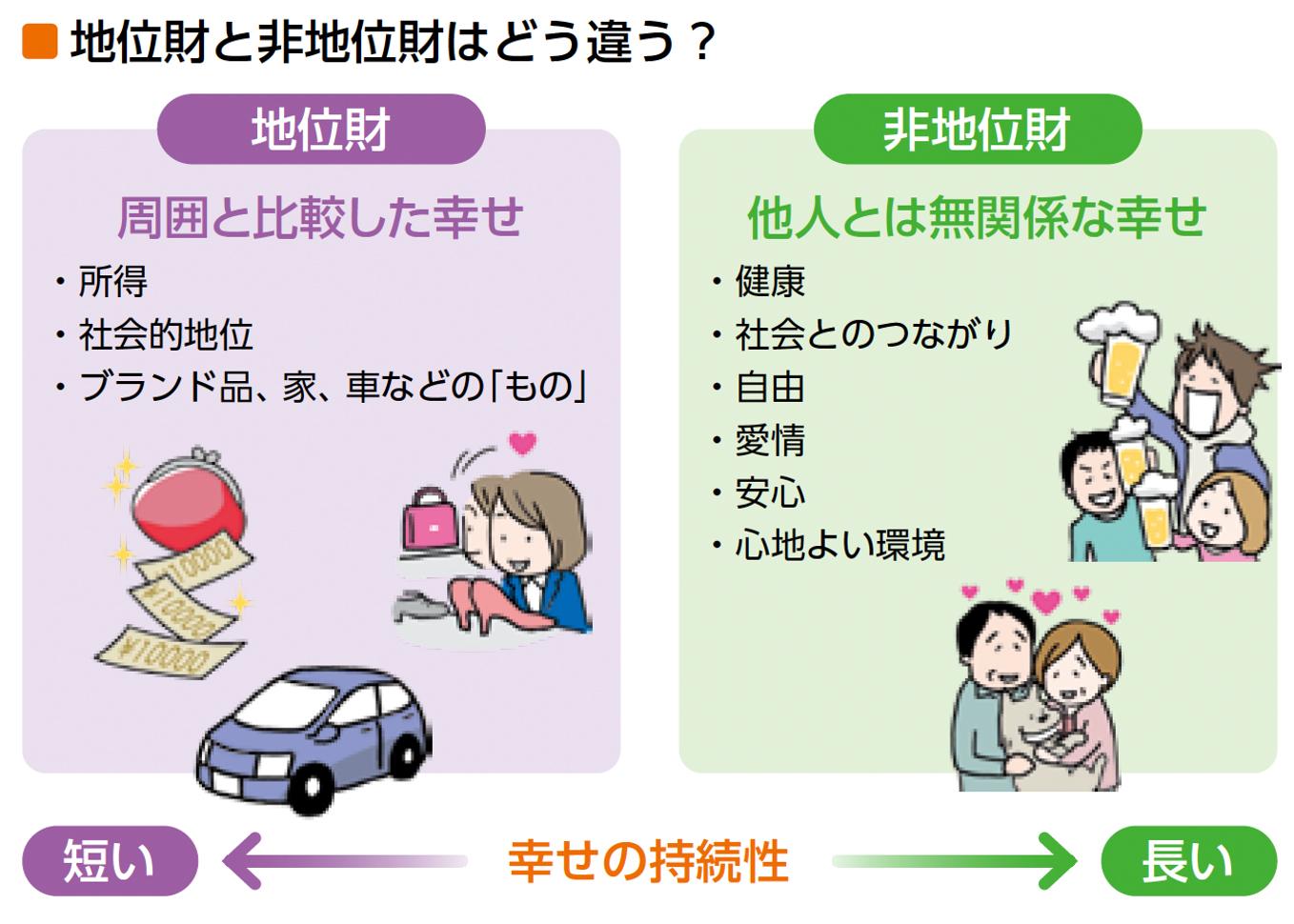

<地位財と非地位財>

著書「50代から考える お金の減らし方」(成美堂出版)より

地位財とは、周りの人との比較で得られる幸福です。他人よりお金をたくさん持っている、社会的地位が高い、高級な家や車を持っている、時計やバッグを持っているなどのときに得られる幸福が該当します。しかし、地位財による幸福は長続きしません。買ったときがピークになりがちだからです。

もちろん、地位財を買ってもいいと思います。買わないとどれくらい自分が地位財から満足感を得られるかがわからないからです。でも、たくさん買っていてもその幸せは長続きしません。

対する非地位財とは、周りの人との比較に関係なく得られる幸福です。健康、愛情、信頼関係、自然環境などが該当します。物質的なものは含まれません。

非地位財による幸せは、長続きします。他人が持っているかも関係なく、自分が持っていることで幸福かどうかを判断できます。

地位財も非地位財も大切なのですが、人生の幸福度を長く高めるためには、非地位財にお金を使って減らしていく方がベターなのではないかということです。

取り崩さない資産額を決めて、その資産をキャッシュフロー資産として保有する

しかし、非地位財にお金を使うことも実践は難しいのが現実です。「寿命がいつか」「いつケガや病気になるか」はわからないからです。心の安定を図るためには、ある程度「使い切らない資産」も必要です。

そこで筆者は、逆転の発想で、死ぬまで使わない資産額を先に決めて「心の安定資産」として保有する戦略を取りたいと思います。

<幸福の最大化を目指す資産の取り崩し戦略>

(株)Money&You作成

資産取り崩し期には、心の安定資産として資産の一部を配当金・利息・分配金などのお金が定期的に入ってくる「キャッシュフローが得られる資産」にして保有します。キャッシュフローが得られる資産は一生涯不労所得を得て安心感を得るために使います。

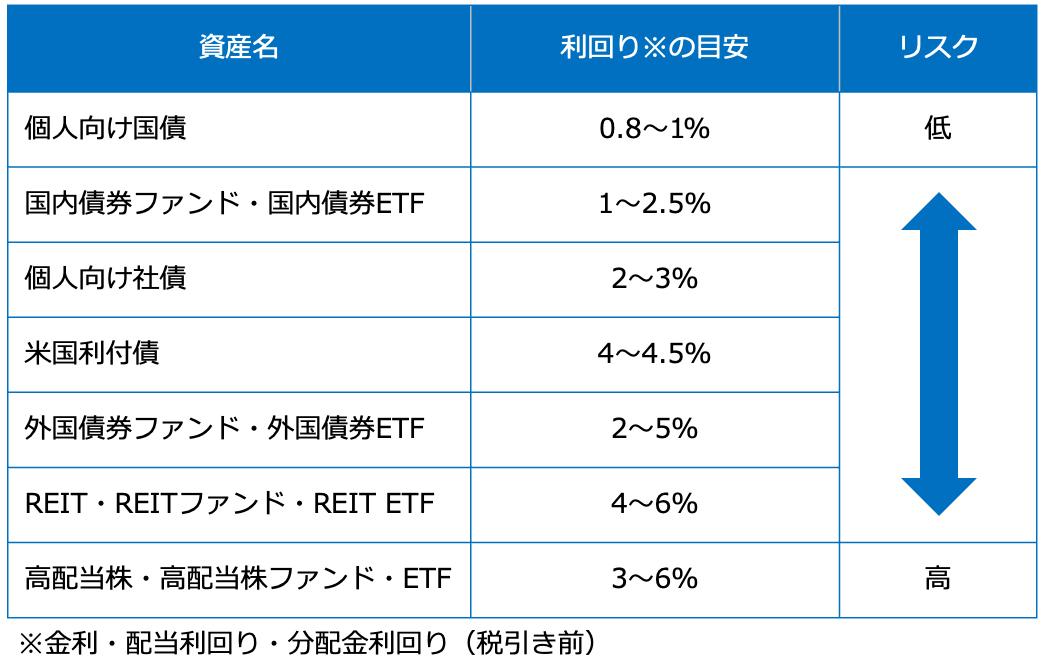

<キャッシュフローが得られる金融資産>

(株)Money&You作成

キャッシュフローが得られる金融資産にはいろいろあり、目安となる金利や配当利回り、分配金利回りは異なります。図はリスクが低いものから高いものに並べたものです。どれにするかは好みやリスク許容度に合わせて選んでいただきたいのですが、時間を味方につけて資産増を狙いながら配当金を受け取るという戦略であれば、高配当株・高配当株ファンド・高配当株ETFがベターだと思います。

高配当株は下落相場でも安定的に配当金を出す傾向があり、値下がり局面になると投資家からの需要が大きくなります。そのため、相場全体の下落に強くて、また下落から人足早く抜け出す傾向にあります。そういった面でも、高配当株を取り入れてもいいと思います。

資産の一部をキャッシュフロー資産に換えたうえで、残りの資産を取り崩していきます。

残りの資産は資産寿命を延ばすために運用しながら取り崩して、幸福度を高めるものに使っていきます。資産の取り崩しは「運用しながら」がポイントです。

たとえば資産が2000万円あったとします。この資産を運用せずに毎年160万円ずつ取り崩すと、約12年6か月で資産がゼロになります。しかし、2000万円を年利4%で運用しながら毎年160万円ずつ取り崩すと、資産がゼロになるまでの期間が約18年間になります。5年半ほど資産の寿命が延びるのです。物価が上昇するインフレ時代には、お金の価値が目減りしてしまいます。それを補う対策としても、運用しながら取り崩すことが大切です。

資産の取り崩しは「前半定率・後半定額」がおすすめ

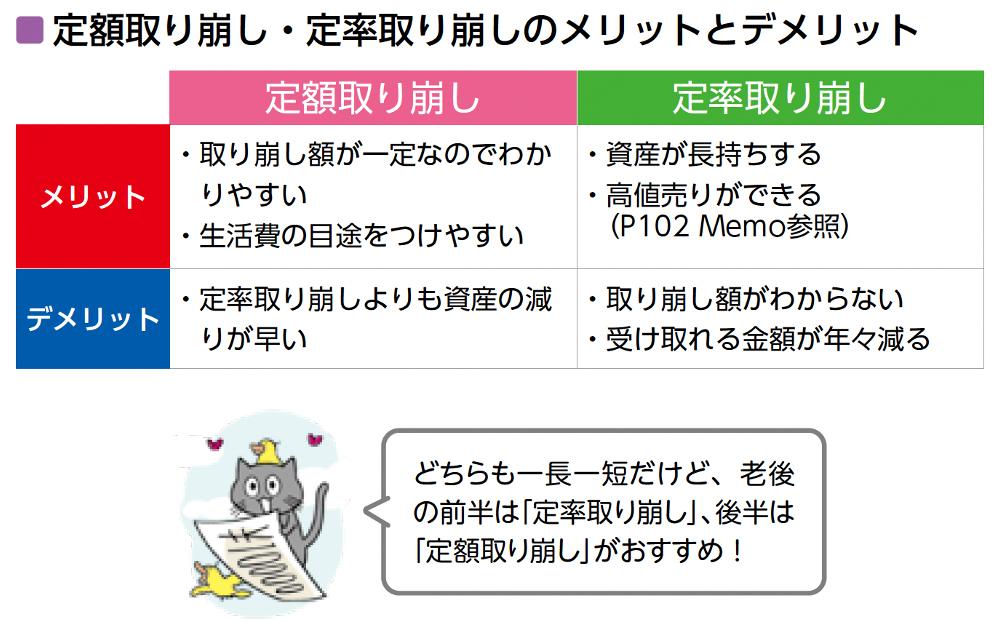

資産の取り崩しには、毎年・毎月一定額ずつ取り崩す「定額取り崩し」と、毎年・毎月資産の◯%ずつ取り崩す「定率取り崩し」があります。

<定額取り崩しと定率取り崩しのメリット・デメリット>

著書「50代から考える お金の減らし方」(成美堂出版)より

定額取り崩しは毎月取り崩す金額が一定なのでわかりやすく、生活費の目途が立てやすいのですが、資産の減りが早いのがデメリットです。

定率取り崩しでは定額取り崩しよりも資産が長持ちしますが、受け取れる金額が年々減ります。また、運用によって毎年取り崩せる金額が変わるため、取り崩す金額がその年にならないとわからず、生活費に充てにくいというデメリットもあります。

それぞれの取り崩しのデメリットを補完する方法として、資産が多いうちは定率で取り崩し、少なくなったタイミングから定額で取り崩す「前半定率・後半定額」というやり方をおすすめします。

老後前半の元気なうちに「定率取り崩し」を行うことで、お金をたくさん取り崩して使うことができます。これにより、人生の幸福度を高められます。

定率取り崩しでは受け取れる金額が減る老後後半に、「定額取り崩し」に切り替えることで、受け取ることができる金額を維持しながら、「取り崩し資産」を最後まで使い切ることが可能です。

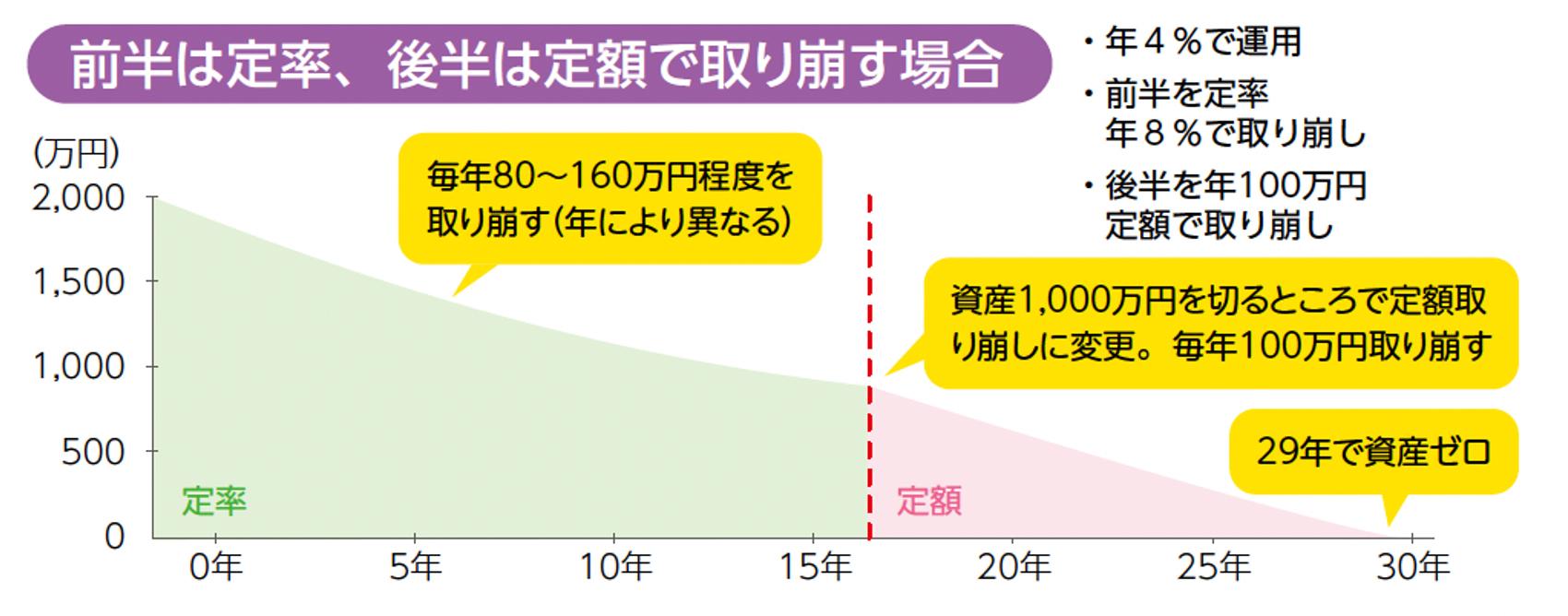

<前半定額・後半定率>

著書「50代から考える お金の減らし方」(成美堂出版)より

図は資産2000万円を年4%で運用しながら取り崩した場合の例です。前半は年8%の定率取り崩しによって毎年80万円〜160万円程度を取り崩すことができます。資産が1000万円を切るところで定額取り崩しに変更し、年100万円ずつ取り崩したとすると、29年で資産がゼロになる計算です。

予想以上に長生きしたとしても、預貯金とキャッシュフロー資産が残っています。いざとなればキャッシュフロー資産を売却できるオプションもあります。終身でもらえる公的年金もありますので、完全に収入がゼロになる心配はありません。心理的な余裕をもって過ごすことができるでしょう。

取り崩し中に暴落があったらどうする?

最後に「取り崩し中に暴落したらどうするのか?」についても考えておきましょう。

<取り崩し中に暴落したら?>

(株)Money&You作成

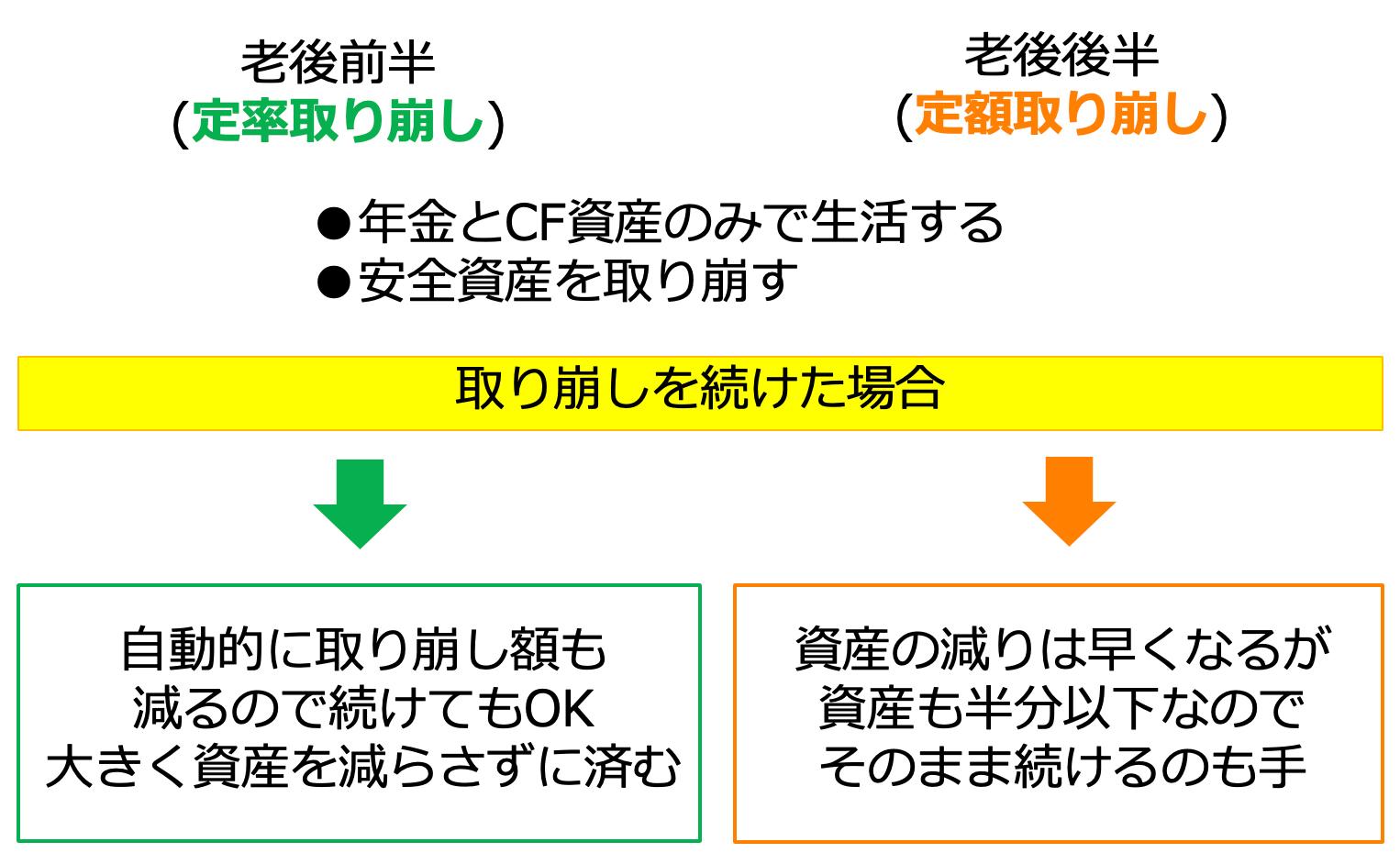

老後前半でも老後後半でも、前半定率でも後半定額でも、両者に共通しているのは「いったん取り崩しをやめる」ということです。

暴落している間は、年金やキャッシュフロー資産のみで生活したり、安全資産を少し取り崩したりすることが考えられます。

逆に、暴落時にも取り崩しを続けるとどうなるのでしょうか。

前半の定率取り崩しでは、資産が減れば取り崩す金額も自動的に減るようになっているため、資産が大きく減ることが防げます。ですから、暴落を気にしないというのでも大丈です。気になる方はいったんストップすればよいでしょう。

後半の定額取り崩しの段階で暴落が起きた場合には、資産の減りが早くなってしまいます。しかし、資産はすでに半分以下ですし、老後前半でやりたいこともやったという状況ですから、気にせずに取り崩し続けるのも手ではないかと思います。

前半定率・後半定額は、取り崩し中の暴落にも対応できる方法になっていますので、ぜひみなさんも実践していただければと思います。

今回の内容は動画でも紹介しています。ぜひご覧ください。

【関連記事もチェック】

・50代から考える「幸福の最大化を目指すお金の減らし方」【Money&YouTV】

・「お金持ち夫婦」と「貧乏夫婦」5つの決定的な違い

・手を出すと損する「金融機関が儲かるだけ」の金融商品10選

・新NISAの積立日は何日がベスト?損する日はいつ?過去データで徹底検証してみた【Money&YouTV】

・【申請しないと大損】60歳以降の手取りを最大化する定年前後の「手当&給付金」9つの手続き【Money&YouTV】

頼藤 太希 経済評論家・マネーコンサルタント

(株)Money&You代表取締役。中央大学商学部客員講師。早稲田大学オープンカレッジ講師。ファイナンシャルプランナー三田会代表。3月から日経CNBCコメンテーター。慶應義塾大学経済学部卒業後、外資系生保のアフラックにて資産運用リスク管理業務に6年間従事。2015年に現会社を創業し現職へ。日本テレビ「カズレーザーと学ぶ。」、フジテレビ「サン!シャイン」、BSテレ東「NIKKEI NEWS NEXT」などテレビ・ラジオ出演多数。ニュースメディア「Mocha」、YouTube「Money&YouTV」、Podcast「マネラジ。」、Voicy「1日5分でお金持ちラジオ」運営。「はじめての新NISA&iDeCo」(成美堂出版)、「定年後ずっと困らないお金の話」(大和書房)など書籍110冊超、累計200万部。日本年金学会会員。ファイナンシャルプランナー(CFP®)。1級FP技能士。日本証券アナリスト協会認定アナリスト(CMA)。宅地建物取引士。日本アクチュアリー会研究会員。X(旧Twitter)→@yorifujitaiki

この記事が気に入ったら

いいね!しよう