20/04/03

お金のプロが今20歳なら給料をどう運用するのか

あのときこうしておけばよかった、もっと早くやっておけばよかったと誰しも後悔したことがあるのではないでしょうか。もちろん思い立ったときに始めれば良いのですが、お金の「あのときこうしておけばよかった」はなかなか取り戻すことができません。

そこで今回は、もし筆者が今20歳だとしたら、給料をどのように運用するかを紹介します。

みんなはお給料をいくらもらっているの?

具体的な運用の話に入る前に、どれくらいの金額を運用に回すかから考えてみましょう。

金融広報中央委員会が2019年に発表した「家計の金融行動に関する世論調査」(単身世帯)によると、20代の約45%が金融資産を保有していないということです。ここでの金融資産は、預貯金も含みますので、貯蓄などが全くない人が約半数近くもいるということです。

その理由として大きいのは、毎月の給与額が少ないことではないでしょうか。

厚生労働省の「平成30年賃金構造基本統計調査」によると、20歳代女性前半の平均給与は約20万6500円。手取りにすると17万円ほどです。家賃や生活にかかる費用を考えると、投資や貯蓄に回せるお金がないというのが理由かもしれません。

しかし、貯蓄は「お給料が上がったら」「収入が増えたら」などと考えているといつまでたっても増えません。大切なのは、適切な支出割合を考えて貯蓄や運用をするためのお金をつくり出すことなのです。若いうちからそうしたお金の習慣を身につけておくことで将来に大きな差が生まれるでしょう。

上手な貯蓄は「手取りの20%」

1ヶ月のお給料を何に使うかは人それぞれ違うと思いますが、理想の貯蓄の割合は手取り収入の20%です。手取り収入の20%が貯蓄できると、5年で手取り年収分の貯蓄ができるからです。

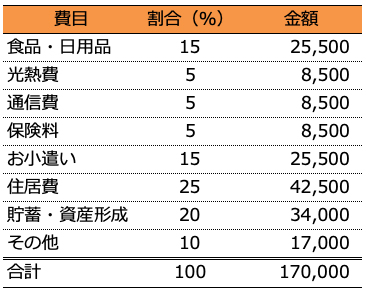

そこから考えた手取り収入の理想的な支出の配分は以下のとおりです。手取りが17万円だとすると、貯蓄や資産形成の目安はその20%、3万4000円が目安となります。

●1カ月の支出の目安となる割合

もっとも、これは絶対にこの通りにしなければならないというものではなく、あくまでも目安です。たとえば東京で一人暮らしするならば、家賃が4万2500円では難しいかもしれません。その場合、お小遣いやその他の費用を削って家賃にあてることになるでしょう。どうしても20%の貯蓄・資産形成が難しいという場合は、たとえ10%でも良いので、毎月決まった金額を貯蓄や資産形成に回すようにしましょう。

基本は長期・分散・積立投資! 3つの資産を1万円ずつ購入

今もし筆者が20歳で、これから運用を始めるとしたらどうするか、紹介します。ここでは、上の2割の法則を生かして、3万円を運用に回すことを考えてきます。

筆者なら、以下の3つの投資先に、毎月1万円ずつ投資を行います。

・つみたてNISAを利用して投資信託(ファンド)を積立で購入

・外貨を積立で購入

・スマホ証券を利用して株式を積立で購入

なお、資金に余裕が出てきたら、徐々に金額は増やしていきます。また、ボーナスが出たら半分は銀行の定期預金に預けます。

基本は長期・分散・積立投資です。長期間、さまざまな資産に分散して積立投資をすると、投資のリスクを抑えて、安定的に資産を増やす期待ができるからです。

以下、3つの投資先を順に紹介します。

●つみたてNISAでは日経平均株価に連動するインデックスファンドを積立

つみたてNISA(ニーサ・少額投資非課税制度)の特徴は少額から積立できること、分配金や売却益は20年間非課税になること、自分のタイミングで売却できること、積立や口座にかかる費用がかからないことなどが挙げられます。つみたてNISAで選べる運用商品も、金融庁の基準を満たした投資信託なので初心者でも始めやすくなっています。

つみたてNISAでは「ニッセイ日経225インデックスファンド」を積立します。

ニッセイ日経225インデックスファンドは、日経平均株価と同じような投資成果を目指すファンドで、2004年に販売されてから16年以上の運用実績があります。将来の運用成果はわかりませんが、過去のデータを見る限り、基準価額も上がり純資産総額も増え、ファンドが成長していることがわかります。

最近は信託報酬の低いファンドが主流となっていますが、それと比べると少し高めの0.275%が気になるところではあります。とはいえ、純資産総額が大きければ分散投資の効果も期待できますので、そちらを優先します。なぜなら、新しいファンドは純資産総額がまだ少ないものも多く、規模が小さいと途中で運用が終了してしまう可能性もあるからです。

なお、同様の積立の制度にiDeCo(イデコ・個人型確定拠出年金)があります。iDeCoは積立した金額が全額所得控除になり、所得税と住民税が軽減できるメリットはありますが、60歳になるまで受け取ることはできません。いずれ余裕ができたらiDeCoを始めるにしても、最初は必要になったらいつでも売却することができる安心感があるので、つみたてNISAを優先します。

●リスクを分散するために外貨を積立

外貨資産を保有する理由は、資産の分散のためです。

金融商品にはリスクがあり、商品ごとに異なります。そのリスクを抑えるために、いろいろな国や商品に資産に分散しておくこと大切だと考えられています。日本国内の資産だけに分散していると、分散の効果は限定的になってしまいます。そこで外貨を使って、資産を広く世界経済に分散させます。

外貨は円より総じて金利が高いため、金利の恩恵を受けやすいのはメリットです。ただし、円から外貨、外貨から円に両替するときの為替レートによって利益・損失が出る点は知っておく必要があります(為替変動リスクといいます)。

外貨の商品には、外貨預金、外貨定期預金、外貨建ての保険や年金などがあります。筆者なら、積立の仕組みが使え、比較的高い金利が期待できる外貨建ての年金を選びます。

外貨建て年金の通貨には、米ドルや豪ドル、ユーロなどがありますが、筆者は米ドルで積立をします。

米ドルは基軸通貨として世界各国間の取引にも使われる信頼度が高い通貨です。積立の利率が円での年金商品と比べて高くなっています。また、国連の「世界人口推計」(2019年)によると、アメリカの人口は今後も増加していくと推計されています。つまり、アメリカ経済の拡大に合わせて、資産が増えていく期待ができる、というわけです。

ただし、注意しなければならないのは、米ドルでの積立をするには日本円から米ドルへの両替が必要になることです(一部日本円での払込できる年金もあります)。そのため、為替の変動によって、毎月積み立てる金額や受け取るときの金額は変動します。米ドルでの積立金額や満期の金額は変動しませんが、為替の変動によって利益・損失が出ることがあります。

●スマホ証券はOne Tap BUYを使って株式積立

スマホ証券とはスマホアプリに特化した新しい証券会社です。スマホ証券の特徴は、少額から株式投資を始められることです。通常の株式投資は取引株数が決められていますが、スマホ証券では単元未満株を購入することができます。

取引手数料が定額でTポイントを使って1株から国内株式が購入できるSBIネオモバイル証券、1000円から国内株式と米国株式が購入できるOne Tap BUY、1万円からテーマを選ぶだけで複数の銘柄に投資ができるFOLIOなどがあります。

筆者はOne Tap BUYの株式積立を使います。すでにつみたてNISAでは国内株式の投資信託を買っているので、株式は米国株にして分散します。通常、証券会社で米国株を購入するためには、外国株取引の口座を作らないとなりません。しかし、One Tap BUYでは、一度口座を開設すれば、日本株も米国株も購入することができるので手軽です。

購入できる米国株は60銘柄程度ですが、スターバックスやアップルなど、普段の生活で目にすることのある銘柄も購入することができます。しかも、1銘柄1000円から投資できるので1万円なら10銘柄購入可能。積立で購入するため、好きな会社の株式を購入しても良いでしょう。

まとめ

筆者は株に3分の2、外貨に3分の1という株式多めのポートフォリオで運用します。毎月3万円を仮に年利2%(複利)で40年間増やせたとしたら、最終積立金額は2200万円以上にもなります。20代という若さを武器に積立すると、これほど大きな資産を築くことができるのです。ぜひ早いうちにスタートして、資産増を目指していきましょう。

【関連記事もチェック】

・FXも積み立てできる!? プロも勧める「積立FX」5つの魅力

・iDeCoやつみたてNISAなど、今の相場でこのまま積立続けて大丈夫?

・NISA改正でどう変わる?「新NISA」の仕組み、非課税期間、投資額など変更点をプロが解説!【Money&You TV】

・つみたてNISA(積立NISA)の8つのデメリット・注意点をまとめて解説

・つみたてNISA(積立NISA)のオススメ商品 FPが買うのはこの3本!

黒須 かおり ファイナンシャルプランナー(CFP)

女性を中心に、一生涯を見守るFPとしてmoney&キャリアのコンサルティングを行う。幸せになるためのお金の知識など幅広い資金計画とライフプランのアドバイスを手がけている。金融機関にて資産形成のアドバイザーとしても活動中。FP Cafe登録パートナー

この記事が気に入ったら

いいね!しよう