21/06/11

75歳まで年金の繰下げすると税金・社会保険料の負担は約40万円も増える!本当の損益分岐点は何歳なのか

年金改革により、現行70歳まで可能な年金の繰下げ受給が75歳までできるようになります。75 歳まで繰り下げると、年金は84%も増えます。今の預貯金の金利水準では、84%も増やすことはほぼ不可能ですから、年金を増やしたい方にとってはとても魅力的な水準です。

しかし、この増額率はあくまで額面ベース。繰下げ受給を検討する際には、手取り額で比較することをおすすめします。今回は、年金から税金や社会保険料を差し引いた手取り額から、本当の損益分岐点は何歳なのかを知る方法について解説したいと思います。

繰下げ受給による年金額の増加率は最大84%に

現在、65歳から受給できる老齢基礎年金や老齢厚生年金は、66歳以降70歳までの間で申し出た時から受給を開始できる繰下げを選択することができます。2022年4月以降は66歳以降75歳までの間で選択が可能になり、繰下げの請求をした時点に応じて年金額が増額されます。その増額率は、1ヶ月繰下げるごとに0.7%。75歳まで繰下げをした場合、84.0%の増額となります。

●繰下げ受給による増加率 (2022年4月以降)

日本年金機構HPより筆者作成

何歳まで受給できれば繰下げ受給がお得なのか

年金を繰り下げた場合と繰り下げなかった場合では、当然、受取額が変わります。どうせなら総受取額(一生涯で受け取る総額)は少しでも多いほうがいいですよね。

ただ、公的年金は終身の年金です。生きている限り支給されるものなので、寿命がいつまでかによって金額が変わってくるため、「これが得!」という答えはない、というのが現実です。ただし、ひとつの目安として、「何歳まで受給できれば繰り下げて受給するほうがお得なのか」の損益分岐点という考え方がありますので、ご紹介いたします。

これは繰り下げ受給しなかった場合に、先に受け取れるはずだった年金額を繰下げした年齢からの増額分で何年で回収できるか(損益分岐期間)を計算すれば求められます。

例えば、上記の表で65歳からの年金額を100とすると、繰下げ受給して受給開始の年齢が70歳だった場合、100×42%=42となります。

損益分岐期間は、100×5年÷42=11.9年と計算できますので、70歳から繰下げ受給を選択した場合、70歳から11.9年後の81歳11ヶ月の時点で受給累計額はほぼ等しくなるというわけです。

同様に、75歳から繰下げ受給を選択した場合は、100×10年÷84=11.9年となります。増額ペースは変わらないため、75歳から11.9年後の86歳11ヶ月の時点で受給累計額はほぼ等しくなります。これ以上長生きすれば、繰下げ受給が得と判断ができるわけです。

つまり、まとめると公的年金の増加(額面)額のみで見た損益分岐点は以下のようになります。

●公的年金の増加(額面)額のみで見た損益分岐点

【70歳から受給(65歳時点よりも年金額は42%増加)】

→ 約82歳よりも長生きすれば、繰下げ受給のほうが多くなる

【75歳から受給(65歳時点よりも年金額は84%増加)】

→ 約87歳よりも長生きすれば、繰下げ受給のほうが多くなる

75歳から受給の場合、かなり長生きしなければ得にならない計算となりますね。

税金や社会保険料の負担増で「手取り」でみると額面ほど増えない

先ほど計算した損益分岐期間は、あくまで額面に対するもので、手取り額の増加率ではありません。では、手取り額を考慮すると損益分岐点はどのように変化するのでしょうか。

●手取り額を考慮すると損益分岐期間はこう変わる

筆者作成

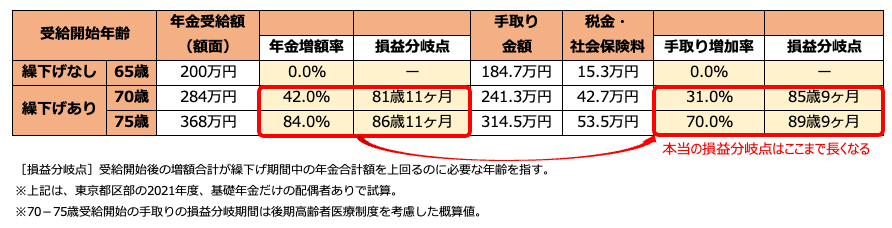

この図は、年金収入に対する手取り額、手取り率、税金や社会保険料負担を試算したものです。繰下げ受給を検討する際には、このように手取り額での損益分岐点を比較したほうがより実際に近いものとなります。

これから示す具体的な数字はあくまでも試算であり、実際の結果は、住んでいる地域によって異なってきます。また、年度ごとにその計算方法も変更されるため、以下の例は一つの参考値としてみていただければと思います。

例えば、65歳から受け取る年金収入が200万円の人が5年間繰り下げた場合、70歳からの年金受給額(額面)は42%アップの約284万円となり、84万円もの増加となります。

ところが手取りベースでみると、額面と同じようには増えないのです。

図で示した通り、70歳まで繰下げた方の手取りは約184.7万円から約241.3万円になるので、金額にして約42.7万円増。手取りの増加率は約31%に過ぎません。結果、手取りベースでの損益分岐点は85歳9ヶ月と、本来の損益分岐点より4年近く後になってしまうのです。

5年間の繰り下げ効果は、額面では42%増のはずなのに、手取りでは同じ率だけ増えないのはなぜでしょうか。それは、年金額(所得)が増えると、税金と社会保険料の負担も増える仕組みになっているためです。この仕組みについては、後ほど簡単にご説明いたします。

さらに75歳まで繰り下げた場合も見てみましょう。年金受給額(額面)は84%アップの約368万円となり、168万円も増加しますが、繰り下げしなかった場合と比べると、税金・社会保険料の負担の差は38.2万円。40万円近く負担が増えてしまうのです。年金生活者には結構な負担増であることは間違いないでしょう。その結果、手取りベースでの損益分岐点は89歳9ヶ月と、本来の損益分岐点より3年近く後になってしまうのです。

一般的に、年金収入は多いほどいいと思われていますが、このように年金収入が増えると、所得税の税率が高くなったり、社会保険料の負担率も徐々に重くなったりする影響で基本的には手取り率は下がり、損益分岐点も後ずれするということを理解しておきましょう。

年金が増えると税金・社会保険料の負担も増加する仕組み

所得に応じて所得税や住民税といった税金や国民健康保険料(75歳からは後期高齢者医療保険料)や介護保険料などの負担が大きくなるのはなぜでしょうか。

以下、簡単ではありますが、年金額をベースに税金や社会保険料が決定される仕組みについて解説いたします。

●税金(所得税・住民税)が決定されるしくみ

公的年金の収入は雑所得に分類され、年金額に応じた公的年金等控除額を差し引いた額が所得となります。この所得金額が基礎控除額などの所得控除額を上回る場合には所得税、住民税がかかってきます。

繰下げ受給しなかった場合の年金額が公的年金等控除の金額と所得控除の金額の合計額以下の場合には、原則として所得税や住民税は課税されませんが、繰下げ受給を選択することで、増加した分の年金額だけ所得税では一般的に5%~10%、住民税では一律10%の税額が増加します。

●国民健康保険料が決定される仕組み

また、所得に応じて国民健康保険料(75歳からは後期高齢者医療保険料)や介護保険料などの社会保険料の負担もあります。

国民健康保険料には、基本的に平等割・均等割・所得割の3つの計算方法があり、それらを合計して世帯ごとで保険料が計算されます。受給する公的年金の増額による影響が生じるのは所得割の部分です。細かい計算は省略しますが、繰下げ受給での年金増加分だけそれぞれの一定の料率分の保険料が増加します。

また、国民健康保険料には軽減措置(7割・5割・3割・2割軽減など)が設けられており、軽減措置の対象になっている場合には、繰下げ受給により、軽減割合が下がることやその対象から外れてしまうこともあります。

なお、国民健康保険料、後期高齢者医療保険料や介護保険料は住んでいる都道府県、市町村によって人それぞれ異なってきます。軽減措置の対象なども含めて各市区町村の国民健康保険料については、各市区町村のホームページ上で試算できる場合が多いので、気になる方は一度試算してみてください。

まとめ

公的年金の繰下げ受給に関するニュースなどでは、額面に対する増加額にのみスポットが当たっているケースが多いですが、このように繰下げ受給の損得勘定は、所得水準や世帯構成によってかなり複雑なものになることを理解しておきましょう。「公的年金の繰下げ受給 = 年金額の増加 = お得」というイメージがあるかもしれませんが、お得なことばかりとは言い切れないのです。どのような制度においてもメリットだけに注目することは避けて、自分にとって本当にお得かどうかを見極めるように心がけたいですね。

【関連記事もチェック】

・国民年金と厚生年金、受け取れる金額はどのくらい違うのか

・知っていると必ず得する「年金10の豆知識」

・年金の加入記録は間違っている場合がある? 年金受け取り前にすべき3つの確認

・高年収でも安心できない、注意すべき年金3つのポイント

・最高クラスの年金をもらえる人は意外と多い

KIWI ファイナンシャルプランナー・社会保険労務士

長年、金融機関に在籍していた経験を活かし、個人のキャリアプラン、ライフプランありきのお金の相談を得意とする。プライベートでは2児の母。地域の子どもたちに「おかねの役割」や「はたらく意義」を伝える職育アドバイザー活動を行っている。

この記事が気に入ったら

いいね!しよう