21/09/18

知らないと大損!? iDeCo(イデコ)でよくある3つの勘違い

税金を節約しながらお得に老後資金を貯められるiDeCo。まだ加入していない方も、すでに運用をしている方もいるでしょう。しかし、iDeCoの制度は少々ややこしいのも事実。中には勘違いしていることもあるかもしれません。そこで今回は、iDeCoで多い勘違いを3つご紹介します。特に「iDeCoを始めたから、もう安心」と、ほっと胸をなでおろしている方は、もしかしたら危ないかもしれませんよ。

老後資金を自分で作るiDeCo

iDeCoは、自分で出した掛金を運用し、その成果を60歳以降に受け取る制度です。国の公的年金には国民年金と厚生年金の2つがありますが、それだけでは老後の生活が成り立たないのが実情。そこで、iDeCoを利用すれば、自分で公的年金の上乗せができるというわけです。近年、加入者が急速に増加。2021年7月時点で約210.2万人(国民年金基金連合会「加入者数等について」より)の方が利用しています。

●iDeCoの概要

筆者作成

iDeCoでは、投資信託・定期預金・保険で運用を行います。最低投資金額は月額5000円から。1000円単位で掛金の額を変更できます。また、投資金額の上限額は働き方や企業年金の有無などにより異なります。

iDeCoのメリットは、掛金を出すとき・運用中・受け取るときの3つのタイミングで税金を減らせることです。

・掛金を出すとき:全額所得控除になるため、毎年の所得税や住民税が減らせる

・運用中:運用で得られた利益にかかる税金が非課税になる

・受け取るとき:「退職所得控除」「公的年金等控除」によって、税金の負担が減らせる

つまり、税金を節約しながら自分の老後資金を用意できる、お得な制度なのです。

60歳まで原則として引き出せないことがしばしばデメリットのように語られますが、老後資金を堅実に貯めるためには、自由に引き出せないことがかえってメリットになります。

なお、iDeCoは2022年に制度改正が行われます。2022年4月からは受取開始時期(非課税で運用できる期間)、5月からは新規に投資できる期間(加入可能年齢)がそれぞれ5年延長されるうえ、10月からはこれまでiDeCoに加入しにくかった会社員(会社に企業型確定拠出年金(企業型DC)の制度のある方)でもiDeCoに加入しやすくなります。

そんなお得なiDeCoですが、実はよく勘違いをされていることがあります。

iDeCoの勘違い1:加入手続きをすれば自動で節税になる

iDeCoでは、出した掛金が全額所得控除の対象になるため、毎年の所得税や住民税が減らせることをご紹介しました。しかし、iDeCoに入れば自動的に税金が安くなる…というわけではありません。所得控除を受けるには、年末調整または確定申告を行う必要があります。

●iDeCoは自動で節税できるわけではない

筆者作成

iDeCoに加入すると、毎年10月ごろ(10月〜12月に初回の掛金の引き落としがあった場合は翌年1月ごろ)に、国民年金基金連合会から「小規模企業共済等掛金払込証明書」というはがきが郵送で届きます。これを利用して、年末調整または確定申告を行います。

会社員・公務員の方で、10月ごろに小規模企業共済等掛金払込証明書が届いたならば、勤め先の年末調整で手続きしましょう(次に紹介する確定申告でも手続きできます)。

●iDeCoの年末調整の手続き

①勤め先から「給与所得者の保険料控除申告書」を受け取り、必要事項を記入

②「小規模企業共済等掛金控除」欄の「確定拠出年金法に規定する個人型年金加入者掛金」の欄に、1年間に支払ったiDeCoの掛金額の合計を記入(金額は小規模企業共済等掛金払込証明書で確認)

③勤め先に「給与所得者の保険料控除申告書」と「小規模企業共済等掛金払込証明書」を一緒に提出

一方、自営業やフリーランスの方、年末調整をしてから小規模企業共済等掛金払込証明書が届いた会社員・公務員の方は、確定申告で手続きをしましょう。確定申告は、お近くの税務署などでもできますが、条件を満たせばパソコンやスマホからでもできます。

●iDeCoの確定申告の手続き

①「確定申告書B」に必要事項を記入(会社員・公務員の場合、「確定申告書A」でも可)

②「小規模企業共済等掛金控除」の欄に1年間に支払ったiDeCoの掛金額の合計を記入(金額は小規模企業共済等掛金払込証明書で確認)

③確定申告の書類と一緒に「小規模企業共済等掛金払込証明書」を添えて提出

年末調整・確定申告の手続きをしないと、いくらiDeCoで投資したとしても、節税につながりませんので、忘れずに手続きしてください。

iDeCoの勘違い2:住宅ローン減税適用中は節税にならない

住宅ローン減税(住宅ローン控除)とは、毎年の住宅ローン残高の1%にあたる金額を、10年間にわたって所得税から控除できる制度です。住宅ローンを借りている方ならば、ほとんどの方が利用しているでしょう。

住宅ローン減税で控除できる金額は、一般住宅の場合10年間で最大400 万円(年間40万円×10年間)となっています。また、所得税で控除しきれない分は、住民税からも控除できます(控除上限は前年度課税所得×7% [ただし最大13万6500円])。

なお、消費税10%の住宅を取得し、2022年12月までに居住開始した場合は、住宅ローン減税の控除期間が特例で13年に延長されます。11〜13年目の3年間で最大で80万円まで控除できます。

住宅ローン減税は、iDeCoと同じく節税メリットの高い制度なので、ぜひ活用すべきなのですが、なかには「併用しても節税にならない」という声もあります。しかし、そんなことはありません。併用しても、多くのケースで節税につながります。

●住宅ローン減税とiDeCoの併用で手取りはどうなる?

【前提条件】

・年齢は35歳・東京都在住・年収500万円。所得控除は基礎控除・社会保険料控除のみ

・ローンは30歳に借入。3500万円、金利1.2%固定、元利均等返済(35年)

・iDeCoは35歳から月2万円 (企業年金なしの会社員の上限額)の加入

筆者作成

上の表は、30歳から住宅ローン減税を利用していた人が、36歳時点で新たにiDeCoを始めたという想定で、税額・手取り額を計算したものです。左が住宅ローン減税とiDeCoを併用した場合、右が住宅ローン減税のみの場合です。

この例では、住宅ローン減税によって、30歳から納める所得税が0円になり、住民税も安くなっています。

確かに36歳時点でiDeCoを始めても所得税の節税効果はありません。しかし、iDeCoでは所得税だけでなく、住民税も安くできることを忘れてはいけません。この例では、住民税は2万4000円分が節税できることがわかります。

住宅ローン減税では、住民税から差し引くことができる上限(前年度課税所得×7% [ただし最大13万6500円])が設定されています。よって、住宅ローン減税中でもiDeCoの住民税の節税効果はあるのです。

もちろん上記はひとつの試算ですので、年収・所得控除・住宅ローンの残高、返済期間などによって、節税金額は変わります。しかし、多くの場合、住宅ローン減税とiDeCoを併用しても節税効果を得られます。

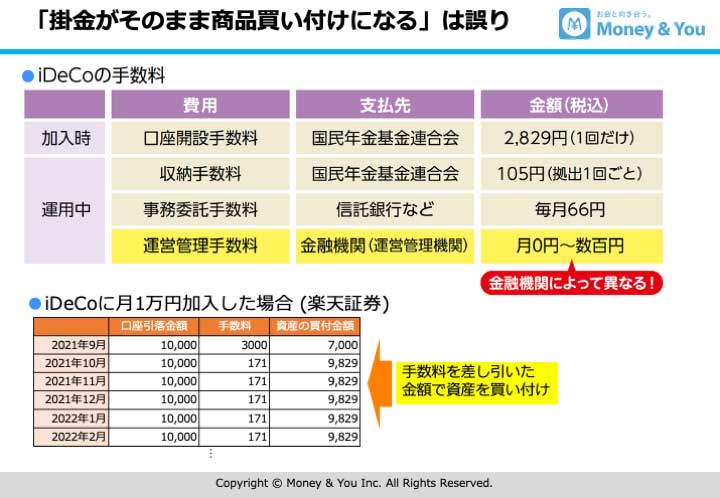

iDeCoの勘違い3:掛金がそのまま商品買い付けになる

iDeCoの最低投資金額は5000円からとお話ししました。この掛金は、全額商品の買い付けに回される…と思われがちなのですが、実は違います。iDeCoでは、加入時と運用中に手数料がかかるからです。

●iDeCoの手数料

筆者作成

iDeCoでは、どの金融機関を利用しても、加入時に2829円(税込)の口座開設手数料が必ずかかります。また、運用中は収納手数料・事務委託手数料として、毎月171円(税込)が必ずかかります。加えて、金融機関によっては月数百円の運営管理手数料がかかる場合があります(無料の金融機関もあります)。これらの手数料は、毎月の掛金の中から自動的に差し引かれます。別建てで支払うわけではないのですね。

たとえば、楽天証券でiDeCoに加入し、月1万円の掛金を出すと、1か月目は2829円+171円=3000円の手数料が引かれるため、実際の資産の買付金額は7000円になってしまうのです(楽天証券では運営管理手数料が無料)。

また、2か月目以降も、毎月1万円の掛金から171円の手数料が引かれていきますので、資産の買付金額は9829円となるのです。ですから、「iDeCoをスタートしたらいきなり3000円も値下がりした!」とびっくりしないようにしてください。

iDeCoの手数料、特に毎月の手数料は最低でも171円と、少額に見えるかもしれません。しかし、この手数料は掛金の金額にかかわらず一定ですので、掛金が少ないほど手数料の割合が大きくなり、投資効率が悪くなってしまいます。

●掛金が少ないと手数料の割合が大きくなる

筆者作成

たとえば、月1万円を年3%で運用できたとします。このとき、iDeCoで運用した場合と手数料を考慮しない場合とを比べると、10年後で3万円、20年後で7万円、30年後で12万円もの差がつくのです。iDeCoの掛金から手数料分が差し引かれ続けることで、手数料を考慮しない場合に比べて、複利で増える金額が減ってしまうためです。月2万円・年5%で運用した場合も同様に、手数料による差が生じます。

iDeCoはいくら5000円からできる…とはいっても、掛金が少ないと、その分手数料の割合が高くなるため、投資効率が悪くなってしまいます。最低でも月1万円以上で加入するのがおすすめです。また、手数料が少ないほど将来の投資成果に差が出るのですから、楽天証券のように、運営管理手数料のかからない金融機関を選ぶのもポイントです。

まとめ

以上、iDeCoで多い3つの勘違いを紹介してきました。iDeCoでは年末調整または確定申告をしないと節税になりません。また、住宅ローン減税があっても、iDeCoを併用することで多くの場合一定の節税効果が得られます。そして、掛金からは手数料が差し引かれます。これからiDeCoをスタートする方はもちろん、すでにスタートしている方も、勘違いしていないか、よく確かめてください。

今回の内容は動画でも紹介しています。よろしければご視聴ください。

【関連記事もチェック】

・住宅ローン減税とiDeCoを併用した場合、「iDeCoの節税効果はない」は本当か

・「iDeCo(イデコ)とふるさと納税は併用すると損」は本当なのか

・SBI証券と楽天証券、つみたてNISA・iDeCo・米国株投資をするならどっちがいいのか

・加入状況は会社員の3倍! 公務員が「iDeCo」を始めている5つの理由

・iDeCoの投資信託が損失に…売却すべき? スイッチングのタイミングはいつが良いのか

頼藤 太希 経済評論家・マネーコンサルタント

(株)Money&You代表取締役。中央大学商学部客員講師。早稲田大学オープンカレッジ講師。ファイナンシャルプランナー三田会代表。慶應義塾大学経済学部卒業後、アフラックにて資産運用リスク管理業務に6年間従事。2015年に現会社を創業し現職へ。日本テレビ「カズレーザーと学ぶ。」、フジテレビ「サン!シャイン」、BSテレ東「NIKKEI NEWS NEXT」などテレビ・ラジオ出演多数。ニュースメディア「Mocha」、YouTube「Money&YouTV」、Podcast「マネラジ。」、Voicy「1日5分でお金持ちラジオ」運営。「はじめての新NISA&iDeCo」(成美堂出版)、「定年後ずっと困らないお金の話」(大和書房)など書籍110冊超、累計200万部。日本年金学会会員。ファイナンシャルプランナー(CFP®)。1級FP技能士。日本証券アナリスト協会認定アナリスト(CMA)。宅地建物取引士。日本アクチュアリー会研究会員。X(旧Twitter)→@yorifujitaiki

この記事が気に入ったら

いいね!しよう