25/12/04

預金に近く金利が0.3%程度高い「国内MMF」が26年に販売再開、メリット・デメリット・注意点は?

2016年に販売が停止した「国内MMF」が早ければ2026年前半にも復活するという報道がありました。日本も「金利のある世界」となり、定期預金・個人向け国債・社債などが人気ですが、今後はお金の預け先として国内MMFも選択肢のひとつとなるかもしれません。

今回は、そもそもMMFとは何なのか、国内MMFのメリット・デメリット・注意点を紹介します。

そもそもMMFとは?

MMFは「マネー・マーケット・ファンド」(Money Market Fund)の略。短期国債や社債など、格付けが高くて低リスクの資産で運用される投資信託の一種です。投資信託なので元本保証はないのですが、MMFはリスクを抑えた運用を行うので安全性が高いのが特徴。それでいて銀行預金よりも高い利回りが期待できることから人気がありました。

日本では2016年に国内MMFの販売が停止されました。日本銀行(日銀)のマイナス金利政策によって、金融機関はMMFを販売してもまったく利益の出ない状態になってしまったからです。本稿執筆時点(2025年11月26日)、金融機関で購入できるMMFは米ドルなどの外貨建てMMFのみです。

2024年にマイナス金利政策が解除され、日銀は政策金利の引き上げを続けているので、債券利回りも上昇しています。これを受けて、金融機関は国内MMFを復活させようとしています。

日本経済新聞の報道によると、早ければ2026年前半に主要金融機関で国内MMFの販売が再開される見込みとのこと。3大メガバンクグループが出資するプログマ(Progmat)という会社が開発したシステム基盤をもとにそれぞれが国内MMFを販売するほか、2026年までに複数の金融機関が国内MMFを投入する意向を示しています。

国内MMFのメリット

国内MMFのメリットは、次の点にあります。

●①普通預金よりも高い利回りが得られる

本稿執筆時点の大手銀行の普通預金金利は年0.2%(以下金利などの利率はすべて税引前)です。普通預金金利が年0.2%程度だった2007年〜2008年ごろの国内MMFの年間の分配金の利回りを見ると0.3%程度高くなっています。

かつてあった国内MMF「野村MMF」(2016年8月31日に償還)の請求目論見書で2007年〜2008年ごろの「1口当たりの分配金」を確認すると半年間でおよそ0.2%〜0.26%の分配金が支払われているので、分配金利回りは年0.5%程度だったとわかります。

「ダイワMMF」(2016年10月31日に償還)でも同様に、2007年〜2008年の分配金利回りが半年間で0.20%〜0.27%となっています。

国内MMFが復活すれば、利回りは年0.5%程度になると考えられます。リスクを抑えつつ、普通預金よりもお金が増やせる可能性があります。

●②月単位で再投資・複利効果が得られる

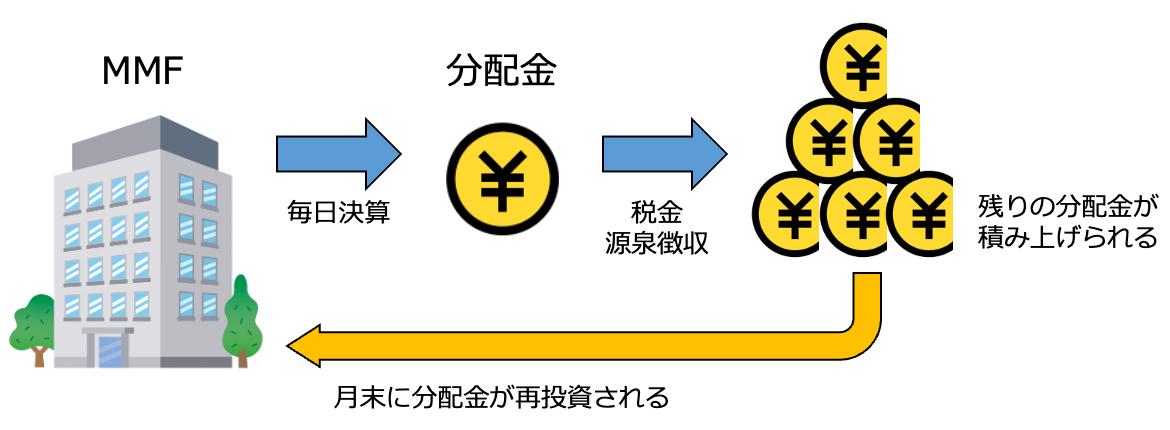

MMFは日々決算をしています。毎日その日の収益に基づいて分配額を計算し、分配金を出します。分配金を出したときに約20%の税金が源泉徴収され、残りが積み上げられていきます。積み上げられた分配金は月末に再投資されます(分配金を引き出すことはできません)。

<MMFの分配金再投資のイメージ>

(株)Money&You作成

MMFを換金するときには、税金はすでに源泉徴収されたあとですから、新たに税金はかかりません。

つまり、MMFは月単位で分配金を再投資に回せるため、月単位で複利効果が得られます。普通預金は半年複利ですから、それよりも早いスパンですね。

●③すぐに換金できる

MMFはすぐに換金できるので、証券口座に預けたお金を有効活用するのに使われます。証券口座にあるお金には利息がつかないので、次の株や投資信託を買うまでの間MMFを購入しておけば、分配金の分だけお金が増やせるのです。いざ株や投資信託を買うときには換金すればいいのですから、手軽です。

定期預金や個人向け国債などでは、MMFよりも高い金利が得られるかもしれませんが、中途解約すると元本割れこそないものの利息が減ってしまいます。個人向け国債は購入から1年経たないと中途解約できません。その意味では、MMFのほうが使い勝手がいいでしょう。

現状販売されている外貨建てMMFを見ると、多くの場合1000円以上1円単位で換金できるようになっています。ネット証券などでは100円単位で投資信託が購入できることを踏まえると、国内MMFも100円単位で換金できるようになると考えられます。

国内MMFのデメリット・注意点

便利な国内MMFですが、デメリット・注意点もあります。

●①元本保証ではない

MMFの中身は短期国債などの安全性の高い資産なので、MMFの安全性も高いのですが、あくまで投資信託なので「元本保証」ではありません。運用状況によっては、元本割れする可能性もあることは押さえておきましょう。

●②手数料がかかる

MMFは投資信託なので、手数料がかかります。今回の国内MMFの手数料がどうなるかは現状わかりませんが、保有中には信託報酬・管理手数料が差し引かれます。また、購入後30日未満で解約すると信託財産留保額と呼ばれる手数料がかかる可能性がある点にも注意しましょう。

筆者は米国株や米国ETFから得られた配当金・分配金を楽天証券の米ドル建てMMFにして保有しています。配当金や分配金を口座にそのまま入れておいてもお金が増えないからです。楽天証券の米ドル建てMMFの場合、1米ドル以上1米セント単位の少額から投資ができ、申込手数料・換金手数料・信託財産留保額もかかりません。信託報酬・管理手数料が合わせて年0.7%かかりますが、利回りが年約3.6%あるので、差し引いてもプラスです。

国内MMFの展望

金利のある世界になり、定期預金や個人向け国債の金利が上昇しました。金利が上がってくると、魅力ある商品が増えてきます。国内MMFもそのひとつです。MMFは普通預金に近い形でお金を置いておき、普通預金よりも高い利息を得たい人に向いているといえます。普通預金と定期預金・個人向け国債の間を埋めるような商品になるでしょう。

今回新たに登場する国内MMFでは、暗号資産やステーブルコインなどにも利用されている「ブロックチェーン」という技術が活用される予定。MMFの運用益の支払いが自動化されたり、1日に複数回の分配ができるようになったりするため、投資家は分配金をすぐに再投資に回すことができるようになるそうです。

2026年に登場する国内MMFの続報にもぜひ注目しましょう。

【関連記事もチェック】

・老後「金持ち」と「貧乏」を分ける決定的な6つの違い

・所得税・住民税で1000万円超の負担も…パワーカップルを襲うペアローン団信の罠【Money&YouTV】

・時価総額4兆ドル超え!エヌビディア株に10年前100万円投資していたら今いくらになっている?

・新NISAの積立日は何日がベスト?損する日はいつ?過去データで徹底検証してみた【Money&YouTV】

・50代で買うと老後破産を招く6つのモノ

頼藤 太希 経済評論家・マネーコンサルタント

(株)Money&You代表取締役。中央大学商学部客員講師。早稲田大学オープンカレッジ講師。ファイナンシャルプランナー三田会代表。3月から日経CNBCコメンテーター。慶應義塾大学経済学部卒業後、外資系生保のアフラックにて資産運用リスク管理業務に6年間従事。2015年に現会社を創業し現職へ。日本テレビ「カズレーザーと学ぶ。」、フジテレビ「サン!シャイン」、BSテレ東「NIKKEI NEWS NEXT」などテレビ・ラジオ出演多数。ニュースメディア「Mocha」、YouTube「Money&YouTV」、Podcast「マネラジ。」、Voicy「1日5分でお金持ちラジオ」運営。「はじめての新NISA&iDeCo」(成美堂出版)、「定年後ずっと困らないお金の話」(大和書房)など書籍110冊超、累計200万部。日本年金学会会員。ファイナンシャルプランナー(CFP®)。1級FP技能士。日本証券アナリスト協会認定アナリスト(CMA)。宅地建物取引士。日本アクチュアリー会研究会員。X(旧Twitter)→@yorifujitaiki

この記事が気に入ったら

いいね!しよう