21/11/22

年収300万円のままだったら、年金は平均年収433万円の人よりどのくらい少ない?

老後の生活を送る上で年金は重要な収入です。セカンドライフに向けての資金計画を立てる際に、「将来年金が何歳からいくらもらえるのか」が気になる方は多いのではないでしょうか。しかしもらえる年金の額は年収によっても変わります。もし会社員(給与所得者)で年収300万円のままだとしたら、年金は平均年収の人よりどのくらい少ないのでしょうか。解説します。

日本の平均年収は横ばい

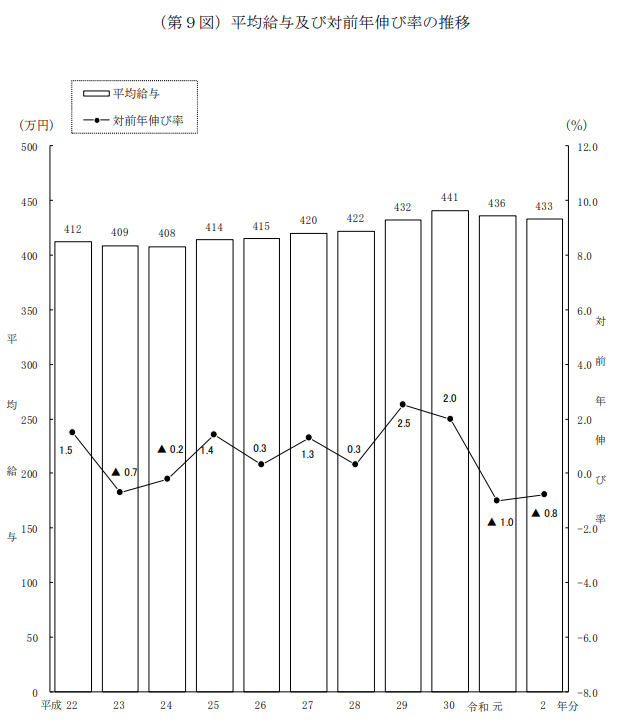

国税庁の「民間給与実態統計調査」によると、2020(令和2)年度の会社員1人当たりの年収は433万円という結果になっています。前年に比べ0.8%減少となっています。

●平均年収・伸び率の推移

国税庁「令和2年分民間給与実態統計調査」

加えて少子高齢化の影響で「働き手」である生産年齢人口が減少した結果、医療・介護費が増大。消費税を始めとした税金や保険料で賄う事になり、健康保険料・税金は引き上げられています。

手元に残るお金、いわゆる「可処分所得」は、2020年こそ新型コロナウイルスの特別定額給付金の支給などによって大幅に上昇しています。しかし、その前の5年間で見ると、毎年の調査の結果をそのまま用いて算出した名目増減率は増加傾向にはあります。しかし、物価の変動の影響を取り除いて算出した実質増減率は名目増減率ほどには増加しておらず、むしろ減少している年もあるのが現状です。

●可処分所得の名目増減率・実質増減率

総務省「家計調査報告(2020年)」

本来であれば、老後に備えて少しでも生活資金を貯蓄しておきたいところですが、なかなか難しいという結論になります。

平均年収300万円と433万円、受け取れる年金額は?

では、平均年収が300万円のままだった会社員の年金は、日本の平均年収(433万円)の会社員と比べてどのくらい少ないのでしょうか。

会社員の年金制度は、国民年金と厚生年金の2階建てとなっています。

国民年金は20歳から60歳までのすべての国民が加入しており、厚生年金は会社員や公務員が加入しています。会社員や公務員の場合、年金保険料は厚生年金・国民年金ともに毎月の給与から天引きされています。

国民年金は20歳から60歳までの40年間(合計480ヶ月)の保険料を全額納付していた場合、満額の78万900円(2021年度)を受け取ることができます。

厚生年金の金額は、大まかにいうと「平均年収÷12×0.005481×加入月数」で計算できます。加入月数だけでなく、平均年収が将来の受取額に大きく影響を及ぼします。

国民年金は40年すべて納めて、厚生年金は22歳から60歳までの38年(456ヶ月)勤めて納めた場合に65歳から受け取れる年金額は、次のようになります。

●平均年収300万円と433万円の年金額の違い

筆者作成

国民年金は40年間すべて納めると満額もらえるので、平均年収300万円でも433万円でも同じです。しかし、厚生年金は平均年収433万円のほうが多くなります。結果、平均年収300万円の人は、平均年収433万円の人より年額で27.7万円、月額で2.3万円年金が少なくなってしまうのです。

少しでも年金を増やすには

月14万円の年金でも決して多いとはいえないでしょうが、月11.7万円だったとしたら、さらに生活が苦しくなるのは目に見えています。ましてや、年金のみで生活することは厳しいと言わざるを得ないでしょう。

収入が上がらない中で年金を増やすには、長く働くことと、年金の受給を遅らせることが有効です。

厚生年金は70歳まで加入できます。60歳以降も働き、その間保険料を納め続けることで、受け取れる金額が増えます。企業には2025年4月以降、65歳までの雇用が義務付けられます。定年の年齢を引き上げる企業も増えており、70歳以上の方の雇用先も増えています。それに、働くことで収入が得られれば、生活費を自分でまかなうこともできるでしょう。

5年・10年と長く働き生活費を確保できれば、年金の受給を後にする「繰下げ受給」もしやすくなります。繰下げ受給は、原則65歳から受け取る年金を66歳以降にすること。繰下げ受給をすると、年金額は1ヶ月ごとに0.7%ずつ増加します。最大で70歳まで繰り下げると42%も増やせるのです(2022年4月以降は75歳(84%増)まで繰り下げ可能)。

自立した生活ができる時期に可能な限り働きお金を蓄え、年金受給の開始を延ばすことにより、将来的にゆとりのある生活ができる可能性があります。

まとめ

私たちが将来もらえる年金のうち、厚生年金は加入期間の年収によって大きく異なります。平均年収300万円の人は、平均年収433万円の人より年額で27.7万円、月額で2.3万円年金が少なくなることをご紹介しました。

年収がなかなか増えない時代に老後の資金を確保し、年金を増やすには、長く働くことや繰下げ受給をすることが有効です。家計の状況やライフプランに合わせ、ぜひ検討してみてください。

【関連記事もチェック】

・年金保険料分を20歳から60歳まで積立運用したら40年間でいくら? 年金の必要性を考える

・年金から引かれる税金・社会保険料は意外と多い? 手取り額はいくらになるのか

・企業型確定拠出年金の商品ラインナップがイマイチ!どう運用するのが正解か

・郵便で届く年金の書類、最低限のチェックをしないと損することに

・年金格差が生まれる4つの要因

宮岡ともこ WEBライター

銀行での勤務経験があり。お客様の資産運用の相談を受ける仕事に携わる。簿記3級、証券外務員資格など保有。結婚を機に退職、現在2児の母。銀行勤務で得た知識を活かし、金融系の記事を手がける。趣味はホットヨガ。

この記事が気に入ったら

いいね!しよう