20/12/06

所得税・確定申告の改正点まとめ 税金が増える人・減る人は?

令和2年は所得税に関する大きな税制改正がありました。所得控除の金額やその範囲の引き上げ・引き下げが大きなポイントになっています。どんな場合に税負担が増え、減るのでしょうか。

今回は確定申告をする人にスポットを当てて、改正内容について説明します。

基礎控除額が10万円引き上げ

確定申告を行うと、所得控除というしくみによって、所得を減らすことができます。所得税や住民税は、所得に税率をかけて計算されます。ですから、所得控除で所得を減らすと、納める税額を減らせるというわけです。

所得控除のうち、基礎控除はこれまで一定の要件がなく、誰でも一律38万円の控除が受けられるものでした。しかし、令和2年から合計所得金額が2,400万円以下の人は、基礎控除額は一律10万円引き上げ(38万円→48万円)となりました。

一方、合計所得金額が2,500円超の人には適用されないこととなりました(38万円→0円)。合計所得金額2,400万円超2,500万円以下の人は段階的に減額となります。

出典:国税庁ホームページ

基礎控除額が引き上げになり、合計所得金額が2,400万円以下の人にとっては全員が減税となるのかというと、実はそうではありません。後に説明する給与所得控除が10万円引き下げになっていて、基礎控除の10万円引き上げと相殺されるので、給与所得しかないという多くの人に影響が出ないようになっています。

所得控除等を受けるための扶養親族等の合計所得金額要件も10万円引き上げ

基礎控除額の引き上げや、給与所得控除額の引き下げによって配偶者控除などに影響がでないようにするために、同一生計配偶者、扶養親族、源泉控除対象配偶者、配偶者特別控除の対象となる配偶者および勤労学生の合計所得金額要件がそれぞれ10万円引き上げられ、下表のとおり改正されました。

出典:国税庁ホームページ

配偶者の場合、配偶者の年間の合計所得金額が48万円以下(令和元年分以前は38万円以下)であれば配偶者控除が受けられることになります。

配偶者特別控除は合計所得金額133万円以下で適用に

配偶者に48万円を超える所得があるため、配偶者控除の適用が受けられないときでも、配偶者の合計所得金額に応じて、配偶者特別控除を受けられる場合があります。

配偶者特別控除は、本人の合計所得金額が1,000万円以下、かつ配偶者の合計所得金額が133万円以下の場合に適用されます。

出典:国税庁ホームページ

給与所得控除額が10万円引き下げ

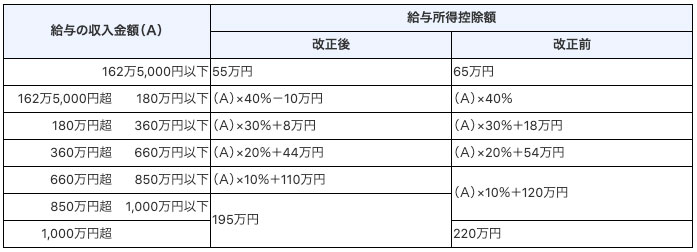

給与所得控除は、給与・賞与による収入に適用される控除です。給与所得控除額は一律10万円引き下げられ、その上限額が適用される給与等の収入金額が850万円(改正前:1,000万円)、その上限額が195万円(改正前:220万円)に引き下げられました。

出典:国税庁ホームページ

給与所得控除の10万円減額は、基礎控除額の10万円増額とセットで行われ、収入は給与・賞与しかないという多くの人にとって実質的に影響はありませんが、年収850万円超の高額の給与などをもらっている人にとっては、税負担が増えることになります。

公的年金等控除額の引き下げ

公的年金等控除についても公的年金等収入以外の合計所得が1,000万円以下の場合、一律10万円引き下げられることになりました。公的年金等収入以外の合計所得1,000万円超の場合は、更に控除額が引き下げられています。公的年金等の収入金額が1,000万円超の場合は、控除額に上限が設けられました。

所得金額調整控除の創設

所得金額調整控除は、令和2年分の所得税から新設された制度です。

給与収入が850万円を超える場合の給与所得控除額が引き下げられましたが、子育て等の負担がある世帯に負担増が生じないようにするため、年収850万円超の人で、23歳未満の扶養親族がいる場合や、本人や家族が特別障害者であったりする場合に、一定額の控除が適用されます。

控除額は、{ 給与等の収入金額(年収)― 850万円 }× 10%で算出します。ただし、年収が1,000万円を超える場合は、「給与等の収入金額(年収)」は一律1,000万円で計算しますので、控除額の上限は15万円となります。

また、給与所得と年金所得の両方がある場合、所得金額調整控除の適用を受けることができます。

控除額は、公的年金等控除後の公的年金による雑所得(10万円超の場合は10万円)+ 給与所得控除後の給与所得(10万円超の場合は10万円)-10万円で算出します。計算結果がマイナスとなった場合、所得金額調整控除額は0円となり、所得金額調整控除を受けることはできません。

給与収入が850万円を超える場合に所得金額調整控除の要件に満たしていて、さらに年金所得もある場合は、両方の所得金額調整控除を受けることができます。公的年金等には、企業年金やiDeCoの年金なども含みます。

青色申告特別控除の「65万円控除」の要件が追加

自営業や個人事業主に関わる「青色申告特別控除」の控除額や要件も変更になっています。

いままで青色申告控除額は、控除要件によって65万円または10万円が適用されていました。

しかし、令和2年の確定申告からは、65万円の控除を受けるには、さらに①e-taxによる申告、または②電子帳簿保存をすることが要件に加わりました。

出典:国税庁「令和2年分の所得税確定申告から青色申告特別控除額・基礎控除額が変わります!!(令和元年5月)」

10 万円の青色申告特別控除の改正はありませんので、これまでと同様となります。もし、いままで65万円の青色申告特別控除を受ける条件を満たしていて、①e-taxによる申告、または②電子帳簿保存のいずれかの要件に満たない場合は、控除額は55万円となります。

つまり、従来の条件で青色申告特別控除を受けようとすると、控除額が65万円から55万円に引き下げられますが、所得が事業所得などで合計所得金額が2,400万円以下であれば、基礎控除の10万円引き上げと併せて考えると、トータルの控除額(合計103万円)に変わりはないことになります。

給与・賞与以外の収入があれば減税になる場合も

配偶者や扶養親族の合計所得金額要件等の見直しでは、給与所得のみの場合は実質的な影響はありませんが、合計所得に給与所得以外が含まれる人は、改正後配偶者控除等に該当する可能性があります。

【夫がサラリーマンで給与収入700万円、妻の不動産所得が40万円の場合】

●2019年までの夫がとれる控除額: 基礎控除38万円+給与所得控除190万円=228万円

2019年は扶養控除の要件に満たしていないため、夫は扶養控除の適用を受けることができません。

●2020年以降の夫がとれる控除額: 基礎控除48万円+給与所得控除180万円+扶養控除38万円=266万円

2020年以降は控除が38万円拡大し、減税になる場合があります。

これまで、事業所得のみで青色申告により65万円の控除を受けていた人が、①e-taxによる申告、または②電子帳簿保存のいずれかの要件を満たす場合は、基礎控除額が10万円拡大することになるため、減税となる場合があります。

また、個人事業主などの場合には、合計所得2,400万円以下の場合は基礎控除額が10万円の増加となり、減税となる場合があります。

増税になる人はどんな人?

今回の改正の大きなポイントである基礎控除の引き上げ、給与所得控除の引き下げは、年収が給与のみかつ850万円以下の方にとっては影響はなく、これによって増税になることも減税になることもありません。

年収(給与収入のみ)850万円超の人は、所得金額調整控除があるかないかで、控除額が変わります。

たとえば、年収860万円の方の場合は、以下のようになります。

【年収860万円で、「所得金額調整控除」の対象でない場合】

・2019年までの控除額: 基礎控除38万円+給与所得控除206万円=244万円

・2020年以降の控除額: 基礎控除48万円+給与所得控除195万円=243万円

2020年以降は控除が1万円縮小され、増税になる場合があります。

【年収860万円で、「所得金額調整控除」の対象となる場合】

・基礎控除48万円+給与所得控除195万円+所得金額調整控除1万円=244万円

2020年以降も、適用される控除額に変化はないことになります。

また、個人事業主などの場合には、給与所得控除の改正や所得金額調整控除の調整を受けません。所得が2,400万円を超えると控除額が減少することになり、増税となる場合があります。

まとめ

たとえ同じ収入の人でも、所得税が異なるのは、所得控除によって「扶養家族は何人いるか」など、個々の事情によって税負担が調整されているからです。

今回の税制改正は、実際は多くの人にとって影響のないものになっていますが、高収入の人や給与も年金も受け取っている人には影響が出てきます。

細かい調整が多くなっていますので、ご自身の収入金額や収入の種類、家族の状況を改めて知っておくことが大切となります。

また、年金と事業の所得など、複数の所得があって青色申告の人で、紙申請で紙帳簿だった人は増税になる可能性もあります。早めに準備しておきたいですね。

【関連記事もチェック】

・仮想通貨にも所得税はかかる? 所得税率は最大45%

・マネー初心者でもわかる!所得税の仕組み

・たくさんゲットしたポイントは確定申告の対象? 国税庁の公式回答は

・年金が節税に。確定申告前に確認したい年金に関する「控除」

・源泉徴収票は1行だけ見る! 重要ポイントと確定申告すべき条件を解説

小野 みゆき 中高年女性のお金のホームドクター

社会保険労務士・CFP®・1級DCプランナー

企業で労務、健康・厚生年金保険手続き業務を経験した後、司法書士事務所で不動産・法人・相続登記業務を経験。生命保険・損害保険の代理店と保険会社を経て2014年にレディゴ社会保険労務士・FP事務所を開業。セミナー講師、執筆などを中心に活躍中。

この記事が気に入ったら

いいね!しよう