24/07/25

「1日違うだけで大きな手取りの差」となる退職金・社会保険の手続き5選

退職金や社会保険の手続きに慣れている人はいないでしょう。手続きをする機会は、人生でも数えるほどしかないのが通常です。ただ、だからといってあまりよく考えずに手続きしてしまうと、もらえる金額が変わってきてしまうことも。中には、たった1日の違いが大きな差につながるということもあるのです。なんとなく、思い込みで手続きする前に、差がつくポイントを押さえておきましょう。今回は、退職金・社会保険にまつわる、知っておきたいお金の話5選をお届けします。

退職金・社会保険の大違い1:退職金の税金で19万2500円もトクする!

長く会社員として勤めてきた方にとって、退職金は人生最大の収入といっても過言ではありません。また、退職金は老後生活を支える大切な資金でもあります。しかしながら、ちょっとした工夫で退職金の手取りを数十万円増やせることはあまり知られていません。

退職金を一括でもらう場合には、「退職所得控除」という非課税枠を利用できます。退職金は永年勤続への功労金でもあるため、勤続年数が長くなるほど非課税枠はより大きくなり、優遇される特徴があります。退職金の手取りを増やすにはこの非課税枠を最大限利用して節税することがポイントになるのですが、実は退職日を1日ずらすだけで手取りを大きく増やすことができるのです。

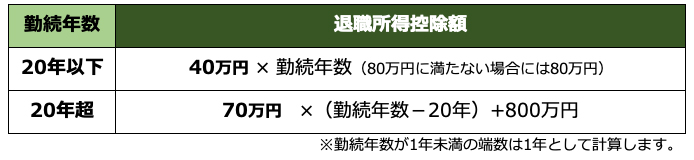

退職所得控除の計算式は、以下の通りです。

<退職所得控除額の計算方法>

筆者作成

退職所得控除は、勤続20年未満の場合は「40万円×勤続年数」で計算し、20年以上の場合は、「70万円×(勤続年数-20年)+800万円」で計算します。

ここで、注目していただきたいのは勤続年数の部分です。勤続年数は、1年未満の端数がある場合、切り上げて1年として計算するところがポイントです。つまり、1年と1日で退職した場合、退職所得控除の計算上では勤続年数は2年とみなされるのです。例えば、4月1日に入社した人が、1年後の3月31日に退職すると勤続年数は1年ですが、その翌日の4月1日に退職することで勤続年数を2年として計算することができるのです。

勤続年数が20年以下の方でも1年勤続年数が伸びるごとに40万円ずつ非課税枠が増えていきますが、特に効果が大きいのは勤続年数が20年超の方です。毎年70万円も非課税枠が増えていきます。この違いを具体的な例で紹介しましょう。

例えば、入社してから20年ちょうどで退職を考えている場合、退職金の非課税枠は40万円×20年=800万円となりますが、退職日を1日遅らせて、入社してから20年と1日で退職した場合には、勤続年数は21年なので、非課税枠は40万円×20年+70万円×(21年-20年)=870万円に拡大します。さらに、勤続年数が1年延びるごとに70万円ずつ非課税枠は拡大していくので、退職日をいつにするかで税額が大きく変わってくるのです。

実際に課税対象になるのは退職金から退職所得控除を差し引いた金額の半分ですから、1年勤続年数を多くするだけで35万円も課税対象額が少なくなります。仮に所得税を45%、住民税10%で計算した場合、1年勤続年数が伸びるだけで19万2500円もトクすることになるわけです。もし退職日が選べるのであれば、退職日を少しずらすことで、勤続年数を増やせないかを検討する余地があるでしょう。

ただし、退職金の非課税枠の軽減措置については、勤続年数が長ければ長いほど有利な制度となっており、転職を妨げる要因の1つになっているのではないかという懸念から、近年見直しの議論がすすめられています。見直し内容についてはまだ決定がされていないものの、例えば勤続年数20年を節目とした控除額の優遇を撤廃することや、そもそも勤続年数に関係なく控除額を設けるなどの選択肢がでてきそうです。今後の税制改正の動きにも注目しておきましょう。

退職金・社会保険の大違い2:月末退職とそれ以外で、社会保険料は1か月分違う!

月末退職とそれ以外では、翌月の給料の手取り額が変わってくることをご存知でしょうか。月末の1日前(に限らず、月末以外)に退職すると、翌月分の社会保険料については、会社で徴収しないことから、社会保険料の負担が1か月分で済むためです。逆に月の末日に退職すると、仕組み上2か月分の社会保険料が給与から天引きされるため、手取りが減ってしまいます。

社会保険料の1か月分の負担額は年齢などによっても異なりますが、仮に40歳以上で月給30万円の場合、1か月分の厚生年金と健康保険(東京都の協会けんぽの場合)、雇用保険の合計保険料は下記のとおりです。

●1か月分の厚生年金と健康保険(東京都の協会けんぽの場合)、雇用保険の合計

保険料合計:4万6620円

(内訳)

・厚生年金保険料:2万7450円

・健康保険料:1万7370円

・雇用保険料:1800円

では、退職日を月末にしないほうが、この1か月分の社会保険料を払わなくてよいためトクなのでしょうか。答えは、「No」です。退職後の給料の手取りが増えるため、一見トクにも思えますが、基本は「損」だと考えておきましょう。

なぜなら、一瞬手取りが増えたとしても、別のところで負担が増えたり、将来もらえる年金が減ったりするため、総合的には損をする可能性が高いからです。

まず「別の負担が増える」とはどういうことなのか、少し具体的に解説します。社会保険料は基本的には各月分の支払いが必要なものです。退職したからといって社会保険料を支払わなくてよいわけではないため、退職後は次の転職先の社会保険に加入するか、無職の場合は市町村が運営する国民健康保険等自分でなんらかの制度に加入して社会保険料を支払わなければいけません。つまり、給与天引きで払うか、退職後に自分で貯蓄等から払うかの違いということです。いずれにしろ各月分の保険料支払いが避けられないなら、負担が軽い方がいいですよね。

会社の社会保険の最大のメリットは、会社も保険料を折半で負担してくれている点です。そのため退職前に、国民健康保険等の保険料(もしくは転職先の保険料水準)を確認し、退職前の会社の社会保険料よりも高いようなら、月末退職にして会社に保険料を半分負担してもらったほうがおトクといえるのではないでしょうか。

それに加えて、厚生年金保険は、給与に応じた年金に加えて国民年金も受け取れる上乗せ給付の位置づけですから、自営業者など国民年金だけの人よりも受給額が多いのがメリットです。年金額は基本的にはその制度に入っていた月数が多ければ多いほど増えます。1日前退職にすると、本当なら積み上げられたはずの月数が1か月欠ける=将来の年金が減るデメリットがあることを理解しておきましょう。

退職金・社会保険の大違い3:雇用保険の失業給付で44万円もトクする!

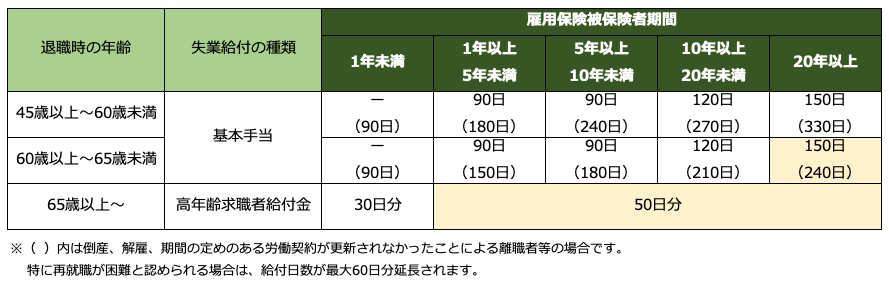

退職後、再就職する意思があれば、失業給付を受け取ることができます。失業給付も退職した時の年齢が65歳未満か65歳以上かによって、もらえる給付金の種類が変わります。

退職した時の年齢が65歳未満なら、もらえる給付金は基本手当となり、次の仕事につくまでの90日(雇用保険加入期間が10年未満の場合)から150日(同20年以上の場合)分の一定額がもらえます。

基本手当は、65歳の誕生日の前日を境として、高年齢求職者給付金へと切り替わります。すると勤続年数20年以上の方がもらえる150日分の基本手当は65歳の誕生日前日以降にに退職した場合、3分の1の50日分に減ってしまうのです。したがって、65歳を迎える少し前に退職した方が金額面では雇用保険を有利に受け取れることになります。

<雇用保険失業給付の所定給付日数>

筆者作成

ここでAさんの事例を紹介しましょう。

Aさんの会社では、年度末に退職する慣行があります。Aさんも、65歳を区切りに慣れ親しんだ職場を離れることにしました。

Aさんの65歳の誕生日は4月1日だったため、その前日3月31日に晴れて定年退職の日を迎えることにしました。まだまだ働く意欲のあるAさんは、次の再就職先を見つけたいとハローワークで相談したところ、「65歳以上で退職した人は、基本手当ではなく高年齢求職者給付金の支給になります」と言われました。よく聞けば基本手当は最大で150日給付されるのに対し、高年齢求職者給付金は、最大50日だといいます。つまり、給付日数が3倍も違うのです。

どのくらい違うのか具体的な金額を計算してもらうと、20年以上同じ会社で働いていたAさんは、退職前の月額給与が30万円だったので、65歳になる前に辞めていれば基本手当が75万円ほどもらえたはずだったのに対し、高年齢求職者給付金になると約30万円になるとのこと。「でも、私は誕生日の前日に退職しているから、64歳で退職しているはずです」と気を取り直して尋ねたAさん。返ってきた言葉は「残念ですが、法律上では、誕生日の前日から65歳として扱います」との回答でした。

実は、法律上の年齢は、実際の誕生日の前日にその年齢に達したとみなされることになっています。この場合、あと1日だけ退職日を早めていれば、Aさんは45万円も多く手当を受けることができたのです。

ただし、高年齢求職者給付金には、基本手当と比較して有利な点もあります。

高年齢求職者給付金は、年齢の上限や受給回数の制限はないため、条件を満たせば何度でももらうことができます。そのうえ、高年齢求職者給付金の受給方法は一括のみなので、基本手当と違い4週間に1回程度の間隔で失業の認定と受給を繰り返す必要がありません。さらに、基本手当は年金と併給ができず、基本手当をもらうか年金をもらうかどちらかを選ぶ必要があるのに対し、高年齢求職者給付金の場合は、もらっても年金が支給停止になることがありません。

そのため、金額面だけで一概にどちらが有利と判断することは早計であり、さまざまな点を考慮して総合的に判断する必要があります。次の項目でも解説しますが、特に65歳未満でも特別支給の老齢厚生年金がもらえる方は、このことを念頭に入れて冷静に判断する必要がでてきます。

<高年齢求職者給付金と基本手当の違い>

筆者作成

退職金・社会保険の大違い4:特別支給の老齢厚生年金で140万円もトクする!

国民年金(老齢基礎年金)は誰でも原則65歳から受け取れるのに対し、厚生年金(老齢構成年金)の支給開始年齢は生年月日により異なります。老齢厚生年金の支給開始も原則65歳からではあるのですが、その前に「特別支給の老齢厚生年金」がもらえる方もいるからです。特別支給の老齢厚生年金は、生年月日によって以下のように段階的に支給開始年齢が異なります。

<年金の受給開始年齢(特別支給の老齢厚生年金)>

筆者作成

誕生日が1961年(昭和36年)4月2日以降の男性の年金はすべて65歳からの支給となりますが、それ以前の1957年(昭和32年)4月2日~1961年(昭和36年)4月1日生まれの男性は63歳ないし64歳から「特別支給の老齢厚生年金」として2階の報酬比例部分を受け取ることができます。また、女性の場合は上記の表の通り5年ずれて適用されることが分かります。

かつては、老齢厚生年金は男子60歳・女子55歳から支給されていましたが、法改正により現行の65歳からの支給に変わりました。その際に、急な変更は年金受給予定者の生活への影響が大きいとして、まずは定額部分を12年かけて、その後報酬比例部分を12年かけて徐々に受給開始年齢を引き上げることになりました。3年度単位で1歳ずつ引き上げるというゆっくりしたペースの経過措置です。

さらに、女性は5年遅れて移行中ですから、男女関係なくすべての方が65歳受給となるのは2030年となる予定。まさに今は段階的な移行がなされている最中なのです。

現在60歳前後で近い将来に年金受給を控えている世代は、この経過措置の影響を受けます。つまり、同世代であっても生年月日が1日違うだけでもらえる年金が1年多くもらえるケースが発生するのです。

例えば、1961年4月1日生まれのBさん(男性)は、特別支給の老齢厚生年金を64歳から1年間もらえますが、誕生日が1961年4月2日で1日遅いCさん(男性)は、特別支給の老齢厚生年金は1円ももらえないことになります。

特別支給の老齢厚生年金の金額は、人によってまちまちです。大企業の社員でそれなりの報酬をもらっている方の場合は、年120~140万円(月換算で10~12万円)ほどになります。

誕生日はさすがにどうすることもできないため、仕方のない部分ではあります。が、同世代とはいえ、誕生日が1日違うだけで特別支給の老齢厚生年金が受け取れなくなるケースがあることは理解しておいたほうがよいでしょう。

退職金・社会保険の大違い5:健康保険の高額療養費で6万7000円もトクする!

医療費の自己負担割合は通常3割ですが、重い病気などで長期間入院したり通院したりすると、自己負担が高額になってきます。このような場合の負担を軽減するために、一定の金額(自己負担限度額)を超えた部分について、健康保険から払い戻しを受けることができるのが高額療養費制度です。

高額療養費制度の対象となる1ヵ月の自己負担限度額は、年齢および所得の額に応じて下記の表のように決まっています。医療費がこの表の限度額を超えると、超過した額が戻ってきます。なお、高額療養費制度は70歳未満と70歳以上で限度額が異なりますが、ここでは70歳未満の場合について説明します。

<ひと月あたりの自己負担限度額(高額療養費制度)※70歳未満の場合>

厚生労働省ホームページより抜粋

実は、この「高額療養費制度」にも日付が重要になるポイントがあります。高額療養費精度では、かかった医療費を1カ月単位で計算するため、仮に入院期間が2カ月にまたがると制度を使えないケースがあるのです。

●一日違いで10日間入院したCさんとDさんの例

例えば、6月1日から10日間入院して退院し、窓口で15万円支払ったAさんの場合で考えてみましょう。Cさんが標準報酬月額30万円の場合、1カ月の自己負担限度額は約8万2000円となるため、申請すれば6万7000円強が戻ってきます。

一方で、Dさんは、5月31日から6月9日まで10日間入院し、5月、6月分とも7万5000円(合計15万円)かかったとします。この場合は、どの月も自己負担限度額を下回るため、高額療養費制度が使えず、戻ってくるお金はゼロです。

そのため、もし、一刻を争うような状況での入院でないのであれば、入院時期について調整できないか病院に相談してみるのもよいかもしれません。

また、自己負担限度額を計算する上では、他にも以下のルールがありますので注意が必要です。

・月ごと(1日~月末)に計算し、月がまたがった時は別計算

・病院、診療所および診療科ごとに別計算

・同じ医療機関でも医科と歯科は別計算

・入院と通院も別計算

・入院時の食事代や差額ベッド代、先進医療にかかる費用、歯科の自由診療にかかる費用等は対象外

なお、会社の健康保険組合によっては、負担を軽減させるために独自の付加給付をおこなっている場合があります。高額な治療費負担が心配な方は、ご自身が加入している健康保険組合に一度確認してみると良いでしょう。

お得になる制度の使い方を選ぼう

退職金・社会保険が「1日違うだけで大違い」という5つの話を解説しました。定年が見えてくるに従い、自分で決断しないといけないことは増えてきます。事務手続きは会社で教えてもらえることはありますが、「いつ退職して退職金はどうもらうのが有利か」までは会社は教えてくれません。自分の場合はどうなのかについては、慎重に判断を行うようにしてください。

例えば、退職日において会社との調整を行う場合、「退職日をずらしてもらうことで、退職金自体の計算が不利にならないか」や、「65歳未満で退職し雇用保険の基本手当をもらえたのはよいが、特別支給の厚生老齢年金が支給停止にならないか」などにも目配りをする必要があるでしょう。

自分で有利な選択をしたつもりが本末転倒な結果になってしまうのは避けたいですよね。選択に迷う場合は、お金の専門家である社会保険労務士やファイナンシャルプランナーへ事前に相談することをおすすめします。

【関連記事もチェック】

・定額減税なのに「7月以降の手取り」が増えない人がいるのはなぜ?

・毎年6月に届く「年金振込通知書」確認しないと損する可能性大ってほんと?

・年金に6万円上乗せされる「年金生活者支援給付金」対象者は?どうすればもらえる?

・「やらないと損」年金をもらっている人が忘れてはいけない3つの手続き

・【知らないと大損】年金生活者の医療費控除「10万円」超えてなくても還付される

KIWI ファイナンシャルプランナー・社会保険労務士

長年、金融機関に在籍していた経験を活かし、個人のキャリアプラン、ライフプランありきのお金の相談を得意とする。プライベートでは2児の母。地域の子どもたちに「おかねの役割」や「はたらく意義」を伝える職育アドバイザー活動を行っている。

この記事が気に入ったら

いいね!しよう