21/11/06

年収400万円未満の人が年金を月20万円もらうにはどうすべきか

会社員・公務員の方が受け取れる公的年金(老齢基礎年金+老齢厚生年金)の合計は平均14万4268円(厚生労働省「令和元年度厚生年金保険・国民年金事業の概況」)です。

年金は、老後の大切な収入源であることは間違いないのですが、「もう少しもらえたらいいのに」と思うのも正直なところでしょう。

今回は、年金を月20万円もらうためには年収・加入期間・繰り下げはどのくらい必要か、具体的に解説します。

受け取れる年金額を計算するポイントを整理

日本の公的年金には、国民年金と厚生年金があります。国民年金は、20歳から60歳までのすべての人が加入する年金です。それに対して厚生年金は、会社員や公務員が勤務先を通じて加入する年金です。

会社員や公務員は国民年金の「第2号被保険者」。毎月の給与から厚生年金保険料(国民年金保険料を含む)を支払っています。それによって、原則として65歳から国民年金と厚生年金両方の老齢年金を受け取れます。なお、国民年金の老齢年金を「老齢基礎年金」、厚生年金の老齢年金を「老齢厚生年金」といいます。

公的年金を月20万円もらうにはどうすべきかを考える際に、押さえておきたい計算のポイントが4つあります。

●①老齢厚生年金と老齢基礎年金で計算方法が異なる

老齢厚生年金の金額は、おおよそ「平均年収÷12×0.005481×加入月数」という式で計算できます。ポイントは、計算式に平均年収が入っていること。この計算式からは、平均年収が多い、加入月数が多いともらえる金額も増えることがわかります。

それに対して、老齢基礎年金の満額は78万900円(2021年度)。原則として、20歳〜60歳までの40年間(480ヶ月)国民年金保険料を支払えば、この満額が受け取れます。しかし、保険料の払込期間が40年に満たない場合は、その分減額されます。たとえば、もし国民年金保険料を全体の4分の3の期間(30年分)しか支払っていなければ、老齢基礎年金の金額も4分の3(58万5675円)になるというわけです。

●②標準報酬月額は65万円(年収762万円以上)が最大

老齢厚生年金の金額は、平均年収が多いと増えるとお話ししましたが、どこまでも増えるわけではありません。具体的には、年収762万円を超えると、それ以上は増えなくなります。

これは、「標準報酬月額」という金額によってわかります。

標準報酬月額は、厚生年金保険料などの社会保険料を算出するときの基準となる給与のことです。原則として、毎月4月〜6月の給与の平均額(報酬月額)を等級表に当てはめることで、標準報酬月額がわかります。

32段階に分かれている等級のうち、もっとも高い32等級の標準報酬月額が65万円です。報酬月額63.5万円以上の方は、すべて32等級となるため、極端にいえば年収762万円でも年収1000万円でも支払う厚生年金保険料は同じで、増える公的年金の金額も同じになります。

●③70歳まで厚生年金に加入できる

厚生年金は、原則として70歳まで加入できます。働き続けることで加入月数が増えるため、その分受け取れる厚生年金の金額も増えます。

●④年金の繰り下げ受給で受け取れる金額が増やせる

年金の受け取りは原則として65歳からですが、受け取りの開始時期を遅らせることができます。これを繰り下げ受給といいます。

繰り下げ受給では、65歳から1ヶ月遅らせるごとに年金額が0.7%ずつ増えます。2022年4月以降は、最大で75歳まで繰り下げることで年金額が84%増やせます。

年金を月20万円もらえるのはどんな人?

以上を踏まえて、年金を月20万円もらえる人を計算してみました。

●年金早見表(23歳から厚生年金に加入した場合)

筆者作成

表の上側の緑色の行は厚生年金の加入期間と年齢、左側の青色の列は平均年収を表しています。また、表内の金額は国民年金満額(78万900円)と厚生年金の金額を合計した目安の金額(年額)。64歳までの金額は、繰り上げ受給はせずに65歳時点で年金を受け取った場合の金額です。

年金が月20万円ということは、年金の年額が240万円以上になればいいということです。該当の箇所を赤色にしてあります。

表から、平均年収762万円の方は、60歳まで厚生年金に加入して働けば、「65歳以降に年金月20万円」が達成できます。平均年収700万円でも同様に、64歳まで厚生年金に加入して働くことで年金を月20万円もらえます。しかし、平均年収がそれ以下の場合は、まだ月20万円に届きません。

では、65歳以降、70歳まで厚生年金に加入しながら働いたらどうなるでしょうか。

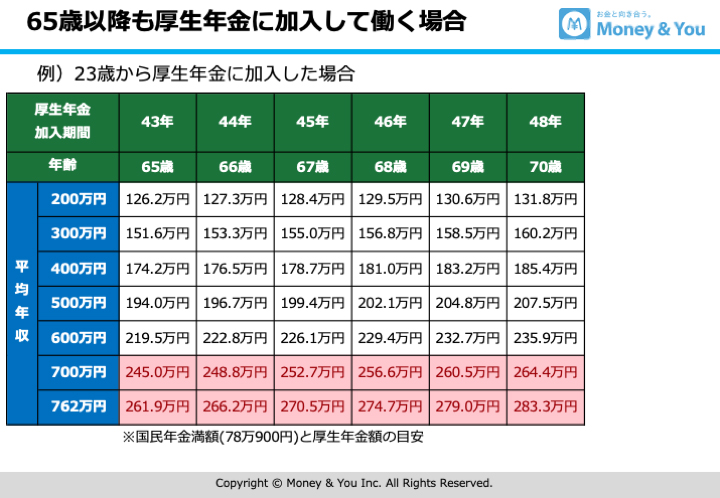

●年金早見表(65歳以降も厚生年金に加入して働く場合)

筆者作成

平均年収が600万円より少ない場合でも、65歳以降も厚生年金に加入して働くことで、着実に年金額が増やせていることがわかります。しかし、それでも依然として、平均年収600万円以下の場合は年金月20万円が達成できていません。

では、この表に年金の繰り下げ受給を反映してみましょう。65歳以降、75歳まで年金を繰り下げた場合、受け取れる年金額は次のように変わります。

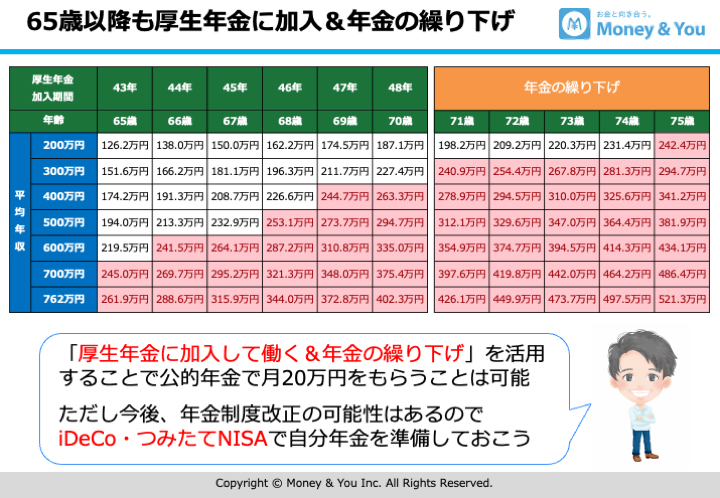

●年金早見表(65歳以降も厚生年金に加入&年金の繰り下げ)

筆者作成

「年金月20万円」を達成できる方が増えたのがわかるでしょう。たとえば平均年収が400万円でも、69歳まで働きかつ年金の繰り下げをすれば、以後は月20万円の年金が受け取れる計算です。

また、70歳以降は厚生年金に原則加入できないので、年金の繰り下げだけになっていますが、平均年収が200万円の場合でも、70歳まで厚生年金に加入して働き、75歳まで年金の繰り下げをすれば「年金月20万円」は達成できる計算です。

iDeCo・つみたてNISAで自分年金の準備も忘れずに

とはいえ、働く意欲があるかないかにかかわらず、実際は70歳まで働くのは簡単ではないですし、75歳まで繰り下げ受給をする場合には、75歳までの生活費を用意する必要があります。誰もが年金を月20万円にできるわけではないでしょう。

しかし、長く働き、繰り下げ受給を活用すれば、公的年金を増やせるのは事実です。自分でできる範囲で年金増に取り組んでいただければと考えます。

また今後、年金制度が変わる可能性もあります。受け取れる金額が減る…といった事態に備えるためにも、税金を減らして老後資金を効率よく貯められるiDeCo(イデコ・個人型確定拠出年金)や運用益を非課税にできるつみたてNISA(ニーサ・少額投資非課税制度)などを活用して、自分年金・老後資金を準備しておきましょう。

今回の内容は動画でも紹介しています。よろしければご視聴ください。

【関連記事もチェック】

・年金を月20万円もらうにはどうすべきか【Money&You TV】

・年収750万円と1500万円、将来もらえる年金額は変わらない理由【Money&You TV】

・【年金早見表付き】年収300万、400万、500万円の人がもらえる年金額はいくらなのか【Money&You TV】

・年金を月20万円もらえるには、年収はいくら必要なのか

・厚生年金を月20万円もらえていない人は意外と多い

頼藤 太希 経済評論家・マネーコンサルタント

(株)Money&You代表取締役。中央大学商学部客員講師。早稲田大学オープンカレッジ講師。ファイナンシャルプランナー三田会代表。3月から日経CNBCコメンテーター。慶應義塾大学経済学部卒業後、外資系生保のアフラックにて資産運用リスク管理業務に6年間従事。2015年に現会社を創業し現職へ。日本テレビ「カズレーザーと学ぶ。」、フジテレビ「サン!シャイン」、BSテレ東「NIKKEI NEWS NEXT」などテレビ・ラジオ出演多数。ニュースメディア「Mocha」、YouTube「Money&YouTV」、Podcast「マネラジ。」、Voicy「1日5分でお金持ちラジオ」運営。「はじめての新NISA&iDeCo」(成美堂出版)、「定年後ずっと困らないお金の話」(大和書房)など書籍110冊超、累計200万部。日本年金学会会員。ファイナンシャルプランナー(CFP®)。1級FP技能士。日本証券アナリスト協会認定アナリスト(CMA)。宅地建物取引士。日本アクチュアリー会研究会員。X(旧Twitter)→@yorifujitaiki

この記事が気に入ったら

いいね!しよう