26/02/13

税務署が教えない「公的年金等控除」の最大活用法

老後の備えとして、ゆとりのある暮らしをするために、貯蓄やiDeCo、NISAなどで準備しているという方は多いでしょう。せっかくなら優遇措置を最大限に活用して、有利な受け取り方をしたいものです。しかし、いくら準備をしていても税制や年金の改正があれば、柔軟に計画変更をしなくてはなりません。

今回は、年金にかかる税金を計算する際の「公的年金等控除」の活用方法を確認していきます。

年金をもらう人が利用できる控除「公的年金等控除」

年金は、老後の生活を支える基盤になりますが、年金は「雑所得」として課税対象になります。公的年金では、受け取る公的年金にかかる税金を計算する際に、年金収入から一定額を控除できる制度になっています。この控除を「公的年金等控除」といいます。

公的年金等控除の「公的年金等」とは、国民年金・厚生年金・共済年金のほか、確定給付企業年金、確定拠出年金、小規模企業共済の分割共済金、国民年金基金などの年金が対象になります。一方、障害年金、遺族年金は非課税です。

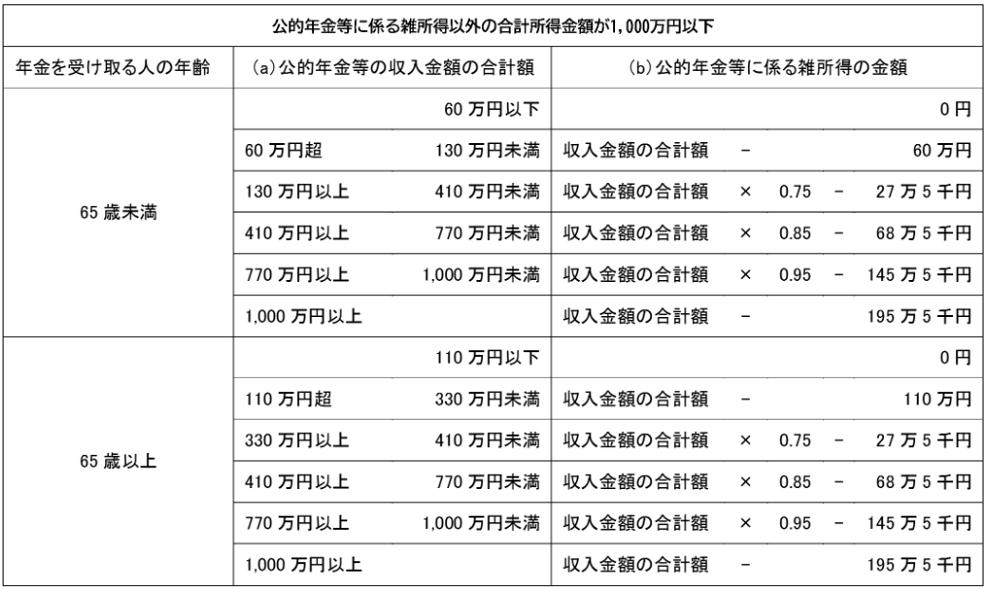

公的年金等控除は、年金を受け取る人の年齢が65歳未満か65歳以上かによって、控除額が違います。たとえば、公的年金等に係る雑所得以外の合計所得金額が1000万円以下の場合には、公的年金等の収入金額が

65歳未満 60万円以下

65歳以上 110万円以下

であれば、公的年金等に係る雑所得の金額は0円になり、控除枠内の公的年金には税金がかかりません。

<公的年金等に係る雑所得の速算表>

国税庁「公的年金等の課税関係」より

iDeCo、企業型DCの受け取り方とルール変更

将来に備えて資産形成してきた確定拠出年金(iDeCoや企業型DC)は、いつ、どんな受け取り方を選択するかで税金や社会保険料の負担が変わってきます。

iDeCo(個人型確定拠出年金)は、原則60歳から一時金、年金、一時金と年金の併用で受け取ることが可能です。一時金で受け取る場合には退職所得扱いになり、「退職所得控除」が適用され、枠内に収まるならば税金の負担が少なくて済みます。退職所得控除の金額は、以下の計算式で計算します。

・退職所得控除額

勤続年数20年以下 40万円×勤続年数(最低80万円)

勤続年数20年超 70万円×(勤続年数-20年)+800万円

※勤続年数:1年未満の端数は1年に切り上げ

たとえば、勤続30年の場合には、退職所得控除は70万円×(30年−20年)+800万円=1500万円になります。

iDeCoを年金(分割)で受け取る場合には、雑所得扱いになり、「公的年金等控除」が適用されます。iDeCoの年金は5~20年の期間で分割して受給することができます。年金収入が多い場合には、控除を超えた金額が雑所得となり、所得税や住民税、社会保険料の納付が増える可能性があります。

また会社の退職金が多く、同じ年に退職金とiDeCoを一時金で受け取る場合には合算して計算するため、退職所得控除の枠を超えてしまい、税金が高くなります。そのような場合には、iDeCoの一部を一時金で受け取り、残りを分割で受け取ることができます。税金の控除については、一時金で受け取るときには退職所得控除を利用し、年金(分割)で受け取るときには公的年金等控除を利用できるので、2つの控除が活用できます。

たとえば、60歳時点で退職金や企業型DC、iDeCoの受け取りを一時金で選択すると、勤続年数に応じた退職所得控除が利用できます。退職金と確定拠出年金をすべて一時金で取得すると退職所得控除の枠を超えてしまう人もいらっしゃるでしょう。退職所得控除の枠を超えてしまう場合、確定拠出年金の残りを公的年金等控除の範囲内で年金として受給すれば、退職所得控除と公的年金等控除の両方を使え、非課税枠を効率よく使うことができます。

●「5年ルール」が「10年ルール」へ

かつては、iDeCoと退職金を5年以内に受け取ると、退職所得控除が重複する部分は使えないというルールになっていました(5年ルール)。しかし、2026年1月1日から確定拠出年金(iDeCo・企業型DC)と退職金を両方受け取る場合の計算のルールが変わり、「10年ルール」が適用されます。つまり、iDeCo・企業型DCの一時金受け取りと、その後の退職金の受け取りの間隔を10年空けないとそれぞれの退職所得控除が使えなくなります。受け取りの間隔が10年ないと退職所得控除が減額されて増税になってしまいます。なお、退職金が先でiDeCoが後の場合には、19年空けなければなりません。

確定拠出年金と退職金をどの順番で、いつ受け取るかで税金の負担が変わります。働き方を含め、事前の計画や準備がより重要になってきました。

10年ルールの影響を受けない対策としては、退職金かiDeCoを年金受け取りにし、公的年金等控除を利用する方法が現実的です。退職金の受け取り方は、勤務先の退職金規程によって異なるので、年金受け取りができない場合もあります。勤務先の退職金規程がどうなっているか確認をしましょう。

税制の改正により、5年ルールが10年ルールへ変わったことで、受け取り方法を変更する必要が出てくる方もいるでしょう。最適な受け取り方は、各人の勤務年数、退職金の額、資産の内容、年金受給額などで異なります。いろいろなケースを想定して、シミュレーションをしてみましょう。

【関連記事もチェック】

・国民年金と厚生年金の保険料はいつまで払うのが義務?もらえる金額はいくら違うのか

・【絶対確認】ねんきん定期便(年金定期便)を放置した人が辿る悲しい末路

・60歳・65歳で忘れると損する年金の6つの手続き

・年金収入のみの場合、所得税・住民税がかからないのはいくらまでか?

・ねんきん定期便(年金定期便)「放置」絶対ダメ!届いたらすべきたった1つの行動

池田 幸代 株式会社ブリエ 代表取締役 本気の家計プロ®

証券会社に勤務後、結婚。長年の土地問題を解決したいという思いから、宅地建物取引士、ファイナンシャルプランナー(AFP)を取得。不動産賃貸業経営。「お客様の夢と希望とともに」をキャッチフレーズに2016年に会社設立。福岡を中心に活動中。FP Cafe登録パートナー

この記事が気に入ったら

いいね!しよう