25/12/20

【会社も役所も銀行も教えてくれない】年金受給者が確定申告で得する8つのケース

確定申告は、毎年1月1日から12月31日の1年間にまでに得たすべての所得を計算し、申告・納税する手続きのこと。確定申告の時期は、毎年2月16日から3月15日となっていますが、土日の場合は次の月曜日に日付がずれるため、2026年の確定申告(2025年分の確定申告)の期間は2026年2月16日(月)から3月16日(月)となっています。

確定申告は個人事業主や会社員だけがするものではありません。年金受給者の方でも確定申告したほうが得な場合が多くあります。

原則65歳からもらえる年金からも、税金は引かれてしまいますが、確定申告をすることで税金の還付が受けられることがあるからです。

今回は、年金受給者が確定申告で得する8つの事例を紹介します。

年金受給者でも所得税・住民税の支払いがある

老後に受け取る年金は「雑所得」として扱われ、所得税や住民税の課税対象となります。

2025年は所得税の基礎控除の引き上げがあったので、所得税が源泉徴収される金額が変わっています。具体的には、65歳未満で年金受給額が155万円超、65歳以上で年金受給額が205万円超の場合、年金から所得税があらかじめ源泉徴収されます。

また、4月1日時点で65歳以上の方で、前年所得に対して住民税が課税されている人は公的年金から住民税が源泉徴収されます。扶養親族のない方の場合、公的年金等収入が155万円超になると住民税が課税されます。住民税の基礎控除は改正がなかったのでこれまでと同じです。

年金受給者の方は、確定申告をする必要性がありません。年金受給者は「確定申告不要制度」に該当すれば確定申告をしなくていいことになっています。

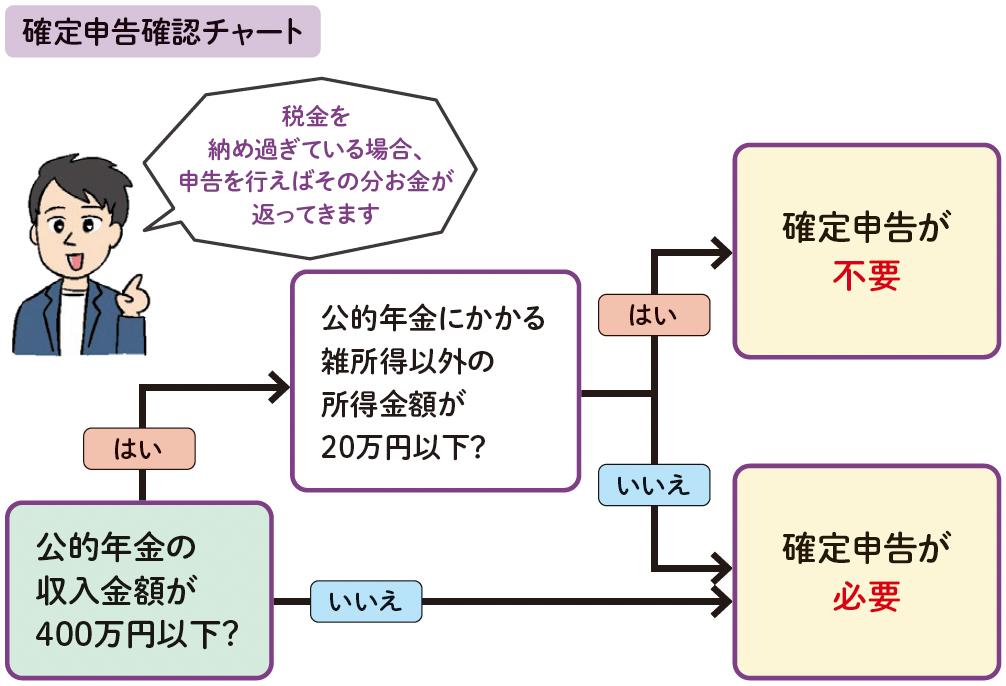

<確定申告不要制度の対象者は?>

著書「マンガと図解定年前後のお金の強化書」(宝島社)より

確定申告不要制度が利用できるのは、

(1)公的年金等の収入金額の合計額が400万円以下

(2)公的年金等にかかる雑所得以外の所得金額が20万円以下

の両方に当てはまる人です。

多くの人が確定申告不要制度の対象者に該当するはずです。

しかし、確定申告が不要だからといって「確定申告しなくていい」というわけではありません。確定申告をしたほうが得な場合もあります。

毎年納めている税金額は、あくまで概算の金額ですので、納めすぎになっている場合があります。会社員のように年末調整があれば、正しい税額に調整されますが、年金受給者には年末調整がありません。したがって、確定申告することで税金が減らせる(所得税が還付され、翌年の住民税が安くなる)というわけです。

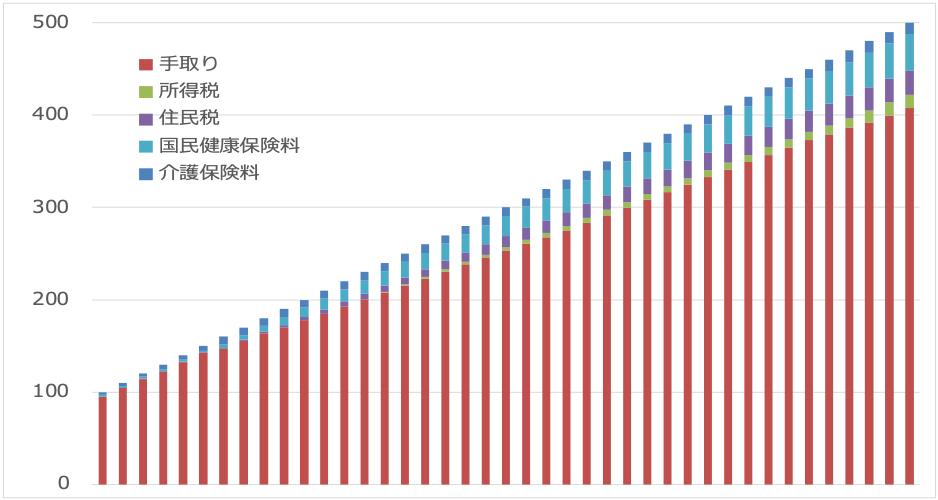

実際、年金額面から天引きされている税金や社会保険料は、それなりに高額です。東京都文京区・65歳・独身の方で、年金が年100万〜500万円までのときの手取り額の推移は次のようになります。なお、税金・社会保険料は他の所得や年齢・家族構成・お住まいによって変わりますので、あくまでも参考程度に見ていただければと思います。

<年金年100万〜500万円までの手取り額の推移>

(株)Money&You作成

グラフを見ると、年金額面が増えるほど国民健康保険料や介護保険料の割合が大きくなっているのですが、住民税や所得税も年収が増えるほどに増えていることがわかります。

年金、手取り、税金、社会保険料の推移を金額で示したのが次の表です。

<年金、手取り、税金、社会保険料の推移>

(株)Money&You作成

多くの場合、年金から天引きされる金額は10〜15%程度です。少しでも手取りを増やすべく、所得税・住民税を節税するなら、確定申告が必要です。

所得税は年間の年金額面が240万円を超えないと払うことにはなりませんが、住民税は年収が少なくてもけっこう払っています。残念ながら社会保険料を節約する方法はないのですが、確定申告で税金は減らすことができます。

次の8つのケースに当てはまる年金受給者の方は、確定申告することでお得になりますので、ぜひ確定申告しましょう。

年金受給者が確定申告で得するケース1:年の途中まで働き、年末調整を受けずに辞めた場合

定年退職したあとに再雇用されたり、同年内に再就職したりして、12月末まで勤めた場合は、勤務先が年末調整をしてくれます。しかし、年の途中で退職すると、年末調整が受けられません。そのため、所得税を納めすぎになっているケースがほとんどです。確定申告をして税金を取り戻しましょう。確定申告をすることで、翌年の住民税も安くなります。

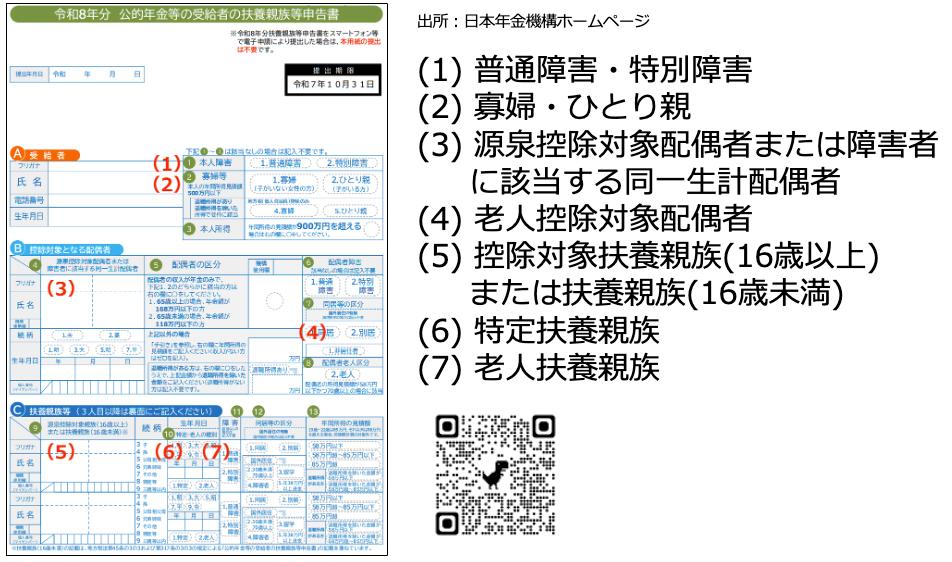

年金受給者が確定申告で得するケース2:「扶養親族等申告書」を提出し忘れた場合

年金受給者が配偶者控除や扶養控除を受けるには、毎年9月ごろに郵送で届く「扶養親族等申告書」の提出が必要です。

<公的年金等の受給者の扶養親族等申告書>

(株)Money&You作成

(1)〜(7)に該当するものがあったらチェックして提出する必要があります。しかし、扶養親族等申告書を提出し忘れると、配偶者控除や扶養控除の適用のないまま所得税・住民税が計算されてしまいます。ですから、届いたら必ず提出しましょう。もし提出を忘れているならば、確定申告をしましょう。

年金受給者が確定申告で得するケース3:生命保険料控除・地震保険料控除

生命保険料を払っているならば生命保険料控除、地震保険料を払っているならば地震保険料控除が適用できます。毎年10月〜11月ごろに届く控除証明書を確認して確定申告することで、税金が安くできます。

年金受給者が確定申告で得するケース4:医療費控除・セルフメディケーション税制

多くの医療費を支払った場合に利用できる医療費控除の計算式は、所得が200万円以上か未満かで変わります。

●医療費控除の計算式

【所得200万円以上】

(1年間の医療費の合計-保険金や公的給付などの補てん金額)-10万円

【所得200万円未満】

(1年間の医療費の合計-保険金や公的給付などの補てん金額)-所得の5%

医療費控除といえば「医療費が10万円を超えたら利用できる」というイメージの方が多いのですが、年金受給者の場合は「所得200万円未満」に該当するケースがほとんどです。したがって、医療費が「所得の5%」を超えた場合に医療費控除が利用できます。仮に所得が100万円ならば、医療費が5万円超のときに医療費控除が利用できる、というわけです。

また、セルフメディケーション税制は、特定の市販薬を購入し、年間費用が1万2000円を超えた場合、その超過分(最大8万8000円)が控除対象になる医療費控除の特例制度です。

ただし、医療費控除とセルフメディケーション税制は、どちらか片方しか使えませんので、税金がより減らせる制度で申請しましょう。また、医療品の購入時や健康診断などのときにもらった領収書は、税務署から提示や提出を求められる場合に備え、5年間保管しましょう。

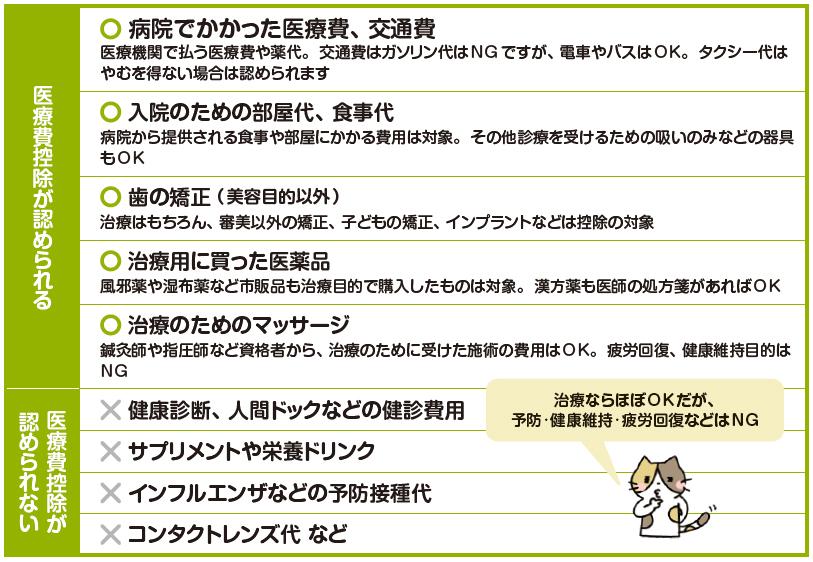

医療費控除ができるもの・できないものにはどのようなものがあるかがよく聞かれます。

<医療費控除できる?できない?>

著書「1日1分読むだけで身につくお金大全100改訂版」(自由国民社)より

簡単にいえば、予防・健康維持・美容は認められません。ただし、マッサージ代やスポーツジム代でも、医師の診断や処方せんがあると医療費控除が認められます。

年金受給者が確定申告で得するケース5:ふるさと納税

ふるさと納税は、自分が選んだ自治体に寄付をすることで「寄附金控除」というしくみを利用し、2000円を超える金額を所得税・住民税から控除できる制度です。そのうえ、多くの自治体からは寄付金の3割を上限とする返礼品ももらえます。また、寄付金の使い道(子育て、医療、農業など)を選ぶこともできます。

ふるさと納税で自己負担額が2000円になる金額には、上限額があります。ふるさと納税の上限額は、年収や家族構成により異なります。

<自己負担2000円となる寄付金上限額の目安>

(株)Money&You作成

ふるさと納税をするかしないかで、納める所得税や住民税は変わりません。しかし、ふるさと納税をすることでもらえる返礼品の分はお得になります。

たとえば、年金250万円・65歳独身の方がふるさと納税する場合、自己負担2000円となる寄付金上限額は2万4000円で、その3割にあたる7200円相当の返礼品がもらえます。ですから、ふるさと納税をしたほうがいいですよね。毎年ふるさと納税をすれば、その積み上げ分がお得になっていきます。

自分のふるさと納税の上限額は、ふるさと納税を扱うウェブサイトでシミュレーションできます。自分のケースを確認した上で、ふるさと納税を行いましょう。

年金受給者が確定申告で得するケース6:雑損控除

雑損控除は、災害や盗難にあった場合に使える所得控除です。具体的には、次の(1)と(2)のうちいずれか多い方の金額を控除できます。

(1)損害金額+災害等関連支出-保険金等-所得額×10%

(2)災害関連支出-保険金等-5万円

※「損害金額」は損害を受けた時の直前の資産の時価を基にして計算

※「災害等関連支出」は住宅・家財などを除去するための支出や、盗難・横領により損害を受けた資産の原状回復費用

また、雑損控除で控除できる損害の原因は、次のいずれかに限られます。

(1)震災、風水害、冷害、雪害、落雷など自然現象の異変による災害

(2)火災、火薬類の爆発など人為による異常な災害

(3)害虫などの生物による異常な災害

(4)盗難

(5)横領

これらに該当する損害がある場合には、確定申告することで税金が安くできます。

なお最近、投資詐欺のニュースなどが報じられることもありますが、詐欺や恐喝の場合には、雑損控除は受けられません。

雑損控除で引ききれない金額が残った場合、翌年以降3年間にわたって繰り越すことができます。該当する場合には必ず確定申告をして、翌年以降も雑損控除を利用しましょう。

年金受給者が確定申告で得するケース7:住宅ローン控除・投資型減税

住宅ローンを利用して自宅を購入している場合は住宅ローン控除が利用できます。住宅ローン控除は税額控除といって、税額から直接税金を差し引くことができます。2022年度(令和4年度)以降の入居の場合、年末時点の住宅ローン残高の0.7%を控除できます。

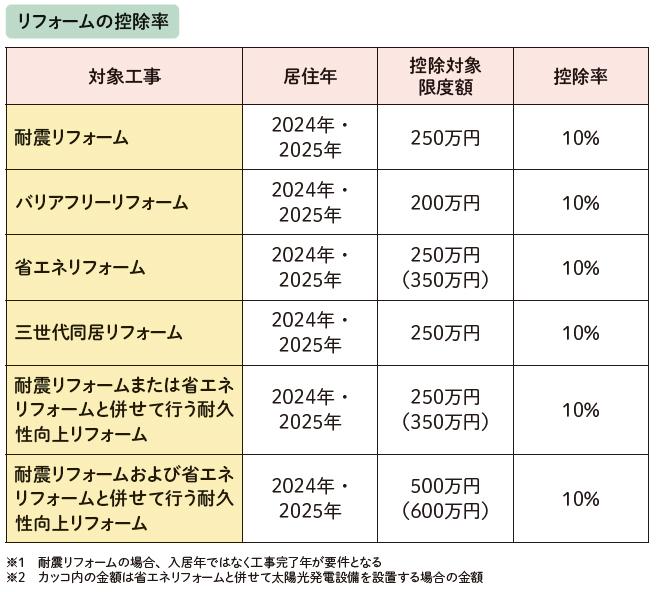

また、自己資金で自宅をバリアフリー・省エネ・耐震性能アップなどリフォームした場合、には「投資型減税」といって、リフォーム費用の10%の控除を受けられます。対象となる工事には「耐震リフォーム」「バリアフリーリフォーム」「省エネリフォーム」「三世代同居リフォーム」などがあり、それぞれ控除対象限度額が異なります。

<投資型減税>

著書「マンガと図解 定年前後のお金の強化書」(宝島社)より

これらのリフォームを活用したときには、ぜひ確定申告をしましょう。

年金受給者が確定申告で得するケース8:損益通算・繰越控除

損益通算とは、複数の口座の利益と損失を合算した金額で税金の計算を行うことです。たとえば、2つの証券会社で投資信託を買い、一方で20万円の利益、もう一方で30万円の損失があったとします。このとき、確定申告を行い損益通算すれば、利益と損失が相殺されて利益が0円になるため、税金がかからなくなります。

損益通算をしてもなお引ききれない損失(上の例では、10万円)は、翌年以降3年以内に生まれた利益と相殺することができます。これを「繰越控除」といいます。損益通算・損失の繰越控除は節税に役立つので、もし損失を抱えているなら忘れずに確定申告しておきましょう。

ただし、繰越控除で3年間にわたって損失を繰り越したい場合は、ほかに確定申告することがなくても確定申告が必要です。また、NISAやiDeCoでの利益、損失は損益通算や繰越控除の対象外です。

●損益通算と繰越控除の注意点

損益通算や繰越控除をして所得が増えると、社会保険料(国民健康保険料・介護保険料)が増える可能性がある点にも注意しましょう。

上場株式等の譲渡所得・配当所得は、特定口座(源泉徴収あり)で投資をしている分には確定申告をする必要がないため、国民健康保険料や介護保険料にも特に影響がありません。しかし、損益通算を行ったあとに利益が残っている場合には、国民健康保険料や介護保険料の計算のもとになる所得も増えてします。その結果、国民健康保険料や介護保険料が増えてしまうことがあります。

<損益通算後に利益が残る場合は、社会保険料増に>

(株)Money&You作成

国民健康保険料は、損益通算後・繰越控除適用後に利益が残っている場合にアップします。

介護保険料は、損益通算後の金額で利益が残っている場合にアップしますし、繰越控除が適用される「前」の利益があれば加算されてしまうことになります。

なお、「損益通算後に損失が残っている場合は社会保険料が減る」ということはありません。

これを踏まえて、損益通算・繰越控除で損するケースを見てみましょう。

●損益通算で損するケース

東京都文京区在住の65歳・扶養親族無し、収入は年金のみ年間240万円の場合、国民健康保険料は15万4580円、介護保険料は9万1700円です(いずれも2025年度の金額)。

同じ年に証券口座Aで利益300万円、証券口座Bで損失100万円という状況を考えます。損益通算をすると利益は200万円となりますが、取り返した税金は100万円×20.315%=20万3150円です。

一方で、利益200万円を上乗せして国民健康保険料・介護保険料が計算されるので、国民健康保険料は36万2580円(損益通算前より20万8000円増)、介護保険料は12万4700円(損益通算前より3万3000円増)となります。

つまり、税金は20万3150円を取り戻せますが、社会保険料が24万1000円増えますので、負担が3万7850円増えることを意味します。

この場合は、損益通算しないほうが良いことがわかります。

●繰越控除で損するケース

特定口座(源泉徴収あり)の利益が300万円、前年からの繰越損失が100万円ある状況を考えます。この場合、損益通算のケースと同様、20万3150円の税金が取り返せますが、国民健康保険料は36万2580円になります。

加えて、介護保険料は繰越控除適用前の利益(ここでは300万円)を上乗せして計算するため、介護保険料は13万9300円(損益通算前より4万7600円増)となります。

つまり、税金は20万3150円取り戻せても、社会保険料が25万5600円増えるので、負担が5万2450円増えてしまいます。 利益の金額が大きい場合は、繰越控除をしないほうが良いことがわかります。

損益通算・繰越控除をするかどうかは、税金の減額だけでなく社会保険料の増額も踏まえて検討しましょう。

確定申告で税金を取り戻そう

年金受給者が確定申告で得する8つのケースを紹介してきました。これらのケースに該当するならば、ぜひ確定申告をして税金を取り戻しましょう。

払いすぎた税金を還付してもらうための「還付申告」は、対象となる年の翌年1月1日から5年間できます。過去5年分を確認して「確定申告をし忘れていた」「控除が漏れていた」ということがあれば、還付申告をしましょう。

今回の内容は動画でも紹介しています。ぜひご覧ください。

頼藤 太希 経済評論家・マネーコンサルタント

(株)Money&You代表取締役。中央大学商学部客員講師。早稲田大学オープンカレッジ講師。ファイナンシャルプランナー三田会代表。慶應義塾大学経済学部卒業後、アフラックにて資産運用リスク管理業務に6年間従事。2015年に現会社を創業し現職へ。日本テレビ「カズレーザーと学ぶ。」、フジテレビ「サン!シャイン」、BSテレ東「NIKKEI NEWS NEXT」などテレビ・ラジオ出演多数。ニュースメディア「Mocha」、YouTube「Money&YouTV」、Podcast「マネラジ。」、Voicy「1日5分でお金持ちラジオ」運営。「はじめての新NISA&iDeCo」(成美堂出版)、「定年後ずっと困らないお金の話」(大和書房)など書籍110冊超、累計200万部。日本年金学会会員。ファイナンシャルプランナー(CFP®)。1級FP技能士。日本証券アナリスト協会認定アナリスト(CMA)。宅地建物取引士。日本アクチュアリー会研究会員。X(旧Twitter)→@yorifujitaiki

この記事が気に入ったら

いいね!しよう